Давайте поговорим о «лазейке для богатых парней», которой мы с вами можем воспользоваться, и о банковских дивидендах до 12,5%.

И нет я не собираюсь спрашивать вашу последнюю налоговую декларацию или форму W2. Это совершенно законные «закулисные» акции, торгующиеся по цене от 10 до 20 долларов за акцию. По удачной схеме Конгресса доходность этих плательщиков составляет от 10,5% до 12,5%.

Секрет в развитии бизнеса компании. BDC предоставляют капитал малому и среднему бизнесу. Эти фирмы часто инвестируют параллельно или после венчурного капитала. Они «что-то вроде» похожи на частные инвестиционные компании, но доступны каждому (например, нам не нужны полмиллиона ликвидных активов для инвестирования).

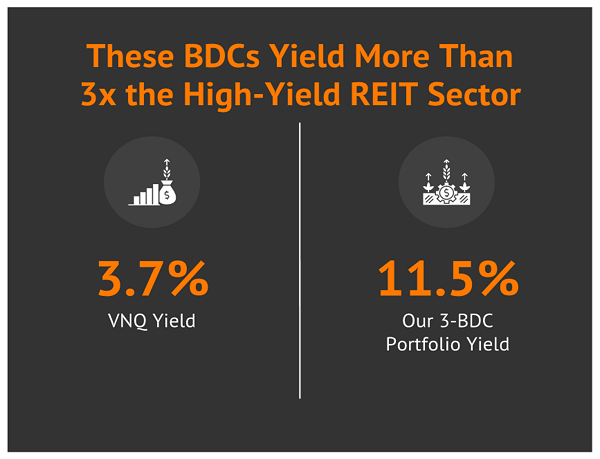

BDC имеют структуры, аналогичные инвестиционным фондам недвижимости (REIT). Оба были созданы Конгрессом. Оба были разработаны для стимулирования инвестиций в некоторые отрасли экономики.

И оба имеют право выплачивать не менее 90% своего налогооблагаемого дохода в виде дивидендов. Вы уже знаете, что REIT предлагают щедрую доходность. Что ж, если вам нравятся подразделения REIT, вам понравятся BDC:

Конечно, эта двузначная доходность не является «подарком». Большая доходность часто влечет за собой большие риски. Давайте внимательно оценим каждую компанию.

SLR Инвестиции (SLRC)

Дивидендная доходность: 10,5%

Зеркальные инвестиции (NASDAQ:) — это самопровозглашенная «ориентированная на доходность» BDC (но, эй, не так ли?), которая инвестирует преимущественно в старшие обеспеченные кредиты частных американских компаний среднего рынка.

Это нормальное описание практически любого BDC. И это так. Но SLRC в значительной степени опирается на специализированные ниши.

Портфель разделен на четыре части: Традиционный бизнес «спонсорского финансирования», то есть кредиты в виде денежных потоков, составляет лишь 24% портфеля по справедливой стоимости. Финансирование оборудования (33%) и кредиты под залог активов (31%) представляют собой более крупные куски пирога; оставшиеся 12% или около того поступают от кредитов в области медико-биологических наук. Активы SLRC распределены между 800 уникальными эмитентами в 110 отраслях, в результате чего средний риск составляет всего 0,1% на каждого эмитента .

SLRC торгуется с дисконтом 14% к NAV. Это не самая низкая цена, которую вы найдете в стране BDC, но она примерно такая же недорогая, которую вы можете найти, не забредая в поле красных флажков. Конечно, я посмотрел на SLRC в начале этого года, когда он торговался с немного более высокой скидкой, и тогда я задался вопросом: «выгодная ли это сделка или просто дешевая».

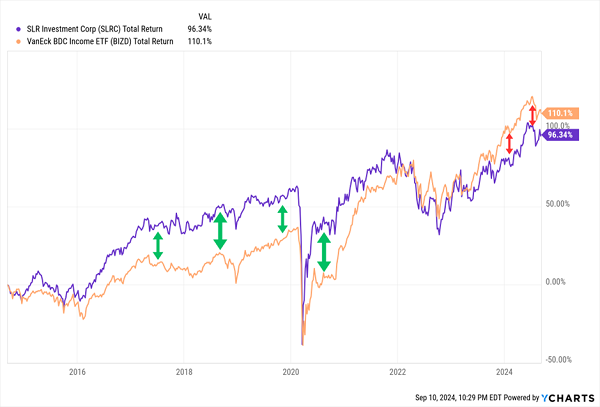

Мои опасения? SLR Investment управляется извне, что обычно означает более высокие управленческие и поощрительные сборы, которые сдерживают доходы инвесторов. Это нормально, когда руководство зарабатывает на жизнь. Но SLR отстает от отраслевого ETF VanEck BDC Income ETF (NYSE:), поэтому возникает вопрос: приносят ли эти внешние менеджеры какую-либо пользу?

Но когда этого больше не происходит, будьте осторожны

Положительная сторона заключается в том, что большая часть портфеля SLR по своей природе имеет фиксированную процентную ставку, что означает, что эти кредиты будут расти в цене по мере падения ставок. Это «перо с фиксированной процентной ставкой» резко контрастирует со многими из ее конкурентов, чьи инвестиции почти полностью имеют плавающую ставку.

С точки зрения дохода, доходность SLRC в размере 10,5% находится — хотите верьте, хотите нет — на самом высоком уровне. нижняя треть публично торгуемых BDC . Однако SLRC делает еще большую дистанцию между ним и предыдущим периодом недопокрытых дивидендов; покрытие выплат остается ограниченным, но становится все более управляемым. (Однако, к сожалению, краткие развлечения компании с ежемесячными выплатами закончились в прошлом году.)

Корпорация прямого кредитования Нувин Черчилль (NCDL)

Дивидендная доходность: 12,5%*

Далее следует обновленный BDC, который существует только с 2018 года и стал публичным только в начале этого года.

Корпорация прямого кредитования Нувин Черчилль (NYSE:) — одна из немногих компаний по развитию бизнеса, имя которых пользуется серьезной известностью. Очень похоже на Голдман Сакс БДК (Нью-Йоркская фондовая биржа :) и Обеспеченное кредитование Карлайла (NASDAQ:), NCDL извлекает выгоду из своей связи с гигантской финансовой компанией. На самом деле их два: Nuveen, а также его родительская TIAA.

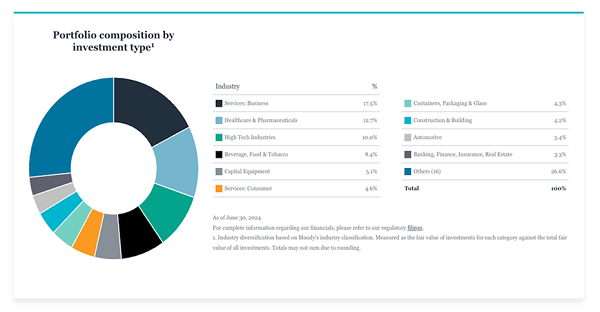

NCDL — это простая игра с частным кредитом. Внешний управляющий фонда — Черчилль, дочерняя компания Nuveen, — инвестирует BDC в кредиты под залог, принадлежащие частным акционерным компаниям среднего рынка в США. Портфель стоимостью около 2 миллиардов долларов на данный момент насчитывает 198 компаний. Подавляющее большинство активов (91%) представляют собой кредиты первого залога, хотя Nuveen Churchill Direct Lending также занимается долгами второго залога, субординированными кредитами и соинвестированием в акционерный капитал.

Источник: Корпорация прямого кредитования Нувин Черчилль

Нам, очевидно, не так уж много ценового движения для изучения, поэтому вместо этого вот несколько фундаментальных принципов и бизнес-элементов, за которыми мне интересно наблюдать по мере того, как этот новый BDC развивает послужной список:

- Участие NCDL в Nuveen и TIAA должен предоставить ему больший доступ к потоку сделок, чем имеют некоторые независимые BDC.

- В настоящее время это здоровый портфель: всего три компании по методу неначисления составляют менее половины процента от общего объема инвестиций по справедливой стоимости. Его положение в долговом пакете также не слишком агрессивно.

- NCDL нацелен на консервативный уровень долгового рычага 1,0x-1,25x, а по состоянию на середину года он находился на уровне 1,04x. Но генеральный директор Кен Кенсел говорит, что ожидает увеличения активности сделок во второй половине 2024 года.

- В настоящее время комиссионные за первые пять кварталов отменены после IPO компании в январе 2024 года. Другими словами, акционеры будут платить нулевые поощрительные сборы в течение второго квартала 2025 года. Это хорошая выгода в краткосрочной перспективе, но мы хотим посмотреть, как возможное введение сборов повлияет на производительность.

- Nuveen Churchill Direct Lending начала публичную деятельность с двумя наборами дивидендов — ежеквартальными регулярными и специальными дивидендами. Первая установлена на уровне 45 центов за акцию, а вторая зафиксирована на уровне 10 центов за акцию в течение 2024 года. Это составляет 10,3% для обычных акций и 12,5% для специальных акций. Таким образом, руководство создало прочную базу доходов с потенциалом для значимых подсластителей.

- Хотя NCDL является совершенно новой проблемой, мало освещаемой, рынок, похоже, не догадывается о ее ценности. Акции в настоящее время торгуются с дисконтом всего лишь 3% к NAV — цифра, которую в идеале мы хотели бы увеличить, прежде чем даже вступать в нее.

Crescent Capital BDC (CCAP)

Дивидендная доходность: 11,5%*

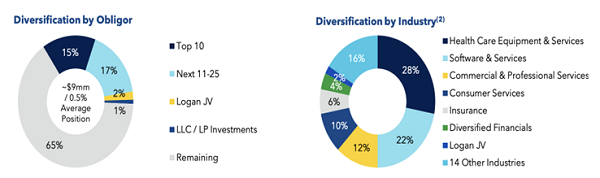

Кресент Кэпитал БДК (NASDAQ:) — еще одна компания BDC, ориентированная на долг и склонная к специальным дивидендам. Тем не менее, он был основан в 2015 году и торгуется с 2020 года, что дает ему немного больше послужного списка. Crescent пользуется ресурсами Crescent Capital Group, глобальной кредитно-инвестиционной компании, которая специализируется на кредитных стратегиях ниже инвестиционного уровня.

CCAP также инвестирует в частные компании среднего рынка, преимущественно в США, хотя примерно 10% его международной доли распределено по Европе, Канаде, Австралии и Новой Зеландии. Он отдает предпочтение сделкам по первому залоговому долгу (90) с компаниями в нециклических отраслях (85%), поэтому он носит довольно оборонительный характер.

Источник: Презентация Crescent Capital BDC о прибыли за 2 квартал

Стоит отметить: в марте 2023 года компания завершила сделку по приобретению First Eagle Альтернативный капитал (FCRD) с огромной премией в 66%, которая была разделена между акциями CCAP, деньгами Crescent Capital и деньгами консультанта CCAP, Crescent Cap Advisors. Это помогло еще больше ускорить рост прибыли на протяжении семи кварталов.

Акции тоже показали неплохие результаты

Следует признать, что сделка вынудила CCAP прекратить выплату специальных дивидендов в размере 5 центов. К счастью, специальные предложения не только вернулись, но и стали больше. И, возможно, еще более показательно то, что компания впервые за многие годы увеличила свои регулярные дивиденды, хотя и на пенни на акцию. (Это тоже странная акция. Crescent Capital объявляет о своих специальных дивидендах постфактум; например, в августе она объявила базовые дивиденды за третий квартал в размере 42 центов на акцию, а также дополнительные 9 центов на акцию для второй квартал .) Несмотря на это, CCAP теперь приносит 9,3% для постоянных клиентов и 11,5% с учетом специальных предложений.

Вдобавок ко всему, этот BDC торгуется с дисконтом 11% к NAV. Хотя в этом случае рынок может рассчитывать на некоторую волатильность в будущем. Практически все долговые инвестиции CCAP (97%) имеют плавающую ставку по своей природе, что может стать проблематичным, как только официально произойдет снижение ставок. И эта полоса роста прибыли за семь кварталов? Аналитики прогнозируют столь же длительный период снижения квартальных прибылей в течение следующих двух лет.

Дайте мне 5 минут, и я увеличу ваш пенсионный доход в 5 раз

Не знаю, как вы, а я бы хотел собрать весь этот доход. без вздрагиваю каждый раз, когда Джером Пауэлл чихает.

В конце концов: что хорошего в доходности в 10% или 11%, если вы не можете получать этот чек, не потея каждую ночь?

Настоящий пенсионный план отдает приоритет акциям и фондам, которые могут существовать сами по себе.

Это означает, что нельзя полагаться на ФРС.

Не стоит полагаться на цены на нефть.

Не стоит вечно полагаться на экономику Золушки.

«Таких акций не существует!» Напротив, мой брат. Они не только существуют, но и ночуют в моем Портфель «Идеальный доход» .

Мы не гонимся за трендами. Мы не рассчитываем время на рынке. В моем портфеле «Идеальный доход» мы просто нацелены на высокодоходные инвестиции. (примерно в 5 раз больше S&P!) и держаться за них, независимо от того, что ФРС, Конгресс или остальной мир бросают им на пути.

Идеально, правда?

В дополнение к высокой однозначной и даже двузначной доходности, каждый холдинг должен отметить несколько важных пунктов:

- Они ДЕЙСТВИТЕЛЬНО платят стабильно, предсказуемо и надежно.

- Они ДЕЙСТВИТЕЛЬНО выживают – и даже процветают – в условиях рыночных обвалов.

- Они ДЕЙСТВИТЕЛЬНО обеспечивают двузначную прибыль при безопасных и надежных инвестициях.

- Они ДЕЙСТВИТЕЛЬНО требуют минимального времени на управление — всего несколько минут в месяц!

- Они НЕ предполагают внутридневную торговлю, маржинальные покупки или любую другую рискованную стратегию.

- Они НЕ включают в себя азартные игры на дешевые акции, биткойны или покупку опционов «пут» и «колл».

Позвольте мне показать вам акции и фонды, необходимые для стабилизации вашей пенсии. Но что более важно, позвольте мне рассказать вам больше об этой невероятной стратегии и сделать вас лучшим инвестором в этом процессе!

Раскрытие информации : Бретт Оуэнс и Майкл Фостер — инвесторы с противоположным доходом, которые ищут недооцененные акции/фонды на рынках США. Нажмите здесь, чтобы узнать, как получить прибыль от их стратегий, из последнего отчета «7 акций с отличным ростом дивидендов для безопасного выхода на пенсию».

EUROPEAN UNION

EUROPEAN UNION