1. Общая характеристика рынка микрокредитования в Украине

Рынок микрокредитования в Украине последние два года демонстрирует стремительный рост после затяжного кризиса предыдущих лет. Почему микрокредиты, несмотря на достаточно высокую стоимость, настолько популярны?

Причины популярности микрокредитов

- Ритм жизни

Массовое распространение интернета и рост числа электронных девайсов изменили темпы и стиль жизни экономически активной части населения. Отделения банков работают только в рабочие дни и часы, а деньги часто бывают нужны срочно. Чтобы получить кредит на карту не нужно ехать в отделение банка и долго ждать своей очереди. Не придется собирать дополнительные справки – о доходах, стаж с последнего места работы и имущество в собственности.

- Доступность

В МФО, специализирующихся на микрокредитах, достаточно лояльные условия. Рассчитывать на микрокредит могут домохозяйки, пенсионеры, студенты и даже безработные.

Главное требование – отсутствие большой задолженности, или просрочки по другим займам. Даже плохая кредитная история не всегда становится причиной отказа. Эти факторы рассмотрены далее в отчете.

- Удобство

Пользоваться финансовыми услугами онлайн очень удобно. Регистрация на сайте и заполнения персональных данных отнимает 10 минут, заявка рассматривается очень быстро. Большинство сервисов работают в круглосуточном режиме, проверка кредитной истории и оценка уровня риска производится автоматически. Первую заявку может рассматривать менеджер, следующие займа может выдавать сама система без участия людей.

- Состояние экономики

У большинства населения Украины невысокие зарплаты, которых едва хватает на повседневные расходы. Откладывать часть денег на непредвиденные расходы в такой ситуации почти невозможно. Именно микрокредиты, которые легко получить онлайн, используют украинцы для преодоления временных финансовых трудностей.

2020 год принес на рынок МФО большие перемены, и дело не только в коронакризисе и карантине. С 1 июля 2020 деятельность МФО регулирует Национальный банк Украины. Ранее вопросами регулирования и лицензирования занималась Нацкомфинуслуг.

Закон Украины № 79-IX от 12.09.2019 «О внесении изменений в некоторые законодательные акты Украины относительно усовершенствования функций по государственному регулированию рынков финансовых услуг» по потребительскому кредитованию вступил в силу 1 января 2021 года.

Он усиливает защиту заемщиков, которые берут микрокредиты, в частности, от непомерно раздутых штрафов и пени.

Документ предусматривает:

˗ включения кредитов на срок до одного месяца и суммой, не превышающей одной минимальной заработной платы, к потребительским кредитам и применения к ним требований Закона Украины «О потребительском кредитовании»;

˗ запрет изменять процентную ставку в худшую для потребителя сторону при нарушении правил договора;

˗ запрет применять штрафы и пени за одно и то же нарушение.

27 января 2021 Верховная Рада приняла законопроект № 4241 «О защите должников при урегулировании просроченной задолженности». Согласно законопроекту, основная нагрузка по контролю за МФО ляжет на Национальный банк Украины. Нацбанк будет вести публичный реестр МФО, в котором должны быть зарегистрированы все МФО.

Онлайн-микрокредитованием в Украине занимаются лицензированные небанковские организации. Основными игроками на рынке являются микрофинансовые организации.

Рост количества игроков на рынке стимулирует увеличение конкуренции и повышение качества предоставляемых услуг, а также постепенное снижению процентных ставок и появление выгодных условий. Так, некоторые компании снижают ставки на первый кредит для привлечения новых клиентов. Также усиление конкуренции стимулирует компании предоставлять бонусы своим клиентам, проводить акции, реферальные программы, предоставлять 0% ставки на первые займы, скидки на повторные, максимально упрощать процесс получения займа и т. д.

Рынок онлайн-микрокредитования развивается на фоне общего восстановление кредитования в стране после резкого спада и серьезных экономических потрясений в кризисные 2014-2015 годы. Так, в 2016-2017 годах значительно вырос спрос населения на кредиты для осуществления покупок, поддержания бизнеса, проведения ремонта, открытия своего дела и т.д. Это связано, в первую очередь, с растущими экономическими потребностями украинцев на фоне стабилизации экономической ситуации в стране.

Также росту рынка онлайн-микрокредитования и переориентации на физических лиц и предпринимателей на получение денежных средств в микрофинансовых организациях способствовало снижение доверия населения к банковской системе в последние годы, усложнение алгоритмов потребительского кредитования банковскими организациями.

Микрофинансовые организации кредитуют, как правило, деньгами «до зарплаты», то есть относительно небольшими суммами. В среднем, первый онлайн-кредит финансовой компании составляет до 5 тысяч гривен, причем этот показатель повышается для постоянных клиентов.

Росту рынка онлайн-микрокредитования и переориентации на физических лиц и предпринимателей на получение денежных средств и ссуд в микрофинансовых организациях способствовало снижение доверия населения к банковской системе в последние годы, усложнение алгоритмов потребительского кредитования банковскими организациями.

Микрофинансовые организации кредитуют, как правило, относительно небольшими суммами. В среднем, первый онлайн-кредит финансовой компании составляет до 5 тысяч гривен, причем этот показатель повышается для постоянных клиентов и за счёт более гибких условий, чем у банков, но в то же время более рискованных.

Рынок онлайн-микрокредитования характеризуется высокими процентными ставками за пользование заемными средствами. Высокие ставки на онлайн-кредиты обусловлены, в первую очередь, высокими рисками, связанными с отсутствием залогов и других гарантий, короткими сроками, на которые предоставляются кредиты. Так, значительная доля доходов микрофинансовых организаций идет на покрытие расходов по невозвратам. В связи с этим для данного сегмента бизнеса критично важными являются скоринговые модели с точным качеством предсказания.

Проценты по микрокредитам начисляются ежедневно, в 2018 году кредиторы в среднем насчитывают от 1,3% до 2% в день. В 2020 году средняя стоимость кредитов почти не изменилась, но диапазон ставок увеличился.

Новым пользователям предлагают кредиты со ставкой от 0,01% до 2,5%, а для постоянных клиентов доступны ставки от 0,8% в сутки.

Дневную ставку несложно перечислить в годовую, умножив на 365, то есть примерный диапазон 474,5% — 730% годовых.

Большой экономии не получится, потому что за срок 5-7 дней обычно более высокие проценты, или предусмотрена комиссия за выдачу кредита. Чаще всего люди занимают 1000-3000 на 1-2 недели и платят за это 13-35 гривен в день. Такие деньги не кажутся слишком большими, особенно когда деньги нужны срочно. Именно поэтому онлайн кредиты пользуются спросом и продолжают набирать популярность.

Факторы , влияющие на рынок:

Политические факторы проявляются в изменении законодательства (особенно в 2020-2021 гг) в связи с унификацией и интеграцией в мировые тенденции механизмов регулирования законодательной базы, что проявляется в принятии специального законодательства в сфере онлайн-микрокредитования с новым подходом к функционировании рынка (регулирование процентной ставки, сумм и сроков кредитов, порядка работы с клиентами и т.д.).

Экономические : изменения материального положения в разрезе уровня доходов населения формируют способность аккумулировать сбережения, что влияет на паритет покупательной способности кредитных продуктов и, в связи с изменением цены на мобилизацию ресурсов, влияет на совокупный спрос.

Юридические факторы влияют на регулирование деятельности финансовых учреждений за счёт законодательных ограничений, к примеру, на максимальную годовую ставку, сроки и суммы кредитования, усиление требований и к кредитным историям физических лиц.

Социальные факторы влияют на тенденции рынка труда, формируют общенациональный тренд к появлению или потере спроса в зависимости от экономического благополучия всех функционирующих единиц общества совокупно или, в частности, каждой из них.

Технологические факторы влияют на определенные элементы финтех-индустрии, которые задействуют методы и технологии для унификации стандартов по управлению рисками и, тем самым, влияют на конкурентоспособность финансовой продукции.

Демографический фактор влечёт за собой изменение в возрастном тренде, что формирует спрос и предложение на онлайн-микрокредитование с возможностью дальнейшего сегментирования целевых предложений.

Таблица 1

Возможности и угрозы для продуктов, вызванные проявлением фактора

|

Факторы влияния |

Возможности |

Угрозы |

|

Политические |

Установление благоприятных правил для ведения online микрокредитирования Реализация НБУ «cashless economy»

|

Незащищенность в достаточном объёме прав кредиторов на уровне законодательства и судебной системы, появления мотива «предосторожности» в окончательном решении про кредитования заёмщиков |

|

Экономические |

Рост спроса на e-commerce Высокая доходность при диверсификации рисков

|

Высокая стоимость мобилизации ресурсов для заемщика Спрос на кредитование наличными Усиление конкуренции на рынке небанковских финансовых учреждений Высокий уровень невозвратов |

|

Юридические

|

Молодой сегмент рынка с перспективой к дальнейшему упрощению подавляющих ограничений для online-займов, выступающих усложнениям процедуры выдачи кредитов |

Новые ограничения/запреты могут повлиять на спрос продукции микрокредитования Низкий уровень качества кредитных заявок клиентов Риски мошенничества заёмщиков |

|

Социальные

|

Увеличение финансового грамотного населения Переход населения к использованию онлайн-банкинга, e-commerce и онлайн платежей Рост спроса на небанковские финансовые учреждения Переход к использованию услуг online-кредитования |

Низкий уровень финансовой грамотности населения Недоверие к финансовым учреждениям |

|

Технологические |

Потенциальна возможность использовать большие массивы данных, чтобы исследовать поведение кредиторов и заемщиков Тренд в диджитализации финансовых услуг Интеграция заемщиков с помощью сети Интернет в диджитал-среду |

Информационная асимметрия в системе – заемщики и кредиторы обладают совершенно разным объемом информации, необходимом для заключения сделок

|

|

Демографические |

Возможность сегментировать клиентов для целевых предложений за возрастной категорией с определением потребности в финансировании |

Явление как «старение нации» меняет структуру спроса к его дальнейшему уменьшению

|

Источник: оценка Pro — Consulting по данным операторов

По состоянию на 31 декабря 2020 года в Украине действует 1020 финансовых компаний. Среди них около 100 компаний предоставляют услуги микрокредитования физическим лицам.

Микрокредитование пользуется большим спросом среди клиентов. Во-первых, большое значение имеет простота оформления, во-вторых – отсутствие гарантий, дополнительных документов, возможность оформления через интернет.

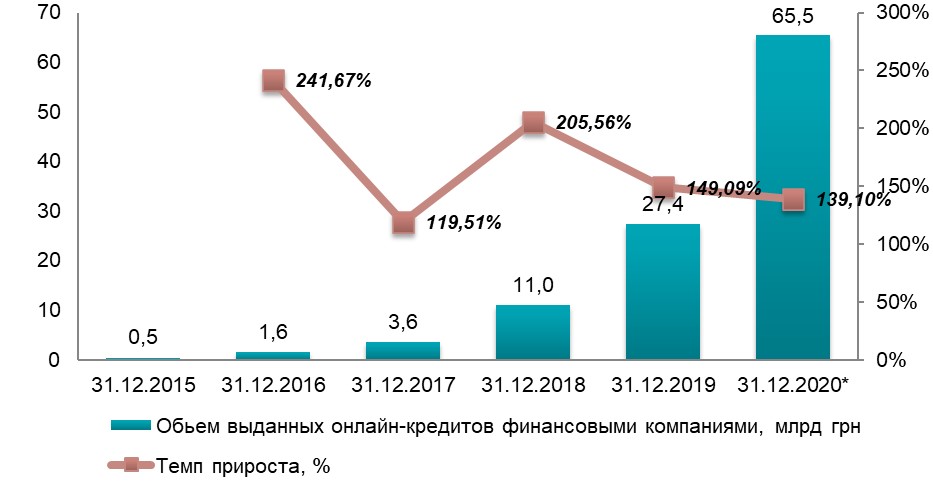

В 2018 году также наблюдался наибольший рост показателей на небанковском финансовом рынке, в том числе, показателей объемов выданных кредитов (темп прироста составил 93%). К концу 2020 года рост рынка замедляется, но все равно показывает положительную динамику (несмотря на ранее упомянутые карантинные последствия).

Диаграмма 1

Объем выданных финансовыми компаниями кредитов, млрд грн 2015-2019 гг., 2020 г.- оценка

Источник: оценка Pro — Consulting по данным Национальной комиссии по регулированию рынков небанковских финансовых услуг

*прогнозные данные

Рынок кредитования финансовыми компаниями можно разделить на два сегмента: кредитование физических лиц и кредитование субъектов хозяйствования. По состоянию на конец 2019 около 78% всех кредитов в портфеле выдано юридическим лицам. В новых кредитам пропорция несколько иная — более половины финансирования предоставляется физическим лицам и физическим лицам-предпринимателям, что связано со значительной оборачиваемостью таких кредитов.

Большую часть нового портфеля составляют незначительные по размерам краткосрочные потребительские кредиты (преимущественно до 30 дней, реже — до одного года).

Популярность онлайн кредитов на карту обусловлена в первую очередь легкостью получения и развитию технологий, всем хочется получить быстрый кредит онлайн. По данным Нацкомфинуслуг, в 2019 году количество дистанционно выданных кредитов превысило количество традиционной выдачи в отделениях на 137,84%. При этом в 2018 году этот разрыв составлял всего 5%.

Динамика объемов, выданных финансовыми компаниями онлайн-микрокредитов в Украине в период 2015-2020 гг., представлена на диаграмме 2. В целом за анализируемый период объем выданных небанковскими финансовыми организациями онлайн-микрокредитов существенно вырос.

Диаграмма 2

Объем выданных финансовыми компаниями онлайн-микрокредитов, млрд грн, 2015-2019 гг., 2020 г.- оценка

Источник: оценка Pro — Consulting по данным Национальной комиссии по регулированию рынков небанковских финансовых услуг

*прогнозные данные

За последние пять лет культура небольших краткосрочных займов сильно изменилась. Если еще в 2015 году объем всех выданных онлайн-кредитов был на уровне 500 млн грн., то в 2019 году , по данным НБУ, обороты составили 27,4 млрд. грн. в год. А в 2020 году по оценкам – около 65,5 млрд грн. Онлайн-кредиты составляют практически 75% всех займов за 2020 год.

Большинство займов, которые физические лица берут в небанковских финансовых учреждениях, — незначительные по размеру и краткосрочные. В 2019 году средняя сумма кредита физического лица составляла 3711 грн. Кредиты малому и микро-бизнесу для операционной деятельности или для покрытия непредвиденных расходов предоставляются обычно на срок от 90 дней до одного года и дольше, средняя сумма заключенного договора с юридическими лицами составила 50 230 грн, а с ФЛП – 30 461 грн. 92% договоров, заключенных дистанционно, имеют срок действия до 30 дней.

За 2019 год дистанционно заключено в два раза больше договоров по сравнению с аналогичным периодом 2018 как по количеству, так и по сумме. Высокая концентрация финансовых компаний, которые заключают договоры дистанционно — с 2019 доля ТОР-20 финансовых компаний по суммам заключенных дистанционно договоров по предоставлению средств в заем, в том числе и на условиях финансового кредита, составляет 87,5% от общей суммы указанных договоров.

2. Целевая аудитория микрокредитования в Украине

Потребители используют продукт с целью получить дополнительные займы для уверенности в собственных финансовых возможностях каждый раз, когда происходит несоответствие доходов заёмщиков рыночной стоимости товаров и тарифов.

С этой целью предпочтения потребителей сводятся к следующему:

Главный вопрос для клиента состоит в том «Что вы можете сделать?», которая формирует привлекательность результата по сравнению с другим продуктом.

В первую очередь обращается внимание на такие фрагменты при тестировании кабинетным способом:

- удобство и простота шагов регистрации при оформлении. Чем короче путь, тем большая вероятность принятия решения в пользу кредитора;

- оформления в быстрые строки в любое время суток;

- доступность регистрации за счёт отсутствия большого пакета документов и дополнительных справок;

- открытость информации для ознакомления и установления доверительных отношений (различные комиссии, скрытые платежи, отсутствие обеспечения и поручительства).

Регистрация на сайтах простая и занимает до 10 минут физического времени в зависимости от внимательности при заполнении.

Формирование целостного предложения, исходя из требований клиента, заключается в поддержаниях четырех основоположных преимуществ МФО по сравнению с другими финансовыми кредитными организациями: удобство, скорость, доступность, прозрачность.

На рынке микрокредитования онлайн операторы активно используют сформированное УТП для целевой аудитории и , в первую очередь, обращают внимание на скорость получения кредита и максимальные суммы по кредиту. Кроме того, они часто делают акцент на удобстве получения кредитных средств, возможности получения кредита с минимальным пакетом документов, а также круглосуточно. Некоторые операторы рынка в рекламе своих услуг обращают внимание на широкие возрастные границы потенциальных заемщиков, анонимности получения кредита, возможности пролонгации погашения кредита и существовании различных вариантов погашения, опыте работы на рынке, прочих факторах.

Займы на территории Украины пользуются все большим спросом, ведь потребность людей в деньгах (особенно в небольших суммах с возможностью быстрого получения нужных средств) никуда не уходит, а только увеличивается. Услуга «кредит до зарплаты» приобретает все большую популярность среди украинского населения.

Для анализа сегментации потребления по разным критериям за основу был взят аналитический отчет НАБУ «Исследование потребностей в кредитовании населения» от 14 декабря 2020 года.

В рамках данного исследования опрашивалась аудитория в возрасте 25-55 лет, проживающего в городах с более 100 тыс. жителей, которая составляет 18% от всего населения Украины. Данная аудитория была выбрана потому, что она составляет «целевое ядро» потенциальных пользователей кредитных продуктов.

В целом наиболее популярными ситуациями недостатка средств среди украинского населения в 2020 году были планы покупки техники, квартиры, автомобиля, а также планы отпуска. Наибольшая доля тех, кто сталкивался с ситуацией недостатка средств: самозанятые, низкий достаток, неработающие, неофициальная заработная плата, работающие в торговли.

Диаграмма 3

Ситуации недостатка средств у населения

Источник: по данным исследования НАБУ, по данным операторов рынка

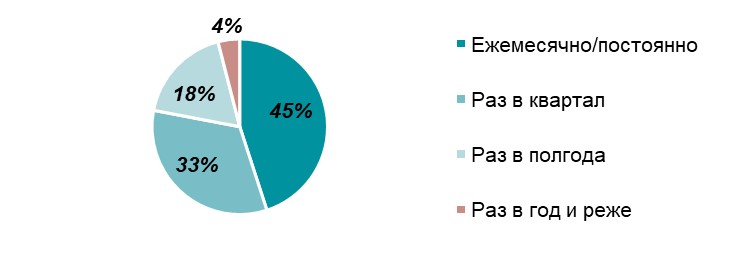

В основном недостаток средств на ежедневные траты возникает ежемесячно или же постоянно (45%). То есть, практически половина потребителей кредитов в МФО регулярно пользуют кредитные средства на такие виды трат как «дожить до зарплаты», «купить еду» или же «оплатить счета и др).

Диаграмма 4

Частота возникновения ситуации недостатка средств на ежедневные траты

Источник: по данным исследования НАБУ, по данным операторов рынка

Наиболее часто микрокредитами пользуются молодые мобильные люди, которые привыкли совершать свои платежи онлайн.

Возрастное распределение сложилось следующим образом: большинство заемщиков сервисов среди опрошенных являются молодые люди в возрастном промежутке от 25 до 34 лет – 50%; на втором месте категория заемщиков от 35 до 44 лет – 30%.

Такие закономерности можно охарактеризовать следующим образом: молодые люди в возрасте, которые берут микрокредиты, как правило, не планируют расходы, быстро зарабатывая деньги, они также легко их тратят, в то время как состоятельные люди в возрасте 35-55 лет уже зачастую имеют достаток и стабильную работу и берут микрокредиты по неотложным нуждам таким, как оплата лечения, ремонт техники, прочие бытовые услуги.

Стоит отметить, что компании вводят возрастные ограничения для своих клиентов, устанавливая границы от 18-25 лет и до 60-80 лет.

Традиционно потребителями на рынке онлайн-микрокредитования являются заемщики, желающие взять в кредит небольшую сумму денег. При этом они могут не иметь официального дохода, а также кредитной истории.

Статистика трудоустройства пользователей сервисов онлайн-микрокредитов показывает, что 59% клиентов имеют постоянную работу; 18% — самозанятые лица. Процент безработных клиентов (категории «не работает и не ищет работу» и «временно не работает, но ищет работу») составил 19%.

Диаграмма 5

Сегментация потребителей микрофинансовой организации на рынке онлайн-микрокредитования в Украине в 2020 году по занятости, %

Источник: по данным исследования НАБУ, по данным операторов рынка

Основные цели, на которые берут займы:

- Оплата повседневных расходов (для этого чаще всего используют кредитную карточку, кредит в МФО или заем в ломбарде);

- Покупка бытовой техники и электроники (этот тип трат чаще оплачивают с помощью краткосрочного кредита банка и лимита по уже открытой кредитной карточке);

- Покупка одежды/обуви (преимущественно это цель покрывается кредитной картой или займом от знакомых/родственников/на работе);

- Лечение/операция (в случае возникновения данной необходимости готовы обращаться практически к любым доступным типам займов в равной степени, кроме долгосрочных кредитов от банков).

Кроме выше указанного к займам также обращаются, когда не хватает средств для покупки подарков близким, для оплаты путешествий, отдыха, покупки мебели, к долгосрочным кредитам от банков — в случае покупки квартиры и авто; к кредитам от МФО — в случае недостатка средств для погашения другого кредита.

Стоит отметить, что существенная часть населения относится с подозрением к онлайн-микрокредитованию, многие плохо информированы о рынке и условиях получения онлайн-микрокредитов.

Основные причины оформления кредита в той организации, где это сделали опрошенные — предыдущий опыт использования кредитов или других услуг этой организации, предложение наиболее выгодной стоимости займа и удобного способа ее получения и погашения, прозрачность условий. Причины оформления кредита в МФО приводятся в таблице 2. Главными среди является – выбор организации через поиск в Интернете, удобство получения такого кредита, выгодная процентная ставка (на первый взгляд) и реклама.

Таблица 2

Причины оформления кредита в МФО

|

Причина |

% влияния |

|

Нашел организацию через поиск в Интернете |

23% |

|

Здесь предложили удобный способ получения кредита |

22% |

|

Самая выгодная процентная ставка |

21% |

|

Выдавали кредит онлайн, переводом на мой платежную карту |

20% |

|

Увидел рекламу |

19% |

|

Здесь предложили удобный способ погашения кредита |

16% |

|

Ранее был уже опыт пользования кредитами этой организации |

15% |

|

Хорошие отзывы в Интернете об этой организации |

15% |

|

Прозрачность условий (наличие информации о сумме переплаты, реальной ставки, договора и т.п.) |

14% |

|

Эту организацию посоветовали друзья / знакомые |

12% |

|

Отделение находится у дома / работы |

9% |

|

Только здесь мне выдали кредит на нужную сумму (в других местах отказали) |

8% |

|

Ранее был уже опыт пользования другими услугами этой организации |

7% |

|

Организация сама направила предложение открыть кредит |

5% |

Источник: по данным исследования НАБУ, по данным операторов рынка

Количество компаний на рынке онлайн-микрокредитования в Украине стремительно растет. Первой компанией на украинском рынке является компания Moneyveo, которая в 2013 году запустила сервис быстрых онлайн-кредитов. Условия кредитования у большинства наиболее популярных операторов рынка приблизительно равны, что говорит о высокой конкуренции в отрасли.

Большая часть операторов рынка онлайн-микрокредитования в Украине представлена национальными компаниями, но в небольшом количестве на рынке присутствуют операторы с иностранным капиталом, или которые входят в состав международных финансовых групп.

Уникальность товарного предложения основных операторов рынка онлайн-микрокредитования заключается в четырех основных догмах: удобство, скорость, доступность, прозрачность для заёмщика c акцентом на усиление личного бренда.

Отличительной чертой между операторами на рынке являются каналы продвижения и отдельные имиджевые элементы.

В основном репутация МФО формируется за счёт займов на карту с плохой кредитной историей и просрочками без отказа и проверки, из-за чего данная тенденция негативного репутационного характера распространяется на всех операторов рынка, в первую очередь на самых сильных, в контексте брендинга, игроков.

Ежегодно тысячи украинцев страдают от действий кредитных аферистов. Мошенничество с банковскими картами и кредитами — всемирная проблема, с которой борется полиция, банковские и кредитные организации.

Жалобы на выдачу кредита без согласия заемщика поступают ежедневно в кредитные учреждения. МФО, работающие в соответствии с действующим законодательством Украины, и имеют лицензионное подтверждения своей деятельности, защищают персональные данные заемщика. Однако, даже соблюдая правила информационной безопасности и Закон «О защите персональных данных», предотвратить мошенничество не всегда удается.

Формируются основные клише в обществе, что несут репутационные риски для МФО:

- деятельность компаний не урегулирована законом и может быть прекращена в любой момент;

- компании обманывают своих клиентов, навязывая невыгодные условия;

- стереотипы на основании работающих коллекторных служб.

Таким образом, физическим лицам МФО оказывают преимущественно небольшие кредиты на короткий срок для удовлетворения потребительских нужд. Популярность таких кредитов может быть обусловлена различными факторами, среди которых недоступность кредитов в банке, кредитных союзах или ломбардах, гораздо проще и быстрее процедура получения средств, возможность сделать это дистанционно. Часто средства предоставляются лицам, у которых возникли срочные финансовые потребности, малообеспеченным гражданам, лицам без официального трудоустройства и/или с отрицательной кредитной историей, местами с низким уровнем правовой и финансовой грамотности. Высокие риски кредитования таких заемщиков отражаются в стоимости ресурсов.

Выводы и прогнозные показатели развития рынка микрокредитования в Украине

Рынок онлайн микрокредитования должен развиваться с ростом спроса на кредиты и потребительства со стороны населения. Этому способствуют уровня охвата населения интернетом, повышение популярности онлайн-сервисов, изменения предпочтений потребителей современного потребителя.

Перспективы рынка микрокредитов

Онлайн сервис действительно удобен, когда нужно быстро и ненадолго одолжить деньги на срочные нужды. Для приобретения товаров в рассрочку, или финансирования долгосрочных потребностей лучше найти другой способ заимствования денег.

Если анализировать трафик на сайты МФО, до сих пор сравнительно небольшая часть населения пользуется их услугами, поэтому рынку еще есть куда расти. Статистика ключевых запросов в поисковой системе Google демонстрирует, как ежегодно растет интерес к онлайн кредитов.

В первые летние месяцы 2018 более 290 тыс. пользователей искали в интернете «онлайн кредит», что почти на 50% процентов больше, чем в 2017 году. В 2020 роки количество аналогичных запросов возросла до 64 тыс. в месяц.

Такая поисковая динамика позволяет говорить о том, что следующие два-три года объем выданных онлайн кредитов увеличится.

Большинство крупных банков, предоставляющих финансовые услуги онлайн, уже обратили свое внимание на эту прибыльную нишу, поэтому конкуренция в этом сегменте тоже будет расти.

Деятельность небанковских кредитных компаний регулирует Национальный банк Украины.

Лидерами на рынке небанковского кредитования являются финансовые компании. Украинский рынок кредитов, предоставляемых финансовыми компаниями, демонстрировал рост: в течение 2019 было заключено договоров на сумму 79,2 млрд грн, что на 53% превышает аналогичный показатель 2018 (51,9 млрд грн).

Значительному увеличению количества договоров способствует развитие современных технологий: возможность дистанционно заключить кредитный договор, пройдя быструю процедуру идентификации, получить средства на банковскую карточку. В том числе благодаря этому рынок небанковского кредитования начал активно расти с 2017 года.

Насыщение рынка предложением приведет к снижению ставок по основным формам кредитов и привлечет новых клиентов. Впрочем, такой сценарий возможен лишь при условии роста благосостояния граждан. В противном случае рост сменится длительной стагнацией, которая будет серьезным вызовом для достаточно слабого и нестабильного сектора микрозаймов.

Стоит отметить такую существенную тенденцию как переориентация потребления с сегмента банковского кредитования на сегмент небанковского финансового кредитования за счет изменений потребительских предпочтений. Для потребителей целостным преимуществом микрофинансирования выступает гибкая форма кредитования по сравнению с классической.

Немаловажным в контексте популяризации микрозаймов выступает развитие e-commerce. Рынок будет расти, при этом качественные показатели по кредитным портфелям также улучшаться в связи с внедрением более точных и комплексных оценочных механизмов за счёт передачи финансовых организаций под руководство НБУ.

Преимущества онлайн-займов

Простота и быстрота оформления. Взять кредит онлайн можно через интернет за несколько минут, причем не выходя из дома.

Высокая вероятность выдачи. Компании, которые предлагают взять кредит, подходят к оценке заёмщиков не так строго, как банки. Они не просят показать справку о доходах, документы о праве собственности на жилье или техпаспорт на автомобиль. Им нужны только данные паспорта, идентификационного кода и номер карты, на которую будут перечислены деньги, многие МФО выдают кредиты онлайн без отказа.

Первый кредит бесплатно. Чтобы привлечь новых клиентов, некоторые компании выдают им первые займы почти без процентов — под 0,01% годовых.

Недостатки онлайн-займов.

Маленькая сумма. Первый кредит редко бывает больше 3000-4000 гривен. Постоянным клиентам, которые возвращают деньги вовремя, со временем могут поднять потолок до 15 000 -20 000 грн.

Высокая процентная ставка. Онлайн-займы стоят недешево. Например, в некоторых МФО процентные ставки стартуют от 1,8% в день. В пересчете на более понятную годовую процентную ставку, ее величина будет между 400% и 800%. Это очень много. С другой стороны, такой кредит не рассчитан на то, чтобы брать его на год. Это быстрые деньги для срочного решения проблемы.

Развитие онлайн торговли позитивно отображается на рынке онлайн микрокредитования. Согласно исследованием, в США покупатели в первую очередь ищут продукт на торговых площадках, таких как Amazon, Etsy или E-bay. Украинцы предпочитают Prom, Rozetka, ОLX. Онлайн продажи товаров и услуг за январь-ноябрь 2019 г. достигли 76 млрд грн и на 17% перевисели показатели всего 2018 г. Значительную долю занимают безналичные расчеты в Интернете – 32,6%.

Рост спроса на услуги МФО – положительная тенденция для развития рынка, но в то же время, влечет за собой неблагоприятные события. Активное оформление населением микрозаймов способствует появлению нелегальных кредиторов, чья деятельность не вписывается в правовое поле государства. Многие из таких кредиторов практикуют передачу долгов третьим лицам, что приводит к дискредитации всего рынка микрофинансирования.

Ужесточение нормативов регулирования работы МФО также препятствует развитию рынка. В основном это касается обязательного резервирования на случай возможных потерь от займов. На этом фоне мелкие компании уходят с рынка, а более крупные – бенефициары, не справляются с возрастающим объемом спроса на микрозаймы.

Рынок онлайн-микрокредитования в Украине будет показывать рост в 2021 – 2023 гг. в пределах 14-17%. Основными факторами, которые могут повлиять на уменьшение объемов кредитования могут стать ужесточение регулирования деятельности МФО и контроль за ней со стороны Национального банка Украины, развитие банковского кредитования, уменьшения количества населения в стране, а также прироста реальных доходов населения.

Диаграмма 6

Динамика емкости рынка онлайн-микрокредитования в Украине в 2020-2023 гг., млрд. грн.

Источник: оценка Pro — Consulting

События 2020 ощутимо ускорили процесс цифровизации бизнеса. С одной стороны, оказалось, что фактически продолжать деятельность могли только те компании, которые предоставляли услуги онлайн или имели доставку. С другой – всем пришлось оперативно переводить сотрудников на удаленную работу. Все это невозможно без использования цифровых инструментов, расширение каналов связи, совершенствование кибербезопасности, перехода к облачной модели в системах бэк-офиса и тому подобное.

В разрезе деятельности МФО важно сказать, что во время карантина smart-технологии могли бы стать теми инструментами, которые улучшили бы качество кредитов и минимизировали риск появления проблемных задолженностей.

Развитие финансовой грамотности и ответственного отношения к собственным финансам у населения – такаю задача сейчас стоит перед медиа, регулятором, банками и микрофинансовыми компаниями.

EUROPEAN UNION

EUROPEAN UNION