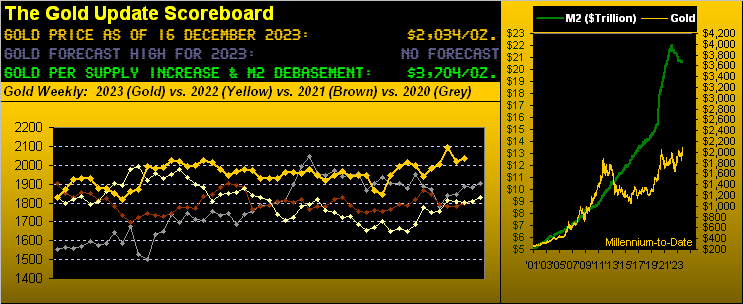

Да, это Обновление, но мы вынуждены (как это иногда бывает) начать с самоубийственной миссии акций, учитывая, что золото в процессе роста (хотя оно все еще значительно недооценено) чувствует себя прекрасно, большое вам спасибо.

Что с этим фондовым рынком, а? Как отличный друг (с большим опытом работы в самый верх известного инвестиционного банка, но в данном случае мы сохраняем анонимность) здесь недавно заметил: «Самые глупые люди на Уолл-стрит — управляющие пенсионными фондами».

Думаешь? И профессионалы, и негодяи бросают деньги, как слюнявые собаки Павлова на стероидах, в индекс, который настолько переоценен, что дальнейшие прилагательные ускользают от нас. Конечно, как мы написали в Твиттере (@deMeadvillePro): обратите внимание на страницу S&P 500 MoneyFlow на веб-сайте, чтобы оценить, действительно ли покупка имеет смысл.

Тем не менее, мы слышим, что приложения с такими названиями, как «Робин Гуд» обеспечить невероятно легкий доступ к фондовому рынку, чтобы все продолжали покупать, и, таким образом, акции будут только расти. Для нас это больше похоже на «ограбили в капюшоне» поскольку, когда начнутся продажи, совокупная сумма таких процентов превзойдет все, что когда-либо видел Уолл-стрит и мир. Потому что, как вы, постоянные читатели, знаете: «Денег нет».

По цифрам :

- Дюжину лет назад, в 2011 году, рыночная капитализация индекса S&P 500 превысила ликвидную денежную массу «М2» США на +29%; по состоянию на вчерашний день это превышение составляет +100%, рыночная капитализация сейчас составляет $41,3 трлн по сравнению с M2, составляющим всего лишь $20,7 трлн. (Хочешь вызвать Авария ? Отправьте это последнее предложение по факсу на CNBS для всех придурков, которые смотрят свои сиськи).

- Согласно вчерашнему (пятничному) индексу S&P установился на отметке 4719, это именно -100 точки (или просто -2,1% ) ниже исторического внутридневного максимума 4819, установленного 4 января 2022 года; текущий «ожидаемый дневной торговый диапазон» для S&P сейчас составляет 34 точки что означает, что новый исторический максимум может быть достигнут в течение 3 торговые дни как раз к Рождеству.

- Количество последовательных торговых дней, в течение которых индекс S&P был «перекуплен по учебнику» (44-летняя смесь полос Джона Боллинджера вместе с индикаторами относительной силы и стохастика), теперь составляет 28 который находится в 93-й процентиль всех подобных состояний перекупленности с 1980 года.

- Подарок весь риск Годовая дивидендная доходность S&P 500: 1,475%. Подарок Без риска Годовая доходность казначейских векселей США: 5.225 % . (Почему это так трудно понять? ) «Потому что, ммм, казначейские векселя не вырастут вдвое в цене» Точно так же, как акции не могут уменьшиться вдвое, а, Сквайр? («Цените футболку»).

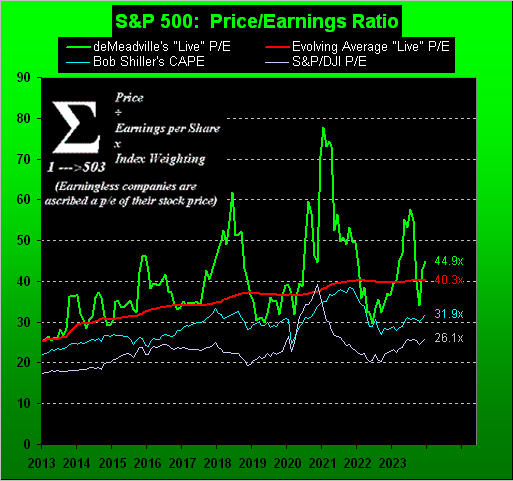

- «Живое» соотношение цены и прибыли S&P установило неделю на уровне 44,9x ; что существенно вдвое превышает средний показатель P/E за 66 лет. 22,8x (Шиллер «CAPE» в деМидвилле после 2012 г.) и +77% с тех пор, как 11 лет назад была создана наша «живая» версия деМидвилля 25,4x :

Коэффициент цена/прибыль S&P 500

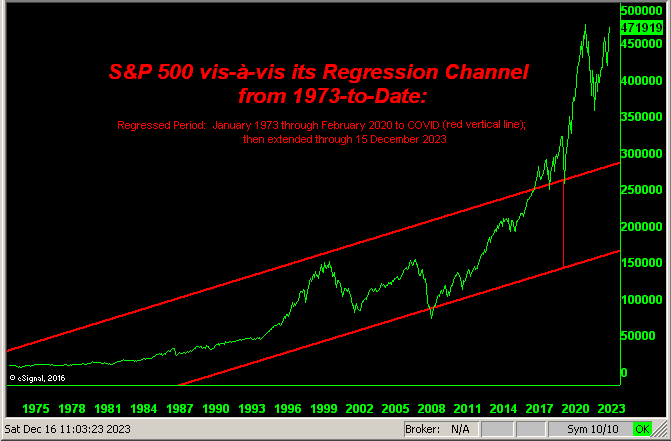

Далее у нас также есть 50-летний канал регрессии S&P, построенный с 1973 года до COVID (красная вертикальная линия), от которого тренд канала продолжается до настоящего времени, предполагая, что S&P сегодня «должен» быть в лучшем случае ниже среднего. -3000 вместо нынешних 4719:

Действительно, если судить по цифрам, самым страшным является отсутствие доходов, поддерживающих цены, и, что гораздо хуже, отсутствие денег, когда все идет не так.

Хорошая новость в том, : Независимо от зловещего (занижения) завышения курса S&P, рынок никогда не ошибается. Плохая новость : рынок всегда возвращается к своим самым широким мерам среднего значения. И если вы воспользуетесь своей верной логарифмической линейкой Пикетта для выполнения таких математических вычислений, то это будет «коррекция» S&P -50% было бы неплохо с остроумием. Мы просто ждем, что FinMedia предложит катализатор, из которого можно выбирать из множества (см. наше сообщение от 9 июля, в котором цитируется «10 катализаторов краха акций» ), или процитировать Билла Каупера изспособ еще в 1785 году: «Разнообразие — это приправа жизни» . И наше чувство остается «Смотри, мама! Нет денег!» будет лучшим водителем аварии. Затем Федеральная резервная система может удвоить денежную массу, чтобы покрыть то, что инвестиционные банки не смогут кредитовать вам после продажи ваших акций, — цену золота. по меньшей мере удваивается сверх того, что уже «должно» быть (см. вступительную табло «Золото»), и продолжаем.

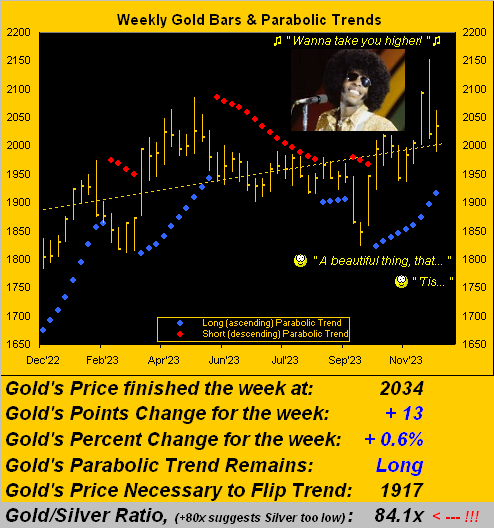

И, таким образом, к Золоту поехали! Зафиксировавшись на прошлой неделе на отметке 2034, золото находится на -118 пунктов ниже своего исторического максимума 2152, достигнутого 4 декабря. лицо, которого поджарили из-за самоубийства акций. Здесь мы видим недельные бары золота за период, прошедший год назад, текущий параболический длинный тренд длится уже девять недель. Но не волнуйтесь, если вы сочтете это слишком длинный: самый продолжительный такой длинный тренд в этом столетии длился 26 недель еще в 2005 году, которому предшествовал такой же 25-недельный период в 2004 году, а затем 24-недельный период в 2019 году. Фактически, с 2001 года по настоящее время Золото зафиксировало восемь параболических длинных трендов продолжительностью 20 и более недель. Вот почему мы говорим: «Когда золото уйдет, это Идет !” К графике со Слаем переходим:

Золотые недельные бары и параболические тренды

Но подождите, это еще не все: может ли Экономический барометр подняться еще выше? Центр медиа-исследований, изучающий ABC News, обнаруживает, что мы ошибаемся, поскольку экономика президента Байдена «действительно замечательна», даже несмотря на то, что дефицит казначейства штата только за ноябрь взлетел на + 26% «из-за более высоких процентных ставок». Давайте снова вспомним песню BTO «You Ain’t Seen Nothing Yet»?[’73]? Как насчет увеличения базовой розничной инфляции за месяц с +0,2% в октябре до нынешних +0,3%? К счастью, благоприятствуя размышлениям ФРС о снижении ставок, индекс империи штата Нью-Йорк резко упал с ноябрьского значения +9,1 до -14,5 в декабре: «Чушь!» Вот Econ Baro, представляющий всю группу:

Экономический барометр

В целом, что касается того, когда снижать ставку по фондам, ФРС теперь ожидает одобрения от FinMedia (учитывая недавнюю парадигму, в которой они контролируют ФРС). Тем не менее, рост розничных продаж за ноябрь по-прежнему колеблется от -0,1% до +0,3% в месячном исчислении, в то время как промышленное производство аналогичным образом перешло от падения на -0,6% в октябре к +0,2% в ноябре.

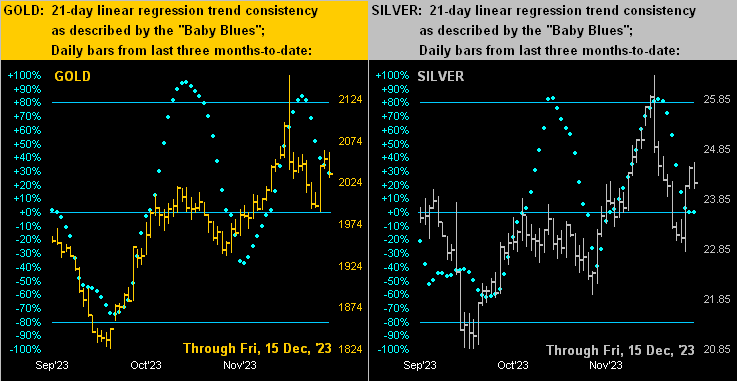

Тем временем, несмотря на падение цен на золото после рекордно высокого уровня, оба драгоценных металла возобновили демонстрацию некоторой выгоды. Ниже мы приводим двухпанельный график дневных баров за последние три месяца для золота слева и справа. Конечно, голубые точки стабильности тренда желтого металла все еще скользят, но с меньшим ускорением, в то время как точки белого металла, по крайней мере, приостановили свое падение. И, конечно же, более широкий трехмесячный тренд по обеим группам явно восходящий:

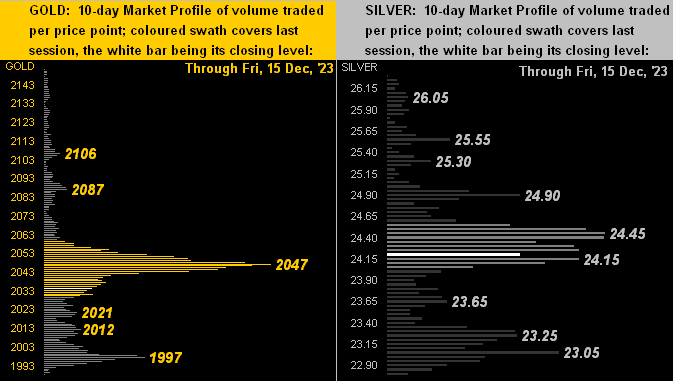

Также у нас есть 10-дневные профили рынка золота (внизу слева ) и для серебра (внизу справа ). Несмотря на торговый диапазон золота в 164 пункта за последние две недели, очевидно, что консенсус цен по объему торгов находится именно там, на отметке 2047. А в случае с серебром это ее зона 24,15-24,45:

Время, с которым мы завершаем:

Золотой стек

Снижение стоимости золота за доллар (из нашего вступительного «табло»): 3704

Золото за все время Внутридневный Максимум: 2152 (4 декабря 2023 г.)

Максимум 2023 года: 2152 (4 декабря).

Золото за все время Закрытие Максимум: 2092 (01 декабря 2023 г.)

Тройная вершина 2000-х: 2089 (7 августа 2020 г.); 2079 г. (08 марта 2022 г.); 2085 (04 мая ’23)

Торговое сопротивление: 2047/2087/2016.

Магнит средней цены, взвешенный по объему, за 10 сессий: 2042

Золото В настоящее время: 2034 г. (ожидаемый дневной торговый диапазон [“EDTR”]: 33 балла)

Торговая поддержка: 2021/2012/1997 гг.

Диапазон направлений за 10 сессий: до 1988 г. (с 2152 г.) = -164 пункта или -7,6%

Еженедельная параболическая цена для открытия короткой позиции: 1917.

300-дневная скользящая средняя: 1909 год и рост

Ворота в 2000 год: 1900+

Минимум 2023 года: 1811 (28 февраля).

Последний рубеж: 1800–1900 гг.

Северный фронт: 1800-1750 гг.

На маневрах: 1750-1579 гг.

Этаж: 1579-1466 гг.

Подвал: Sub-1466

Полка поддержки: 1454-1434 гг.

Базовый лагерь: 1377

Двойная вершина 1360-х годов: 1369 в апреле 2018 г., которому предшествовал 1362 в сентябре 2017 г.

Неверленд: Плаксивые 1290-е

Коробка: 1280-1240 гг.

И пожалуйста, сделай нет наступит следующее:

Акции Предохранитель

Иди со своим золотом !

Ваше здоровье!

EUROPEAN UNION

EUROPEAN UNION