- Ожидается, что Федеральная резервная система сохранит процентные ставки без изменений.

- Председатель ФРС Джером Пауэлл может раскрыть дополнительную информацию о предстоящем снижении ставок.

- Доллар США может найти дополнительную опору в случае «ястребиного» исхода.

Федеральная резервная система (ФРС) объявит первую денежно-кредитную политику 2024 года в среду, и участники рынка в основном ожидают, что комитет оставит целевой диапазон федеральных фондов без изменений на уровне 5,25–5,50%. Если консенсус материализуется, заседание 31 января станет четвертым заседанием подряд, на котором банк сохраняет процентные ставки на самом высоком уровне за более чем два десятилетия.

На своей последней пресс-конференции после заседания FOMC председатель Федеральной резервной системы Джером Пауэлл воздержался от конкретных указаний относительно сроков и темпов снижения ставок. Однако он подчеркнул, что ФРС необходимо будет осуществить снижение ставок задолго до того, как годовой уровень инфляции достигнет целевого показателя в 2%. Ожидание достижения цели может иметь негативные последствия для экономики из-за отложенного воздействия денежно-кредитной политики. Кроме того, председатель Пауэлл выразил обеспокоенность по поводу сохранения слишком высоких ставок в течение длительного периода, поскольку это потенциально может препятствовать экономическому росту.

В свете предстоящего события старший экономист Том Кенни и экономист Ариндам Чакраборти из ANZ комментируют, что они продолжают придерживаться своего недавнего совета о том, что, по их мнению, снижение ставок примерно в середине года было бы уместным, но они также должны быть восприимчивы к идея о более раннем снижении ставок. Денежно-кредитная политика больше не следует заранее определенному пути, и ФРС должна найти хрупкий баланс достижения устойчивой инфляции на целевом уровне, избегая при этом быстрого повышения реальных процентных ставок, которое может создать риск резкого экономического спада.

Хотя сейчас среди участников рынка идут дебаты относительно потенциального снижения процентных ставок в марте или мае, похоже, что решение сохранить ставки без изменений, принятое на заседании 31 января, похоже, «сделано». По данным инструмента FedWatch, измеренного CME Group, вероятность снижения процентной ставки в марте превышает 46% против почти 52% аналогичного результата на собрании 1 мая.

Прогнозирование перспектив Федеральной резервной системы: что ждет впереди?

Начав ужесточение политики в начале 2022 года, ФРС повысила процентные ставки в общей сложности на 525 б.п. и сократила свои запасы ценных бумаг более чем на 1 триллион долларов. Хотя эти меры оказали влияние на экономику, по словам Пауэлла, их полный эффект еще не материализовался. Следовательно, определение продолжительности необходимой ограничительной политики и сроков начала сокращений в настоящее время является сложной задачей.

В декабрьском обзоре экономических прогнозов (SEP) выяснилось, что средний член Федерального комитета по открытому рынку (FOMC) теперь ожидает снижения процентных ставок в общей сложности на 75 базисных пунктов в 2024 году. Это представляет собой увеличение на 25 базисных пунктов. пунктов по сравнению с прогнозами, сделанными во время сентябрьской встречи. Эту корректировку ожиданий по процентным ставкам потенциально можно объяснить небольшим пересмотром в сторону понижения прогнозов инфляции Федеральной резервной системы. «Точечный график» показывает прогноз четырех дополнительных снижений процентных ставок в 2025 году, что в сумме составит один процентный пункт. Кроме того, на 2026 год прогнозируется еще три снижения, в результате чего ставка по федеральным фондам достигнет диапазона от 2% до 2,25%, что близко соответствует долгосрочной перспективе.

Ранее в этом месяце управляющий FOMC Крис Уоллер заявил, что сроки снижения процентных ставок в текущем году будут зависеть от обсуждений в группе по определению политики Федеральной резервной системы. Он подчеркнул, что предпочитает отложить снижение ставок до тех пор, пока ФРС не будет «достаточно убеждена», что инфляция последовательно достигнет целевого показателя в 2%.

Аналогичным образом, Рафаэль Бостик, коллега ФРС Атланты, выразил готовность рассмотреть возможность снижения процентных ставок до июля, если появятся «убедительные» доказательства замедления инфляции более быстрыми темпами, чем первоначально ожидалось. Подтвердив план начала снижения ставок в третьем квартале, он подчеркнул важность проявления осторожности, чтобы предотвратить преждевременное снижение ставок, которое может возобновить спрос и инфляционное давление.

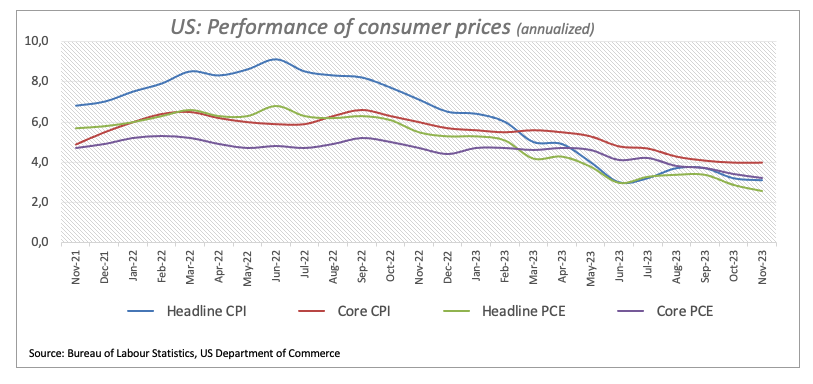

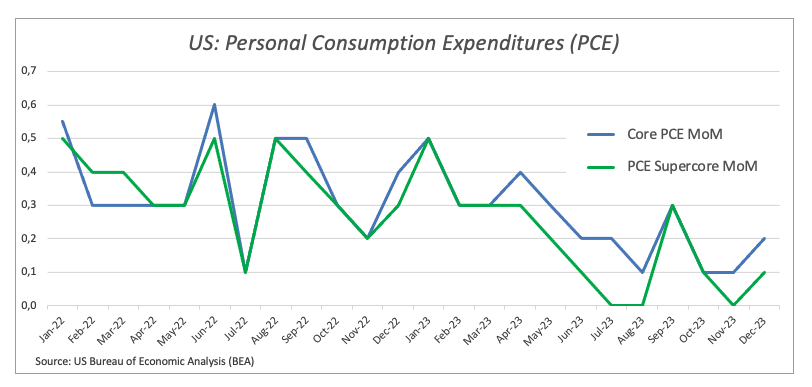

Что касается инфляции, представители ФРС ожидали, что снижение базовой инфляции достигнет 3,2% в 2023 году (фактически она завершила год на уровне 2,9%), снизится до 2,4% в 2024 году, а затем до 2,2% в 2025 году. вернуться к целевому показателю в 2% к 2026 году.

Что касается инфляции, отслеживаемой PCE, комитет пересмотрел свой прогноз инфляции в сторону понижения до 2,8% на 2023 год (официальные данные в итоге вышли на уровне 2,6% за декабрь), затем 2,4% в 2024 году, 2,1% в 2025 году и 2,0%. в 2026 году.

Когда ФРС объявит о своих политических решениях и как они могут повлиять на EUR/USD?

Федеральная резервная система объявит о своем решении и опубликует заявление о денежно-кредитной политике в 19:00 по Гринвичу. За этим последует пресс-конференция председателя Джерома Пауэлла в 19:30 по Гринвичу. На этот раз обновленного точечного графика не будет.

Хотя широко ожидается, что политики сохранят текущие процентные ставки на уровне 5,25%, участники рынка будут внимательно изучать высказывания председателя Джерома Пауэлла на предмет каких-либо намеков относительно сроков потенциального снижения ставок, особенно с учетом недавнего снижения ожиданий снижения ставок в марте.

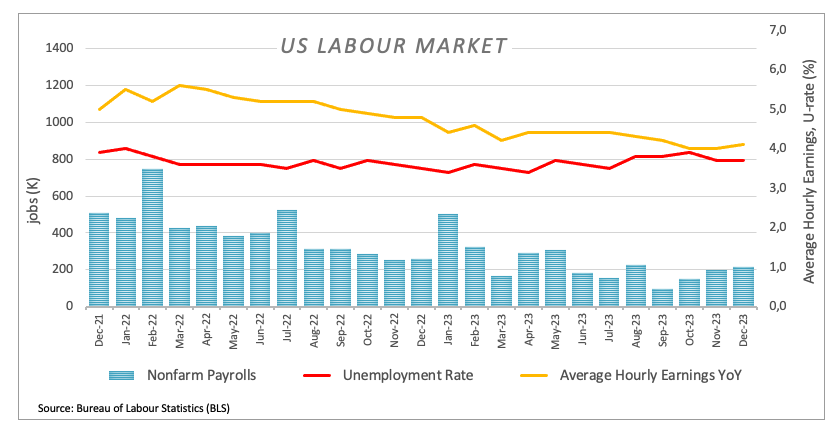

Поскольку Федеральная резервная система готовится к своему первому заседанию в новом году, ее задачи выглядят иначе, чем, скажем, год назад. К этому времени дезинфляционное давление, похоже, усиливается на фоне более высоких процентных ставок, снижения затрат на энергоносители и все еще довольно напряженного рынка труда, и все это на фоне здоровой устойчивости экономики США.

Недавние сильные фундаментальные показатели США укрепили вышеизложенную точку зрения, проложив путь к все более вероятной «мягкой посадке». Ожидается, что в этом вопросе председатель Пауэлл сохранит осторожный тон и подчеркнет, что еще предстоит проделать работу в отношении инфляции, сохраняя при этом позицию ФРС, зависящую от данных.

Помимо этого, инвесторам следует внимательно следить за любыми сигналами Пауэлла относительно сроков потенциального начала цикла смягчения.

Пабло Пиовано, старший аналитик FXStreet, отмечает: «Индекс доллара США (DXY), похоже, вступил в фазу консолидации около зоны 103,50 в последние пару недель, занимая довольно бдительную позицию в преддверии неизбежных ключевых событий. Вокруг этой области также совпадает критическая 200-дневная SMA. Преодоление этого региона может открыть дверь для дальнейшего роста в краткосрочной перспективе с промежуточной целью на 100-дневной SMA в районе 104,30, где также находятся максимумы декабря 2023 года. С другой стороны, быстрая потеря импульса не должна иметь никакого значения до минимума декабря 2023 года в зоне 100,60».

Что касается EUR/USD, Пиовано добавляет: «EUR/USD хорошо начала новый торговый год в обороне, непрерывно теряя более трех центов с момента достижения пика в конце декабря около 1,1140 на фоне возобновления сильного смещения спроса на доллар США. Утрата минимума 2024 года около 1,0795 может привести к дополнительному ослаблению пары до декабрьского минимума 1,0723. В случае приступов силы паре необходимо впоследствии преодолеть 55-дневную SMA в районе 1,0910, сопровождаемую недельной вершиной в районе психологического барьера 1,1000, чтобы вновь сфокусироваться на декабрьском максимуме около 1,1140.

Наконец, Пиовано предполагает, что устойчивое снижение ниже критической 200-дневной SMA в районе 1,0840 должно сместить прогноз пары в сторону понижения, что позволит первоначально совершить более глубокое снижение до минимума декабря 2023 года на отметке 1,0723 (8 декабря). Дальнейшие потери отсюда должны потребовать значительного ухудшения перспектив евро, что на данный момент кажется маловероятным».

Отслеживание выступлений FOMC: Отсутствие «голубиных» высказываний в новом году

Чиновники Федеральной резервной системы чередовали осторожную лексику с несколькими ястребиными речами перед 10-дневным периодом блокировки перед их первым заседанием FOMC и решением по процентной ставке в 2024 году. взять на себя обязательства по каким-либо конкретным датам или целям снижения ставок.

Тем не менее, общий тон заседания по-прежнему заметно сбалансирован, поскольку более 70% проанализированных выступлений содержали нейтральный тон по отношению к денежно-кредитной политике, что усиливает подход, основанный на данных, который Федеральная резервная система применяет в течение последних месяцев.

Счетчик выступлений FOMC

| ОБЩИЙ | Голосующие члены | Члены без права голоса | |

|---|---|---|---|

| Ястребиный | 5 | 4 | 1 |

| Сбалансированный | 18 | 13 | 5 |

| Голубиный | 0 | 0 | 0 |

Экономический индикатор

Заявление ФРС США о денежно-кредитной политике

После решения Федеральной резервной системы (ФРС) по ставке Федеральный комитет открытого рынка (FOMC) публикует свое заявление относительно денежно-кредитной политики. Заявление может повлиять на волатильность доллара США (USD) и определить краткосрочную положительную или отрицательную тенденцию. «Ястребиный» взгляд считается бычьим для доллара США, тогда как «голубиный» взгляд считается негативным или медвежьим.

Следующий выпуск: 31.01.2024 19:00:00 по Гринвичу

Частота: Нерегулярный

Источник: Федеральный резерв

Цена доллара США сегодня

В таблице ниже показано процентное изменение курса доллара США (USD) по отношению к основным валютам, перечисленным на сегодняшний день. Доллар США был самым сильным по отношению к австралийскому доллару.

| доллар США | евро | Фунт стерлингов | САПР | австралийский доллар | иена | новозеландский доллар | швейцарский франк | |

| доллар США | -0,01% | 0,29% | 0,19% | 0,40% | 0,03% | 0,21% | 0,11% | |

| евро | 0,01% | 0,30% | 0,20% | 0,41% | 0,04% | 0,23% | 0,11% | |

| Фунт стерлингов | -0,29% | -0,30% | -0,10% | 0,11% | -0,26% | -0,08% | -0,19% | |

| САПР | -0,19% | -0,19% | 0,10% | 0,21% | -0,17% | 0,02% | -0,09% | |

| австралийский доллар | -0,41% | -0,42% | -0,12% | -0,21% | -0,38% | -0,19% | -0,30% | |

| иена | -0,03% | -0,04% | 0,26% | 0,17% | 0,34% | 0,18% | 0,07% | |

| новозеландский доллар | -0,22% | -0,22% | 0,07% | -0,02% | 0,19% | -0,19% | -0,12% | |

| швейцарский франк | -0,10% | -0,11% | 0,19% | 0,10% | 0,31% | -0,07% | 0,12% |

Тепловая карта показывает процентные изменения основных валют по отношению друг к другу. Базовая валюта выбирается из левого столбца, а валюта котировки — из верхнего ряда. Например, если вы выберете евро в левом столбце и перейдете по горизонтальной линии к японской иене, процентное изменение, отображаемое в поле, будет представлять собой евро (базовая)/JPY (котировка).

EUROPEAN UNION

EUROPEAN UNION