Инфляционные свопы снова выиграли: вчерашний отчет составил 3,1% г/г против медианных оценок аналитиков в 2,9%, в то время как инфляционные свопы прогнозировались на уровне 3%.

Большим шоком стало то, что показатель составил 3,9%, что было выше оценок в 3,7% и соответствовало декабрьским значениям, что позволяет предположить, что темпы дефляции, возможно, застопорились.

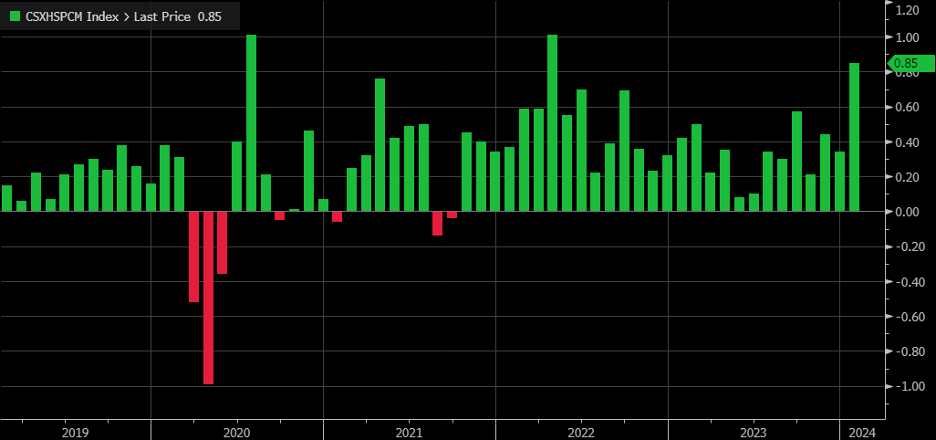

Январский отчет по индексу потребительских цен был просто полон сюрпризов: от заголовка до ядра и супербадра, который за январь вырос на ошеломляющие 0,85%, что стало самым большим ростом с весны 2022 года.

В отчете говорится, что вероятность снижения ставок в марте снизилась всего до 10%, при этом рынок теперь прогнозирует менее четырех снижений ставок к декабрю. Всего несколько недель назад рынок предполагал снижение ставок более чем на 7,5%.

Это привело к резкому повышению ставок по всей кривой, поскольку они быстро выросли и снова превысили 4,3%.

На данный момент вопрос о том, куда пойдут ставки, является большим вопросом, потому что я мог бы легко утверждать, что до тех пор, пока рынок труда остается напряженным, сильным и инфляция остается высокой, 10-летние облигации должны торговаться намного выше, чем Федеральные фонды.

Но сейчас существует уровень сопротивления на уровне 4,35%. Если 10-летние облигации превысят 4,35%, тогда дело в забеге, и вскоре мы можем увидеть показатель в 4,7%.

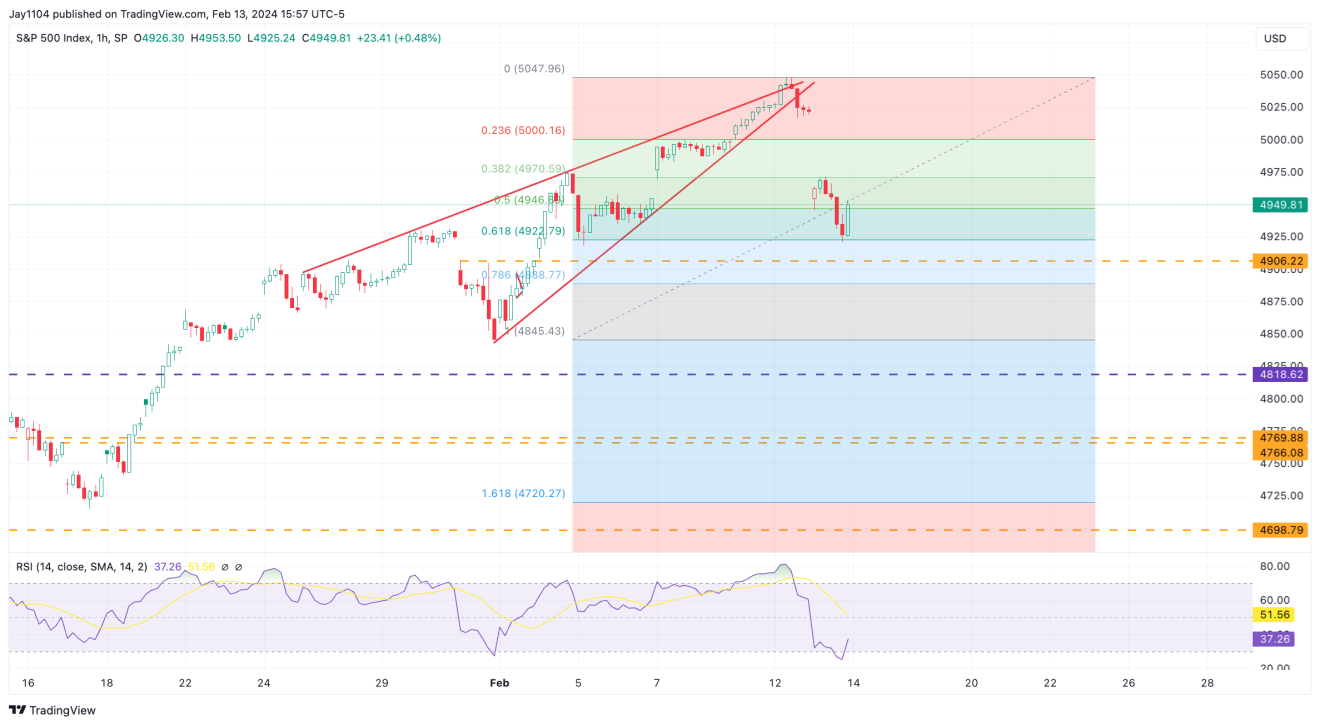

Это привело к вчерашнему падению примерно на 1,4% и к резкому росту. Индекс S&P 500 резко упал после фигуры восходящего клина, отмеченной в последние несколько дней.

Индексу удалось найти поддержку и отскочить от уровня коррекции 61,8% при измерении от основания клина.

Технически целью выпадения из клина должен быть уровень 4850, но с медвежьей точки зрения мне не нравится, что индекс нашел поддержку и отскочил на уровень коррекции 61,8%.

На этой неделе также операционные расходы, и у многих коллов могут возникнуть проблемы на уровне 5000, если индекс не вырастет. Думаю, я хочу сказать, что меня не удивит, если индекс S&P 500 вернется к уровню 5000 и заполнит образовавшийся вчера разрыв.

Между тем, вчера утром индекс VIX резко вырос перед опережением Opex. В заголовке VIX в отчете CPI было много дельты открытых опционов.

Как только VIX начал движение, эти пут-опционы начали быстро терять свою ценность, в результате чего маркет-мейкеры, вероятно, закрыли хеджирование и подтолкнули VIX выше.

Когда VIX увеличился примерно до 16, стоимость коллов возросла. Они запустили цикл обратной связи, подняв VIX вверх.

Мы увидели рост S&P 500 только в последние 30 минут, потому что казалось, что потоки VIX прекратились примерно в 3:30. В 15:30 по восточному времени индекс S&P 500 упал примерно на 2%.

Я объясняю механику движения VIX ниже во вчерашнем видео на YouTube около 9-минутной отметки.

Индекс IV Nvidia продолжает расти, и прямо сейчас опционы с денежной доходностью 105% торгуются почти на 1,25% выше, чем опционы с доходностью 95%, что довольно широко.

Учитывая, что до получения прибыли осталось около недели, IV, вероятно, поднимется еще выше, и кто знает, может быть, акции тоже поднимутся, но чем выше поднимутся акции и IV, тем хуже будет результат, когда компания отчитается. результаты, и это если результаты хорошие.

Если только у них нет хитрости, например, выдачи дивидендов в виде токенов, как это сделала Meta (NASDAQ:).

YouTube:

Исходное сообщение

EUROPEAN UNION

EUROPEAN UNION