- На этой неделе, в то время как индексы Nasdaq и S&P 500 готовы закрыться почти на одном уровне, несколько выдающихся акций собираются завершить торги впечатляющим ростом.

- Итак, в этой статье мы рассмотрим четыре лучшие акции по доходности на этой неделе и воспользуемся InvestingPro для анализа их дальнейших перспектив.

- Diamondback Energy и Uber — это лишь некоторые из компаний, которые мы планируем обсудить в этом анализе.

- В 2024 году инвестируйте как крупные фонды, не выходя из дома, с помощью нашего инструмента выбора акций ProPicks на базе искусственного интеллекта. Узнайте больше здесь>>

В то время как основные индексы, такие как и, на этой неделе продемонстрировали относительно стагнационную динамику, некоторые отдельные акции нарушили эту тенденцию, добившись значительного роста.

В этой статье будут проанализированы четыре выдающихся исполнителя:

- Diamondback Energy (NASDAQ:) +17,65%

- Uber (NYSE:) +14,78%

- Airbnb (NASDAQ:) +6,84%

- Леонардо (OTC:) +8,93%

Мы изучим последние новости и события, которые, возможно, способствовали их успеху, а также углубимся в их финансовое состояние и потенциальные риски.

Что вызвало рост этих акций?

Diamondback Energy недавно объявила об увеличении базовых дивидендов на 7% до $3,60 на акцию в год, начиная с четвертого квартала 2023 года.

Кроме того, она заключила окончательное соглашение о слиянии на сумму около 26 миллиардов долларов с Endeavour Energy Resources, которое, как ожидается, будет закрыто в четвертом квартале 2024 года.

На прошлой сессии Uber возглавил индекс S&P 500 с ростом на 14%, достигнув новых рекордных максимумов после объявления о плане обратного выкупа акций на сумму 7 миллиардов долларов. Morgan Stanley, среди прочих, повысил целевую цену до $90.

Airbnb сообщила о положительных результатах за четвертый квартал 2023 года, что указывает на высокий общий спрос на поездки при умеренном увеличении валовой стоимости бронирования (GBV) и выручки. В этом квартале наблюдался значительный рост EBITDA, обусловленный эффективным управлением расходами.

Leonardo также продемонстрировал хорошие результаты, выразив подтвержденный интерес к подразделению оборонных автомобилей Iveco.

Кроме того, он подписал меморандум о взаимопонимании с Министерством инвестиций Саудовской Аравии и Главным управлением военной промышленности для оценки инвестиций и сотрудничества в аэрокосмическом и оборонном секторах.

Есть ли еще время присоединиться к митингу?

Давайте посмотрим на справедливую стоимость каждой акции InvestingPro, основанную на нескольких признанных финансовых моделях, адаптированных к конкретным характеристикам компаний, чтобы понять, где они находятся с фундаментальной точки зрения прямо сейчас:

1. Даймондбэк Энерджи

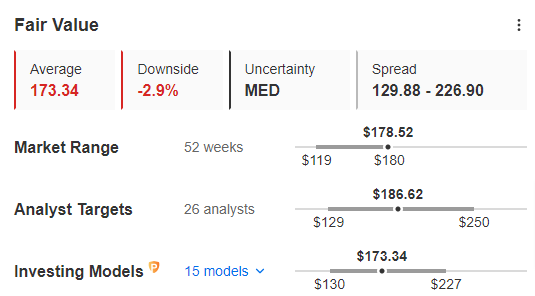

Для Даймондбэк Энерджи Справедливая стоимость InvestingPro, которая суммирует 15 инвестиционных моделей, составляет $173,34, что ниже текущей цены акций.

Справедливая стоимость Даймондбэка

Источник: ИнвестПро

С InvestingPro вы можете активно отслеживать развитие прогнозов аналитиков. Аналитики выражают бычий настрой в отношении акций, установив целевую цену на уровне $186,62, что значительно отличается от справедливой стоимости.

Несмотря на несоответствие между аналитиками и справедливой стоимостью в отношении бычьего настроя и целевой цены, положительный аспект заключается в его низком риске. Акции демонстрируют отличное финансовое состояние, получив оценку 4 из 5.

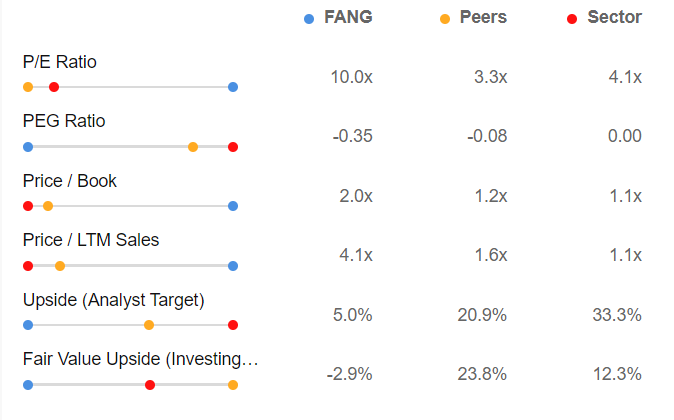

Анализируя акции в контексте рынка и конкурентов, можно сказать, что в настоящее время они считаются переоцененными.

Источник: ИнвестПро

Выручка Diamondback Energy теперь превышает выручку в 4,1 раза по сравнению с 1,1x по отрасли, а соотношение цена/прибыль, по которому торгуются акции, в 10 раз превышает средний показатель по отрасли в 4 раза, что еще раз подтверждает ее текущую переоцененность.

2. Убер

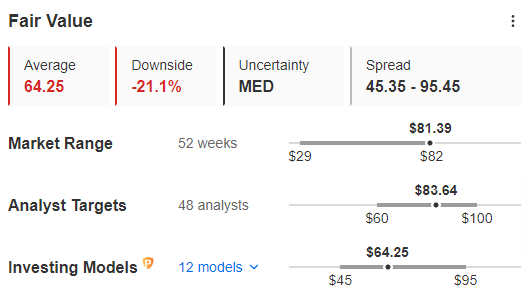

Для Убер Справедливая стоимость InvestingPro, которая суммирует 12 инвестиционных моделей, составляет $64,25, что ниже текущей цены.

Справедливая стоимость Uber

Источник: ИнвестПро

Подписчики InvestingPro следят за прогнозами аналитиков и с оптимизмом смотрят на акции, установив бычью цель на уровне $83,64.

Несмотря на текущие расхождения между аналитиками и справедливой стоимостью в отношении вероятности роста, есть позитивные новости относительно профиля низкого риска акций, которые могут похвастаться солидным показателем финансового состояния 3 из 5.

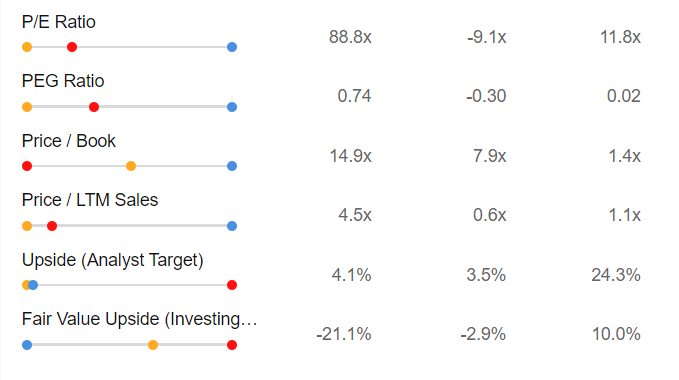

При более внимательном рассмотрении и сравнении акций с рынком и конкурентами оказывается, что они потенциально переоценены.

Источник: ИнвестПро

Если мы снова посмотрим на самые известные индикаторы, мы увидим, что Uber сейчас стоит в четыре с половиной раза больше его выручки по сравнению с 1,1x в отрасли, а соотношение цена/прибыль, по которому торгуются акции, составляет 88,8X по сравнению с средний показатель по отрасли составляет 11,8x, что подчеркивает его переоцененность.

3. Эйрбнб

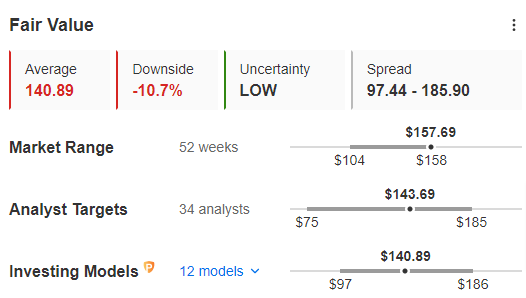

Для Эйрбнб Справедливая стоимость InvestingPro, которая суммирует 12 инвестиционных моделей, составляет $140,89, что также ниже текущей цены.

Справедливая стоимость АБНБ

Источник: ИнвестПро

По мнению аналитиков, медвежья целевая цена акций составляет $143,69.

Несмотря на консенсус между аналитиками и компанией Fair Value относительно потенциального снижения, профиль низкого риска акций является положительным аспектом с отличным рейтингом финансового здоровья 4 из 5.

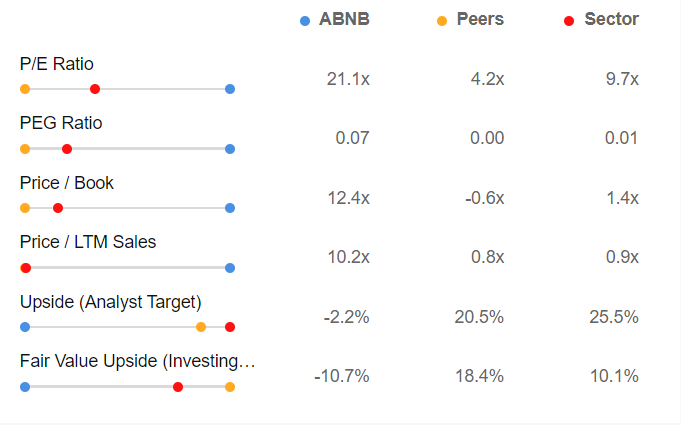

При сравнении акций с рынком и конкурентами становится очевидным, что акции потенциально могут быть переоценены.

Источник: ИнвестПро

Мы видим, что стоимость Airbnb теперь более чем в 10 раз превышает ее доход по сравнению с 0,9x в отрасли, а соотношение цена/прибыль, по которому торгуются акции, составляет 21,1x по сравнению со средним показателем по отрасли 9,7x, что подтверждает завышение курса.

4. Леонардо

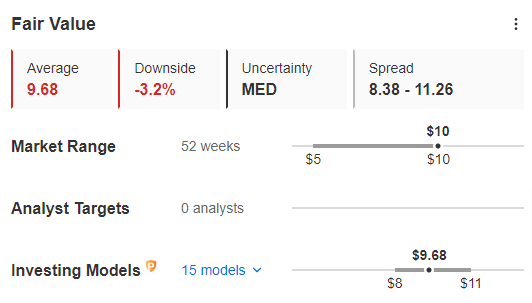

Для Леонардо Справедливая стоимость InvestingPro, которая суммирует 15 инвестиционных моделей, составляет 9,68 доллара.

Леонардо Справедливая стоимость

Источник: ИнвестПро

В то время как аналитики и Fair Value в настоящее время сходятся во мнениях относительно потенциального снижения, есть обнадеживающие новости о профиле низкого риска, который может похвастаться хорошим показателем финансового здоровья 3 из 5.

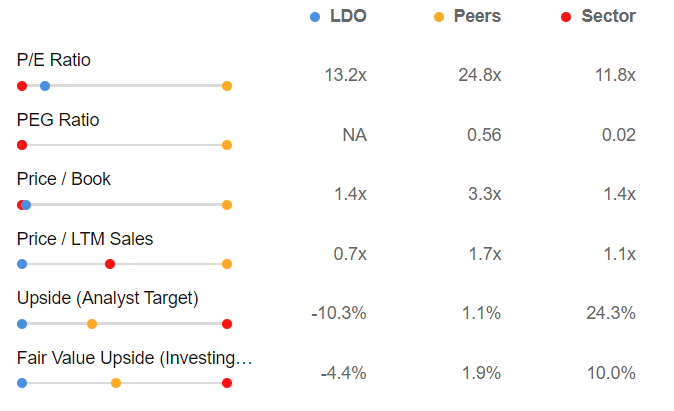

Более внимательное изучение показывает, что по сравнению с рынком и конкурентами стоимость акций, по-видимому, потенциально завышена.

Источник: ИнвестПро

Если мы посмотрим на самые известные индикаторы, мы увидим, что выручка Leonardo теперь превышает 0,7x его выручку по сравнению с 1,1x по отрасли, а соотношение цена/прибыль, по которому торгуются акции, составляет 13,2x против среднего показателя по отрасли 11,8. x, что подчеркивает его переоцененность.

Заключение

В заключение, хотя акции демонстрируют прочное финансовое состояние с четко выраженными сильными сторонами, инвесторы по-прежнему уверены в продолжении бычьего тренда.

Тем не менее, прогнозы на понижение вырисовываются, учитывая значительный рост, зафиксированный за последний год: Leonardo +77%, Diamondback Energy +32,5%, Uber +134% и Airbnb +19,8%.

***

Поднимите свою инвестиционную игру на новый уровень в 2024 году с ProPicks

Институции и инвесторы-миллиардеры во всем мире уже значительно опережают ситуацию, когда дело доходит до инвестирования на основе искусственного интеллекта, широко используя, настраивая и развивая его, чтобы увеличить свою прибыль и минимизировать потери.

Теперь пользователи InvestingPro могут делать то же самое, не выходя из собственного дома, с помощью нашего нового флагманского инструмента выбора акций на базе искусственного интеллекта: ProPicks.

Благодаря нашим шести стратегиям, включая флагманскую «Tech Titans», которая за последнее десятилетие превзошла рынок на целых 1183%, инвесторы каждый месяц получают лучший выбор акций на рынке.

Подпишитесь здесь и никогда больше не пропустите бычий рынок!

Подпишитесь сегодня!

Отказ от ответственности: Эта статья написана исключительно в информационных целях; он не является призывом, предложением, советом или рекомендацией инвестировать как таковой и не предназначен каким-либо образом стимулировать покупку активов. Я хотел бы напомнить вам, что любой тип актива оценивается с нескольких точек зрения и является высокорискованным, поэтому любое инвестиционное решение и связанный с ним риск остаются за инвестором.

EUROPEAN UNION

EUROPEAN UNION