только что пережил значительный спад после того, как последняя инфляция индекса потребительских цен оказалась выше, чем ожидалось. Когда золото снова упало ниже психологически тяжелого уровня в 2000 долларов, вспыхнули медвежьи настроения. Но поскольку технические характеристики золота остаются сильными и оптимистичными, это было неуместно. Несмотря на то, что золото в течение многих лет росло в балансе, темпы его роста сдерживаются курсом 0,002 фунта стерлингов. Рост цен на новостях о «ястребах» ФРС временно замедляет рост золота.

Успех в торговле требует подавления собственной жадности и страха, сохранения эмоциональной нейтральности. Это сложно, когда цены движутся быстро, подавляя наши настроения из-за нашей врожденной предвзятости к непосредственности. Мы, трейдеры, придаем слишком большое значение последним действиям рынка при принятии решений, часто экстраполируя их на неопределенный срок. Средством от этого является активное сохранение перспективы, рассматривая недавние действия рынка только в более широком контексте.

Золото упало на 1,3% до $1993 в последнем отчете по инфляции индекса потребительских цен США за январь, опубликованном во вторник. Это был худший день падения золота и первое закрытие цен ниже 2000 долларов с середины декабря. Как общие, так и базовые цены, как в месячном, так и в годовом выражении, росли быстрее, чем прогнозировали экономисты. Первый вырос на 3,1% в годовом исчислении в прошлом месяце, что выше ожидаемых +2,9%. Это затруднило ФРС снижение ставок.

Предполагаемые фьючерсные шансы на первое снижение ставки в этом цикле, которое произойдет на следующем заседании FOMC в середине марта, упали всего до 8%, в то время как общее ожидаемое снижение ставок ФРС в 2024 году упало до 95 базисных пунктов. Всего месяцем ранее они имели 80% и 170бп. Поскольку более высокие ставки более вероятны в течение более длительного периода времени, эталонный показатель вырос на 0,7%. Это дало толчок продажам крупных фьючерсов на золото.

Цена золота на 1,3% упала ниже $2000 после того, как повышение индекса потребительских цен (CPI) ФРС действительно напугало трейдеров. Это было очевидно по рынку золота с использованием заемных средств на серебро и ведущему индексному фонду золотых акций GDX (NYSE:), который в тот день упал на 2,9% и 5,1%. Как ни абсурдно, акции этих основных золотодобывающих компаний упали обратно до уровня начала октября, когда этот рост цен на золото начался около $1820. Тем не менее, само золото после этого индекса потребительских цен осталось на целых 9,5% выше.

Таким образом, медвежье влияние на настроения по золоту во вторник было намного сильнее, чем того требовал день падения. Занимаясь финансовым информационным бизнесом, я получаю новости от многих трейдеров. Мой почтовый трафик был довольно унылым после неожиданного роста индекса потребительских цен, наполненного опасениями, что золото находится в беде. Несколько человек даже предупредили меня о новом зловещем нисходящем тренде по золоту. Это действительно пробудило во мне интерес, и я начал искать его в чартах.

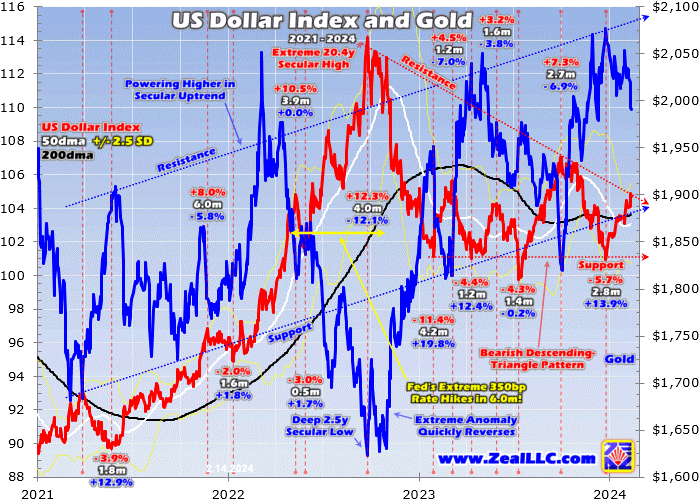

Долгосрочные ценовые графики — лучший инструмент для сохранения перспективы, обеспечивающий необходимый контекст для определения последних рыночных действий. Здесь золото накладывается на USDX в течение последних нескольких лет или около того. Хотя падение золота после индекса потребительских цен, конечно, было неприятным, в целом оно едва заметно. Золото по-прежнему находится вблизи номинальных рекордных максимумов, при этом как его последний бычий рост, так и более длительный вековой восходящий тренд остаются неизменными.

Несмотря на последние на этой неделе опасения по поводу «ястребиного» индекса потребительских цен ФРС, технические показатели золота выглядят великолепно. В течение нескольких лет он рос в балансе: со среднего значения около 1793 долларов в 1 квартале 2021 года до почти рекордных 1976 долларов в 4 квартале 2023 года. Золото выросло в лучшем случае на 28,0% за этот период, в основном блуждая внутри нижней поддержки и верхнего сопротивления восходящего тренда. Даже после распродажи на этой неделе золото остается на верхней стороне канала восходящего тренда.

Золото выглядит по-настоящему бычьим не только стратегически, но и тактически. С начала октября последний рост цен на золото вырос в лучшем случае на 14,2% и достиг последнего номинального рекордного максимума в конце декабря. По состоянию на среду золото вернуло лишь треть этого прироста в ходе своего последнего отката. Такие распродажи неизбежны и необходимы в условиях продолжающегося подъема, поскольку они избавляют от чрезмерной жадности и восстанавливают баланс настроений. Это необходимо для поддержания здоровья ног.

Даже после столь резкого повышения индекса потребительских цен последний откат золота снизился всего на 4,2% за последние семь недель или около того. Это остается умеренным по стандартам отката золота, и оно далеко от зоны коррекции более чем на 10%. Так что эти медвежьи опасения по поводу золота в нисходящем тренде совершенно ошибочны. Золото остается всего лишь на 4,3% ниже новых рекордных максимумов, и оно точно не побито. И этот график доллар-золото показывает причину, по которой золото откатилось в последние месяцы.

Также с конца декабря индекс доллара США подскочил в лучшем случае на 3,9%. Состояние доллара ограничивает золото, регулируя скорость его подъема на бычьем рынке. Откат золота на 4,2% обратно пропорционален последнему медвежьему ралли USDX. В этом нет ничего нового: золото имеет тенденцию расти, когда доллар ослабевает, а затем отступать по мере его укрепления. Это легко видно визуально на этом графике, который разбит вверх и показывает большие колебания доллара.

Эти синяя и красная линии обычно движутся в противоположных направлениях: одна растет, а другая падает. И в их движениях часто присутствует симметрия. Это было наглядно продемонстрировано в середине 2022 года. Всего за 6 месяцев Федеральный комитет по открытому рынку ФРС повысил ставку по федеральным фондам на целых 350 базисных пунктов. В отчаянных попытках сдержать вышедшую из-под контроля инфляцию это почти утроило обычный темп в 125 б.п. за пять заседаний FOMC.

Эти сумасшедшие повышения ставок, включая четыре монстра по 75 б.п. подряд, спровоцировали один из самых мощных скачков USDX за всю историю. Всего за 4 месяца он резко вырос на 12,3%, обрушив золото на пропорциональное снижение на 12,1%. Учитывая, что ФРС не хватает возможностей для дальнейшего резкого роста, а параболический курс доллара США стремительно взлетает до неустойчивых 20,4-летних вековых максимумов, эта крайняя аномалия не могла продолжаться долго и вскоре резко развернулась.

Золото сильно упало из-за поддержки восходящего тренда, достигнув глубокого 2,5-летнего векового минимума в своей надире. Прямо там я утверждал, что шок доллара и золота ФРС подходит к концу. Действительно, за следующие 4,2 месяца USDX упал на 11,4%, что помогло золоту подняться на 19,8%. Этот срыв восходящего тренда оказался недолгим и был быстро восстановлен. С тех пор взаимодействие доллара и золота стало микрокосмом этого процесса.

За последние 14 месяцев золото и USDX попеременно то росли, то падали. Золото сильно, когда доллар ослабевает, и наоборот. Эта противоположная динамика обычно действует в течение месяцев, недель и даже дней, как видно после нового январского индекса потребительских цен. Эта обратная корреляция не только визуальна, но ее легко определить количественно эмпирически. И снова на этом графике отображены основные взлеты и падения USDX за последние годы.

С начала 2021 года по конец 2023 года доллар пережил шесть крупных ралли, в среднем прирост на 7,6%. Золото падал в течение пяти из них и не менялся в течение шестого. Средние потери золота во время недавнего ралли USDX составили 5,9%. Желтый металл в целом отступил меньше, чем вырос доллар, что является одной из ключевых причин существования сильного долгосрочного восходящего тренда золота. Но золото также показало лучшие результаты во время промежуточных распродаж долларов.

За последние несколько лет USDX перенес семь распродаж, потеряв в среднем 5,0%. Золото росло в течение шести из них и практически не изменилось в седьмом. Сильный средний прирост в размере 8,9% почти удвоил потери доллара. Это позволило золоту взлететь в лучшем случае на 28,0% за последние несколько лет, несмотря на то, что в балансе доллар США также поднялся. В среднем он составил 91,0 в первом квартале 2021 года и 104,6 в четвертом квартале 2023 года, что привело к значительному росту на 14,9%.

Тем не менее, несмотря на внушительную силу доллара, средние цены на золото за эти кварталы все же выросли на впечатляющие 10,2%. Таким образом, хотя доллар, безусловно, сдерживает темпы роста золота, он не контролирует его состояние. Золото может и действительно имеет более высокий баланс, даже когда USDX укрепляется. Но большая часть прироста золота приходится на периоды распродажи доллара в этот период. Золото, безусловно, чувствительно к колебаниям USDX.

Причина – торговля фьючерсами на золото, которая доминирует в краткосрочном ценовом движении золота. Понимание того, как это работает, необходимо, если вы хотите торговать золотом, серебром и акциями их горнодобывающих компаний. Допустимое кредитное плечо чрезвычайно велико: в середине недели оно достигает 24,0x. Для трейдеров, которые осмеливаются делать ставки на полную ставку 24x, всего лишь движение золота на 4,2% против их позиций уничтожает 100% их рискового капитала. Они не могут позволить себе долго ошибаться.

Это требует сужения временных горизонтов их торговли до ультракраткосрочных, дней или, возможно, недель. Их не волнуют бычьи фундаментальные показатели золота, включая массовый недостаток инвестиций и колоссальный рост глобальной денежной массы. Все, что имеет значение, это то, что золото, скорее всего, сделает немедленно. Таким образом, эти трейдеры с супер-левериджем фиксируются на состоянии доллара США, быстро переходя к противоположному результату в своей торговле.

В преддверии публикации индекса потребительских цен во вторник золото оставалось стабильным на уровне около $2029. Это было всего на 2,4% ниже достижения новых номинальных рекордных максимумов. За несколько часов до публикации индекса потребительских цен курс доллара США снижался до 104,0. Тем не менее, когда инфляция индекса потребительских цен усилилась, за считанные минуты курс USDX взлетел на 0,6% по вертикали и достиг отметки 104,6. Золото было немедленно обрушено на продажи крупных фьючерсов на золото, которые резко упали.

Когда в тот день пыль улеглась, USDX вырос на 0,7%, а золото упало на 1,3%. К сожалению, сумасшедшие рычаги влияния фьючерсных игроков на золото дают им огромное влияние на цены на золото. При этом максимуме в 24 раза каждый доллар, проданный во фьючерсах на золото, оказывает в 24 раза большее влияние на цену золота, чем доллар, вложенный напрямую. Давая этим ребятам еще больше власти, результирующая цена фьючерсов на золото становится мировой эталонной ценой, за которой наблюдают инвесторы.

Столь резкие распродажи золота, вызванные фьючерсами на золото, действительно портят настроения инвесторов. Они видят, что золото падает и становится медвежьим, даже несмотря на то, что продажи тяжелых фьючерсов на золото весьма ограничены и быстро исчерпывают себя. Это приводит к пропорциональной нормализации покупок, поэтому вскоре золото снова взлетает вверх в симметричном ралли возврата к среднему значению. Этот сценарий разыгрался в начале октября, когда сегодняшний рост был порожден аномальными продажами фьючерсов на золото.

Удивительно, но уровень процентных ставок ФРС не слишком важен для золота. Прежде чем FOMC запустил свой чудовищный цикл повышения ставок в марте 2022 года, я провел всестороннее исследование поведения золота во время всех прошлых циклов повышения ставок ФРС в современную монетарную эпоху, начиная с 1971 года. средний прирост составил 29,2%. Именно доллар США чувствителен к ставкам, а не золото напрямую.

Валютные трейдеры всегда стремятся получить разницу в доходности между конкурирующими парами. Более высокие шансы на повышение или сокращение ставок ФРС влияют на ожидаемую доходность по сравнению с другими основными валютами, такими как евро. Таким образом, доллар США повышается при любых новостях, которые предполагают дальнейшее повышение ставок, более высокие ставки при более длительных или меньших сокращениях. Сюда входят выступления высокопоставленных чиновников ФРС, решения FOMC и сопутствующие прогнозы ставок, а также важные экономические данные, такие как индекс потребительских цен.

Если бы USDX не вырос во вторник на фоне перспектив того, что FOMC будет дольше удерживать FFR на высоком уровне, золото не упало бы. Фьючерсов на золото не волнуют шансы ФРС, но они ослабляют USDX, который заботится. Недавним примером стал ежемесячный отчет о занятости в США за декабрь, опубликованный в начале января. Это оказалось «ястребом» ФРС: результаты оказались лучше ожиданий: +216 тыс. рабочих мест по сравнению с +170 тыс. 5 января.

Это говорит о том, что экономика США остается устойчивой, поэтому шансы на снижение ставок ФРС на мартовском заседании FOMC и на весь 2024 год значительно упали в тот день до 66% и 138 б.п. Тем не менее, золото удерживало сильные позиции, дрейфуя в боковом направлении в течение нейтрального дня, поскольку USDX поднялся всего на 0,1%. Существует множество примеров того, как золото игнорирует вероятность изменения курса, потому что USDX не двигался. Они имеют значение только для золота, потому что специалисты по фьючерсам на золото следят за долларом.

Месяц назад, после более низкой, чем ожидалось, декабрьской оптовой инфляции индекса цен производителей, мартовские шансы на снижение ставок выросли до 80%, при этом трейдеры прогнозировали снижение ставок на 170 б.п. в 2024 году. Опять же, после индекса потребительских цен на этой неделе, они упали до всего 8% и 95 б.п. Интересно, что шансы на процентную ставку цикличны, как и USDX и золото, и имеют тенденцию колебаться от одной крайности к другой. Так что есть большая вероятность, что они восстановятся благодаря более «голубиному» потоку новостей от ФРС.

Это может включать в себя более прохладные, чем ожидалось, ключевые экономические данные или даже менее агрессивные высказывания высокопоставленных чиновников ФРС…

EUROPEAN UNION

EUROPEAN UNION