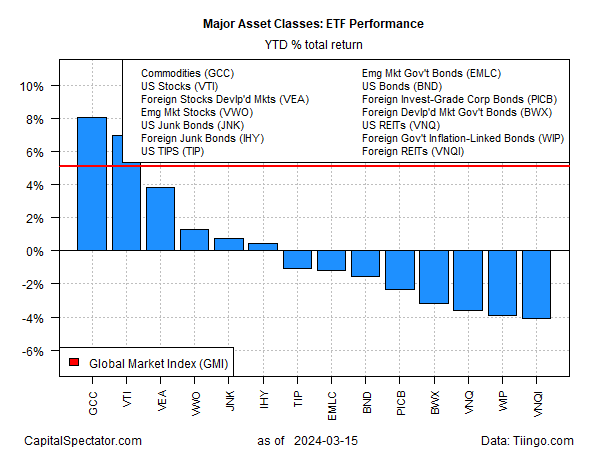

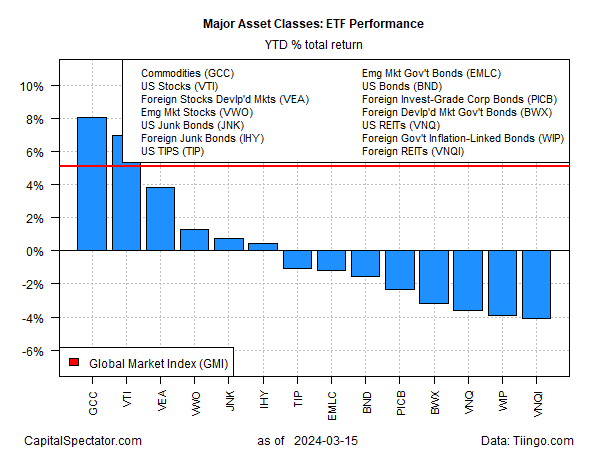

В конце концов это должно было закончиться. Сохранится ли сдвиг поул-позиции, произошедший на прошлой неделе, – это совсем другой вопрос. Но на данный момент акции США больше не лидируют в гонках по основным классам активов с начала года, судя по набору прокси-ETF до закрытия пятницы (15 марта).

Фонд WisdomTree Enhanced Commodity Strategy Fund (GCC), ориентированный на широкий спектр сырья, на прошлой неделе вырос на 2,9%, подняв доходность фонда с начала года до сильных 8,1%. Рост сырьевых товаров в 2024 году затмит рост американских акций на 7,0%, согласно данным Vanguard Total US Stock Market Index Fund ETF Shares (VTI), которые на прошлой неделе снизились на 0,3%.

Определить и взвесить товары как класс активов сложно, поэтому вполне возможно, что лидерство GCC в этом году будет аномальным из-за технических особенностей. Тем не менее, обзор других сырьевых фондов в широком смысле повторяет результаты деятельности GCC в этом году. Например, iShares S&P GSCI Commodity-Indexed Trust (GSG) в этом году также опережает акции США (VTI).

Честно говоря, серая зона для определения бета-следа для сырьевых товаров в больших объемах оставляет место для широкого спектра результатов. Например, Фонд отслеживания товарных индексов Invesco DB (DBC) сообщает об относительно слабом приросте на 3,3% с начала года.

Тем не менее, тот факт, что некоторые диверсифицированные сырьевые фонды в настоящее время лидируют по акциям США, подчеркивает изменение направленности сырьевых товаров. Напомним, что 2023 год был тяжелым для этого класса активов: и GCC, и GSG показали скромные убытки, в то время как акции США резко выросли.

Является ли 2024 год годом, когда сырьевые товары отберут корону доходности у американских акций?

В поисках ответа обратите внимание на ключевой фактор роста новых сырьевых товаров: сырую нефть, стоимость которой в этом году выросла на 14,5% благодаря Нефтяному фонду США (USO). Сельскохозяйственная продукция также переживает рост в 2024 году: например, Invesco DB Agriculture Fund (DBA) с начала года вырос на 13,4%.

Вопрос в том, является ли восстановление цен на сырьевые товары в 2024 году главным образом результатом возврата к среднему значению или изменения режима для этого класса активов. Как отмечал CapitalSpectator.com в начале года, красные чернила для сырьевых товаров в целом в 2023 году были заметным отклонением от общего ралли классов активов.

На этом основании можно утверждать, что резкий рост цен на сырьевые товары вполне вероятен. До сих пор неясно, является ли это чем-то большим, чем перестройка рынка, но на данный момент шансы, безусловно, выглядят лучше, если предположить, что сырьевые товары находятся на правильном пути, чтобы переломить мрачные показатели в 2023 году.

Научитесь использовать R для анализа портфеля

Количественная аналитика инвестиционного портфеля в R:

Введение в R для моделирования риска и доходности портфеля![]()

Джеймс Пичерно

EUROPEAN UNION

EUROPEAN UNION