Практически по всем приведенным вами показателям американские акции переживают звездный рост. Несмотря на многочисленные глобальные риски, настроения инвесторов в отношении американских акций устойчивы. Вопрос, как всегда, заключается в том, когда наступит время забрать часть выигрыша и перераспределить его в другие классы активов?

Существует бесчисленное множество способов заняться оппортунистической аналитикой ребалансировки портфеля, но хороший способ начать — это профилировать производительность. Что касается акций США, аргументы в пользу снижения ожиданий выглядят убедительными. Поскольку ожидаемая доходность изменяется обратно пропорционально скользящим результатам, недавняя история дает основу для размышлений о риске.

Между тем, все больше внимания привлекает мнение о том, что медвежий рынок облигаций закончился. Будущее, как всегда, неопределенно, но можно утверждать, что основа для раунда ребалансировки портфеля заложена.

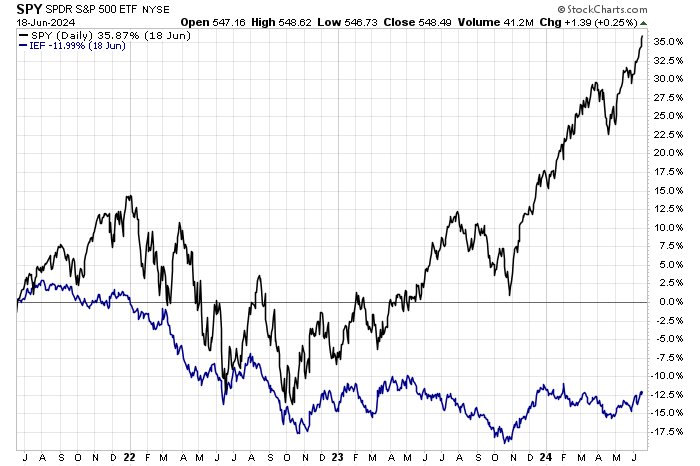

Рассмотрим сравнение акций и казначейских облигаций США за последние три года на основе набора ETF: SPY для акций и IEF для государственных облигаций. Расхождение – это пропасть.

Как я писал ранее на этой неделе, многофакторная оценка направленности доходности казначейских облигаций предполагает, что худшее для медвежьего рынка облигаций уже позади (см. график ниже). К такому же выводу приходят и другие аналитики. Мы видели пик доходности», — говорит Стивен Миллер, инвестиционный стратег GSFM в Сиднее. «Облигации теперь снова занимают заслуженное место в портфеле, состоящем из нескольких активов».

Казначейские облигации США (IEF) в последнее время начинают демонстрировать тенденцию к росту. Хотя говорить о восстановлении пока еще рано, вполне вероятно, что мы находимся на ранних стадиях длительного восстановления. Если это так, то шансы начинают склоняться в пользу бычьего взгляда на облигации.

Между тем, американские акции кажутся перенапряженными. Начнем с скользящего годового профиля доходности индекса S&P 500. Рост на 24% за последний год (до 18 июня) еще не достиг экстремальных пиков в истории, но он явно находится на высоком уровне, который редко встречается.

Для более четкого представления о том, как текущие изменения индекса S&P за один год сравниваются с прошлыми десятилетиями, следующий график напоминает, что рост на 24% значительно превышает межквартильный диапазон (серый прямоугольник), который отмечает львиную долю распределения доходности для последние 60 лет с лишним.

Если взглянуть на более долгосрочную перспективу, то также становится ясно, что скользящая 10-летняя доходность индекса S&P 500 также повышена. Годовой прирост индекса в 10,9% в настоящее время находится на уровне 75.й процентиль.

Чтобы внести ясность: вы не можете делать надежные краткосрочные прогнозы на основе приведенного выше анализа, но вы можете взвесить предполагаемые шансы на то, что может произойти дальше. Но давайте не будем забывать, что рынок убежден, что несколько факторов совпали так, что акции США заслуживают предпочтения перед большинством других классов активов. Когда и изменится ли эта предвзятость настроений, остается только догадываться.

Однако с точки зрения расчетного риска шансы начинают благоприятствовать ребалансировке. Этот случай особенно убедителен для портфелей, содержащих облигации, вес которых значительно ниже целевого веса, то есть портфелей, распределенных по акциям США на уровнях, значительно превышающих целевые показатели.

EUROPEAN UNION

EUROPEAN UNION