Иногда у ФОП возникает необходимость перейти из одной группы единого налога в другие. Это может быть при превышении лимитов, когда использован весь объем запаса оборота для определенной группы. Или, например, после смены вида деятельности.

Подписывайтесь на полезный легкий контент в Instagram

Как это можно сделать дистанционно через электронный кабинет плательщика – в пояснениях налогового консультанта Михаила Смоковича. LIGA.net, с разрешения автора, публикует конспект по видео с его Youtube-канала.

В переходе есть два важных момента

При переходе следует иметь в виду два важных момента.

Первый – переход на другую группу осуществляется с первого числа следующего квартала по дате подачи заявления.

То есть если, к примеру, подать заявление в мае, то только с 1 июля, с первого числа следующего месяца за кварталом, будет переход. Только с первого числа.

Второе – заявление следует подать не позднее 15 дней до окончания текущего квартала. То есть например, во втором квартале подать не позднее 15 июня, чтобы с 1 июля перейти на другую группу единого налога.

Читайте также

Заявление о переходе на другую группу можно сделать дистанционно через электронный кабинет налогоплательщика.

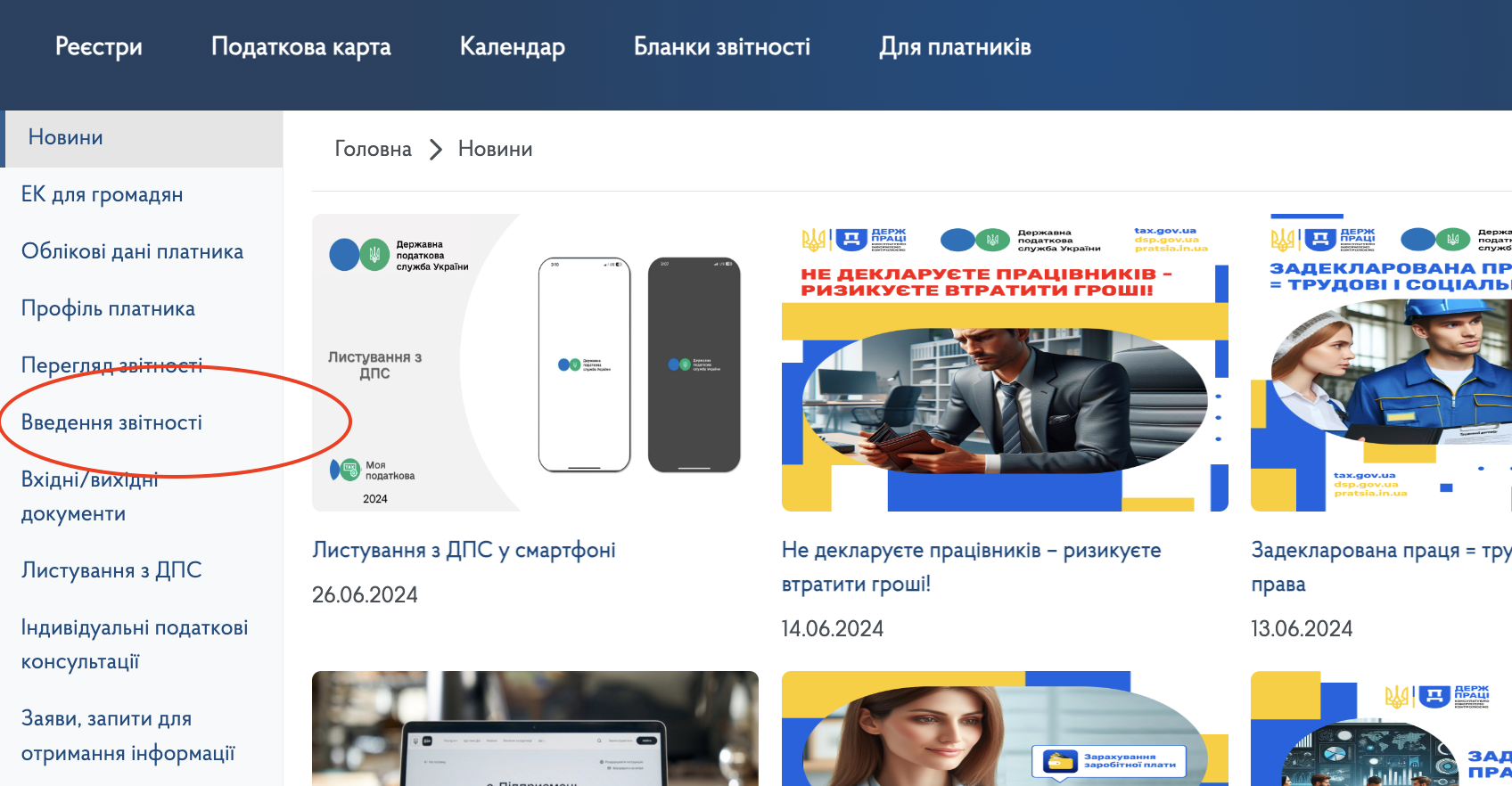

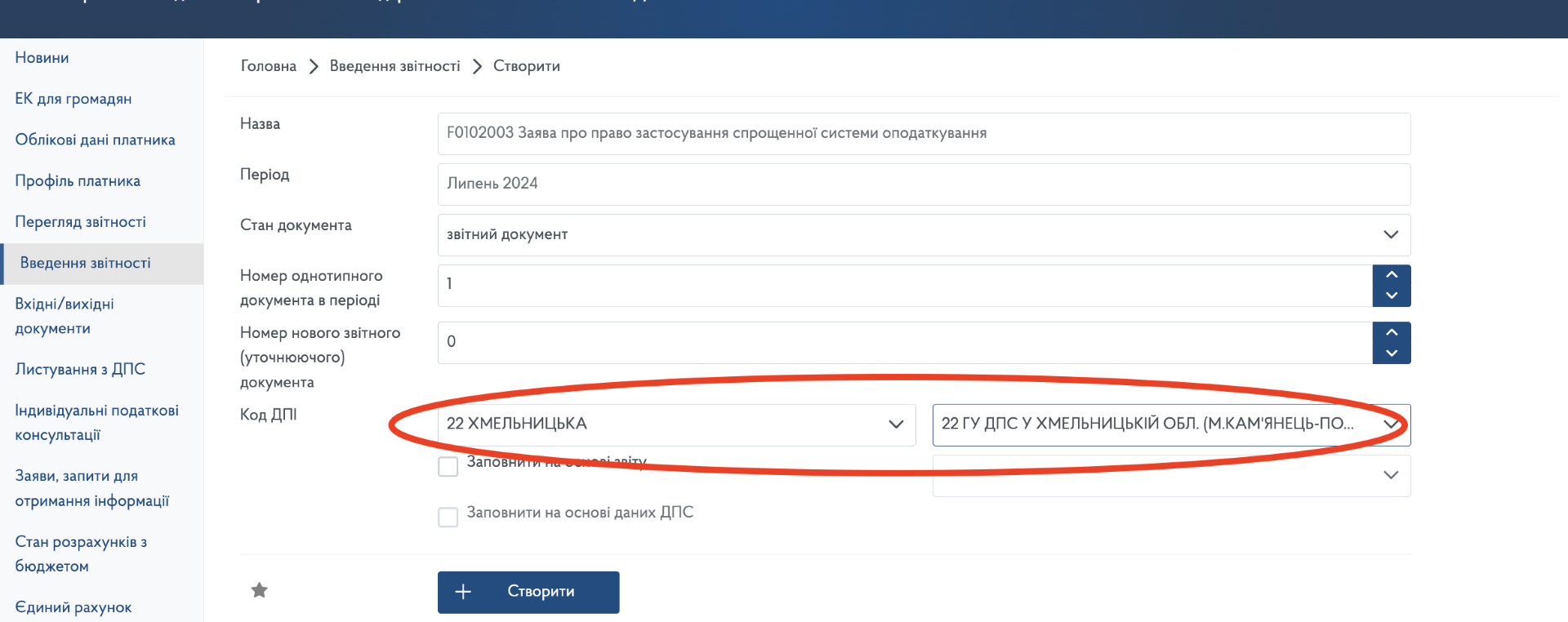

Для начала – заходим в раздел «Ввод отчетности» в электронном кабинете плательщика.

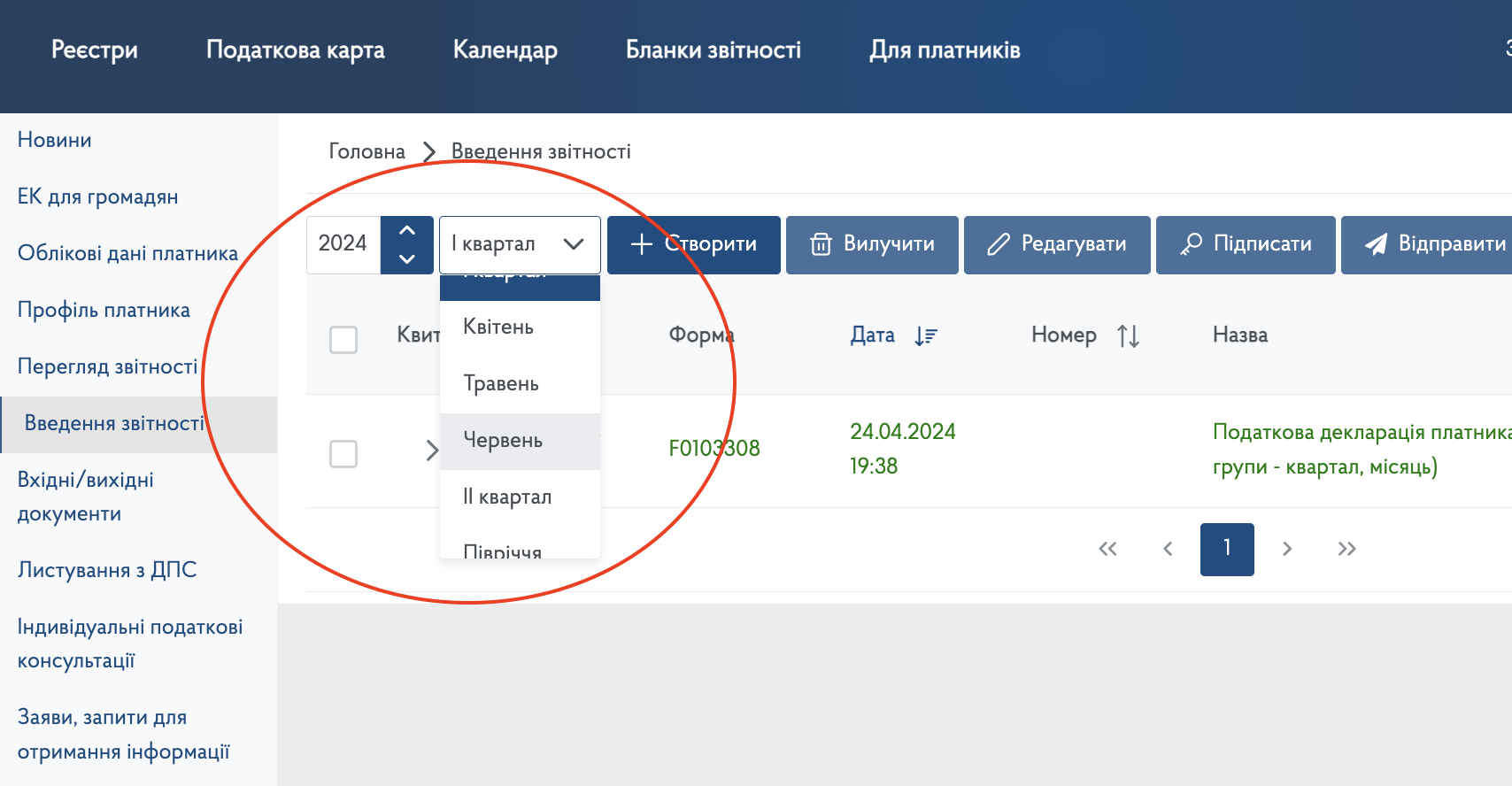

Выбираем текущий год и месяц.

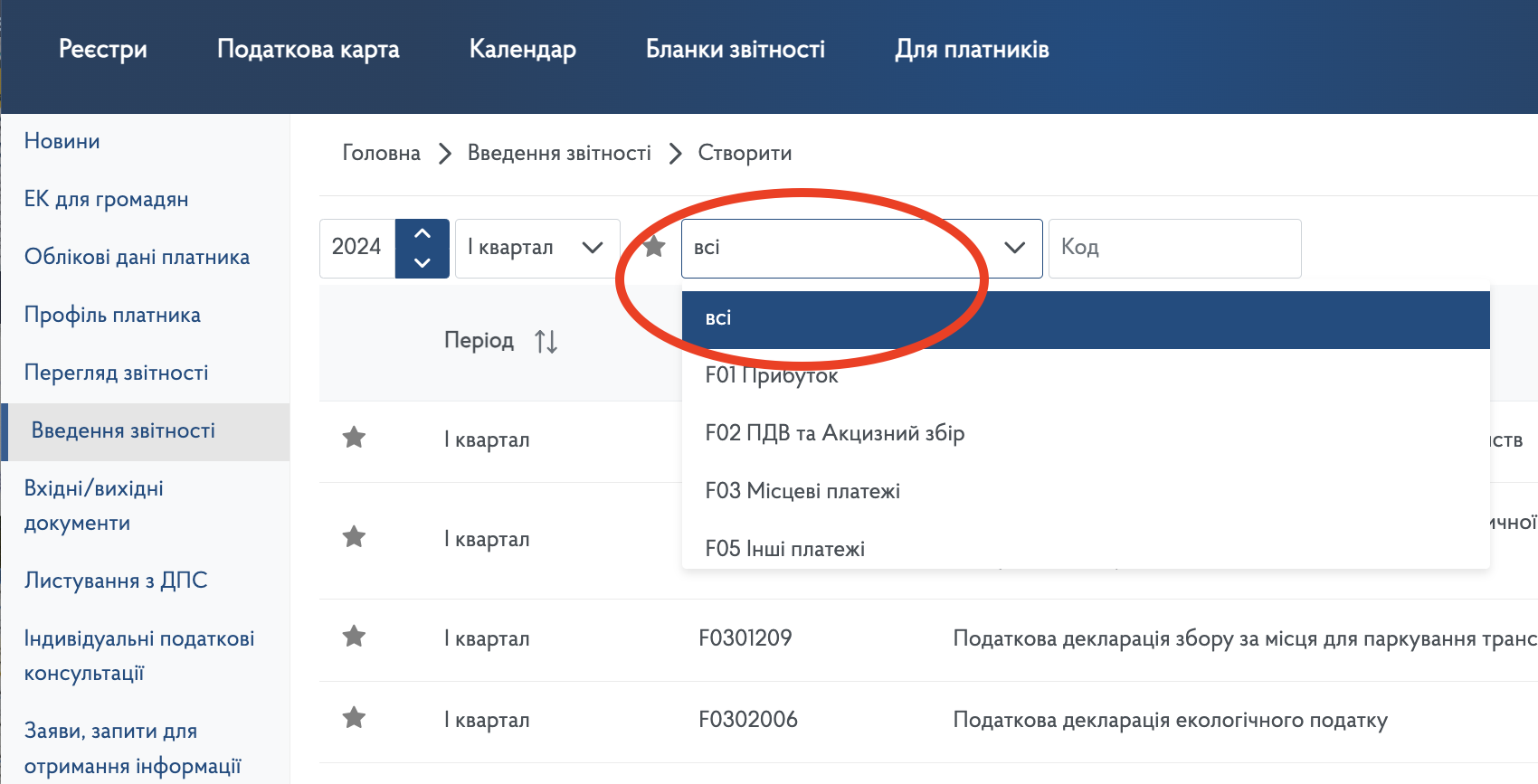

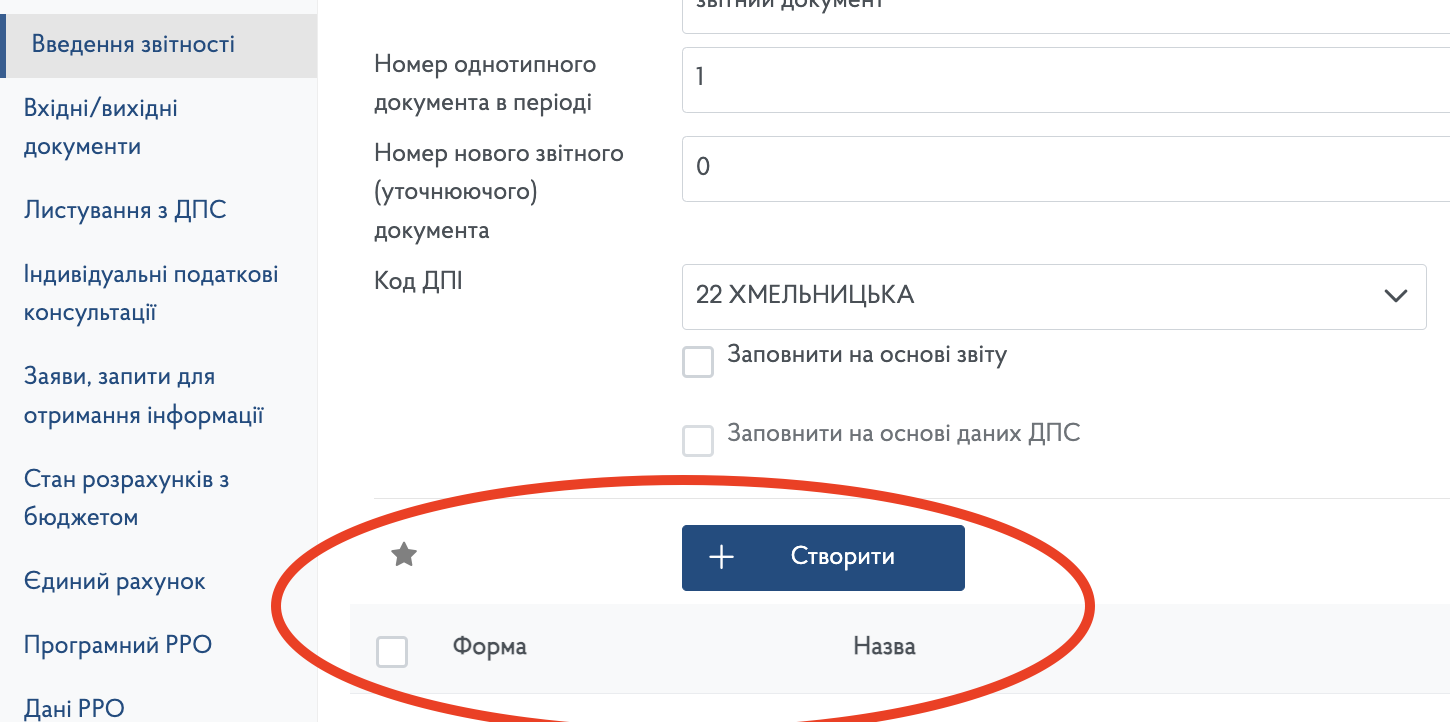

Кликаем кнопку «создать». Выбираем опцию «Все». А следующее поле, где «Код», оставляем пустым.

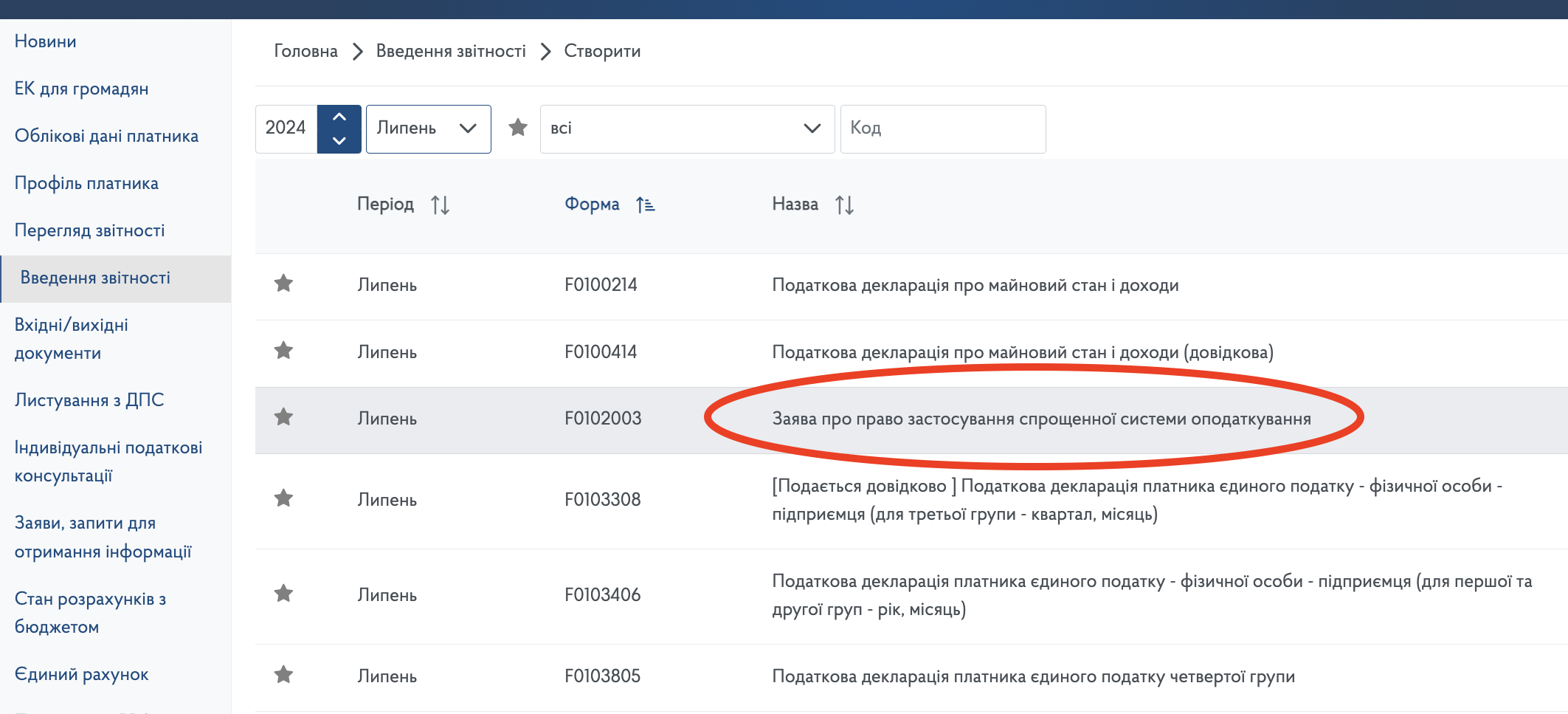

Далее выбираем «Заявление о праве применения упрощенной системы налогообложения».

При этом нужно проконтролировать, чтобы правильно подтянулись данные по «Коду ГНИ» – Налоговой службы, на учете в которой состоит ФОП.

Из других важных особенностей – приложение «Расчет дохода за предыдущий календарный год, предшествующий году перехода на упрощенную систему налогообложения». Он не для всех, а нужен только в том случае, если в предыдущем году ФОП был на общей системе налогообложения.

Алгоритм действий, если ФОП был на едином налоге (или в предыдущем году его не существовало) и если это был ФОП на общей форме, несколько отличается.

Переход если ФОП был «единщиком»

Если был плательщиком единого налога – НЕ ставим «галочку» напротив приложения «Расчет дохода за предыдущий календарный год, предшествующий году перехода…», и кликаем сразу кнопку «Создать».

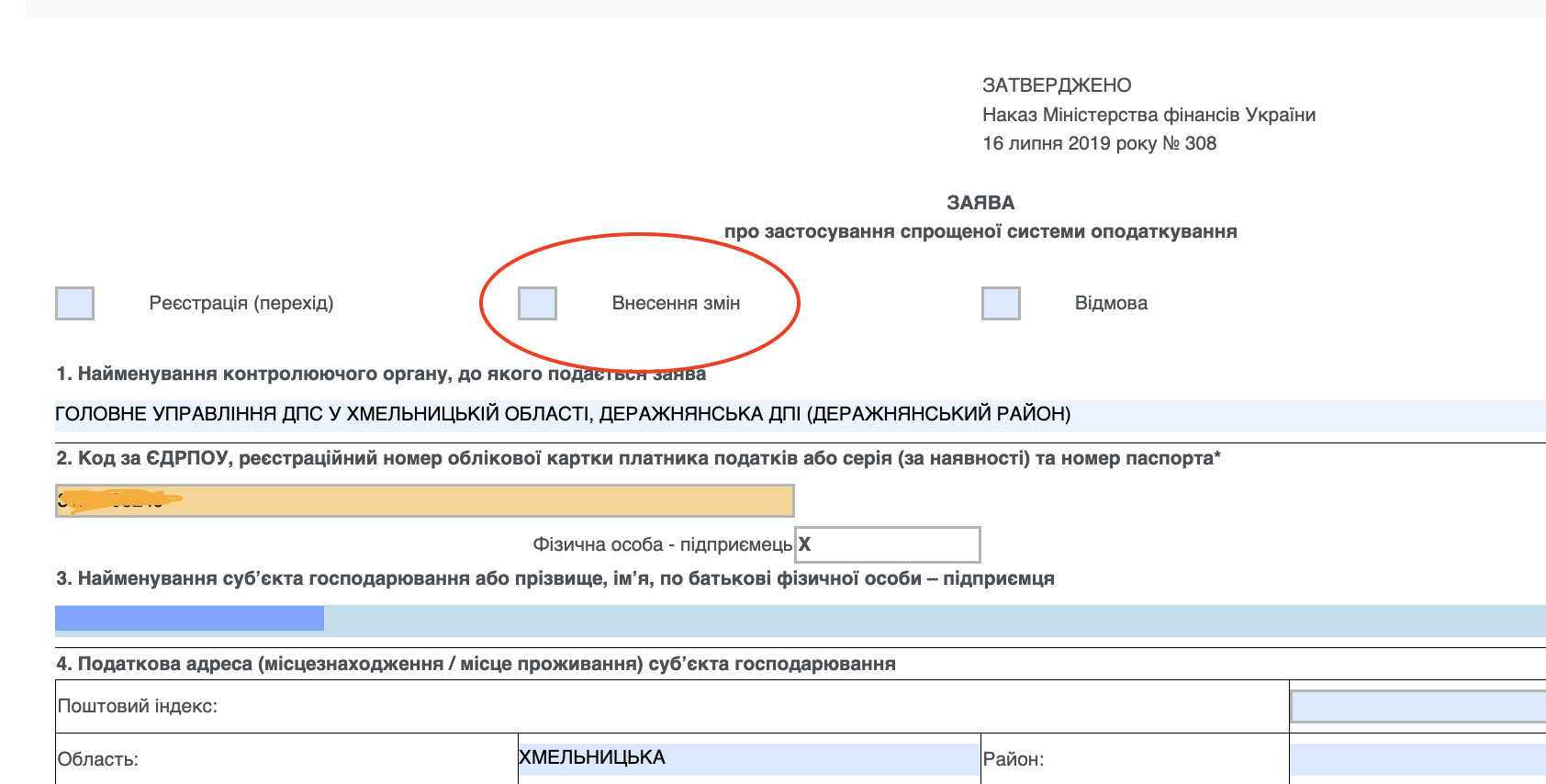

Открывается файл «Заявление о применении упрощенной системы», в которой в горизонтальных подменю нужно ставить отметку «Внесение изменений».

Здесь очень важно, чтобы правильно был указан налоговый адрес. Ведь очень часто она подтягивается неверно. Поэтому эти данные необходимо проверять и при необходимости править.

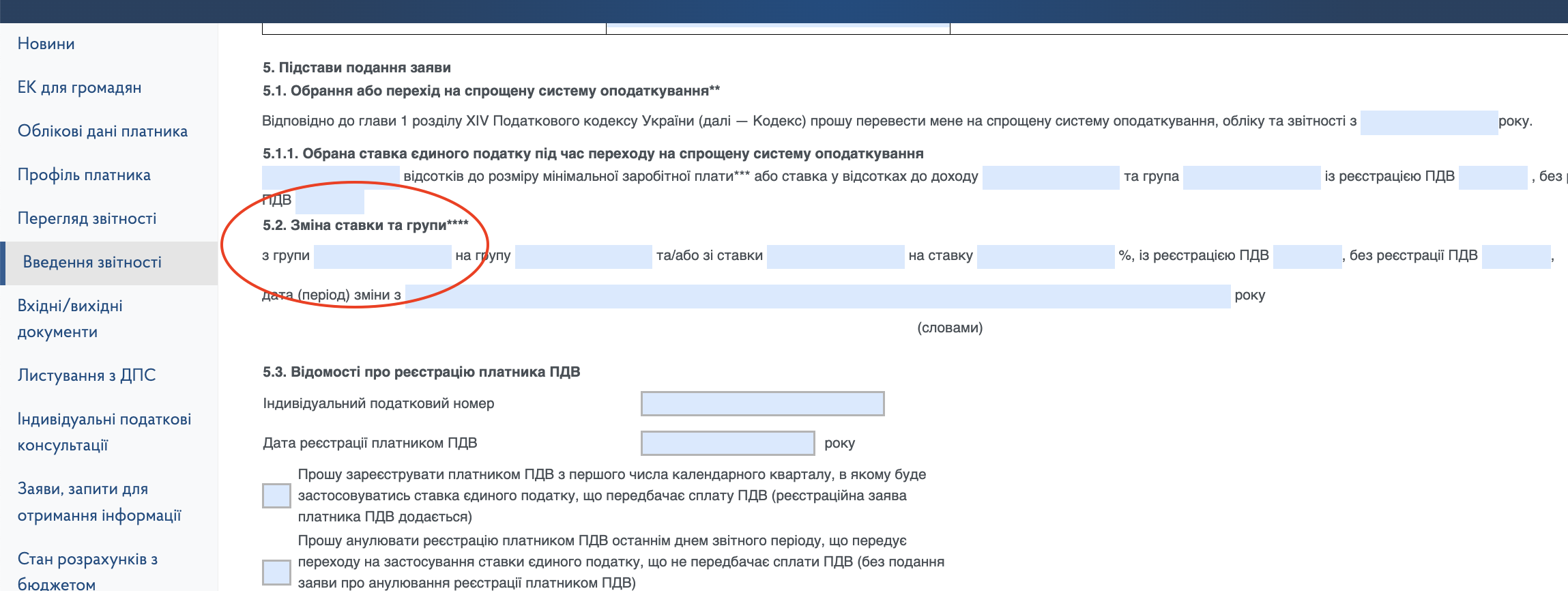

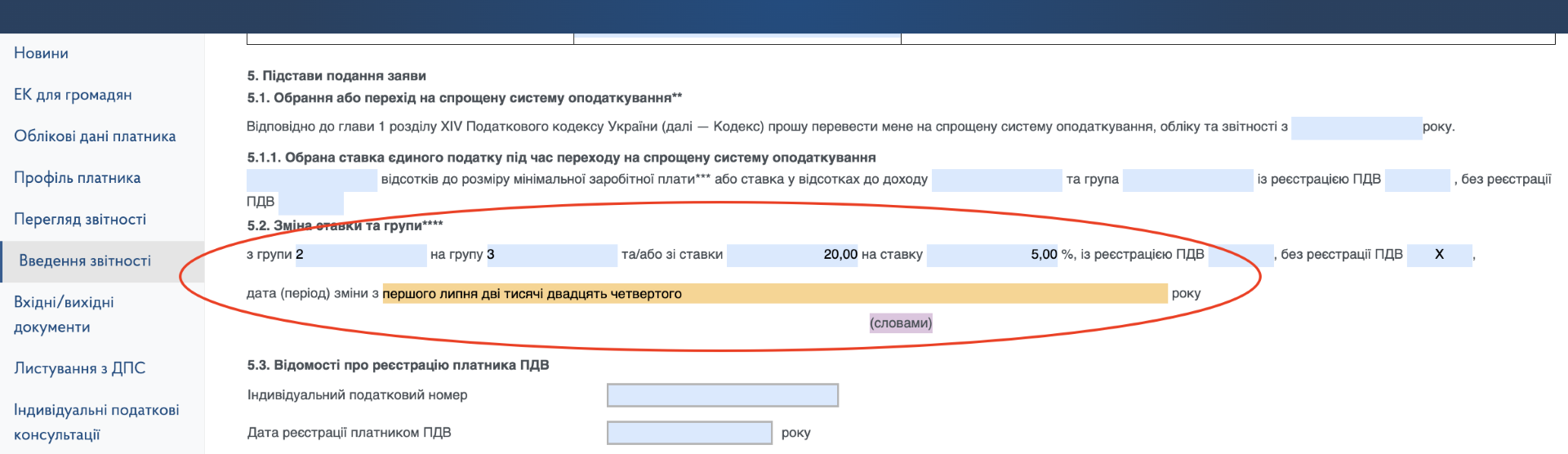

Пункт 5.2: «Изменение ставки и группы» – выбираем ту группу и ту ставку, на которой мы находимся сейчас и ту группу, в которую будем переходить. Также указываем, на какой ставке ФОП сейчас и на какой будет. Для ФОП 1 группы указываем ставку 10, для ФОП 2 группы – 20, ну и ФОП 3 группы на 5% – 5.

При внесении изменений выбираем «Без регистрации НДС» и указываем прописью дату изменения «С….».

Далее по полю «Место осуществления хозяйственной деятельности». Если есть конкретный адрес торговой точки или офиса, где вы предоставляете услуги, тогда пишем конкретный адрес.

Если же работаете как фрилансер на всю Украину, тогда так и пишем: «Вся территория Украины».

Далее пункт 7 – количество наемных работников, имеющихся на ФОП. Если их нет, пишем «ноль».

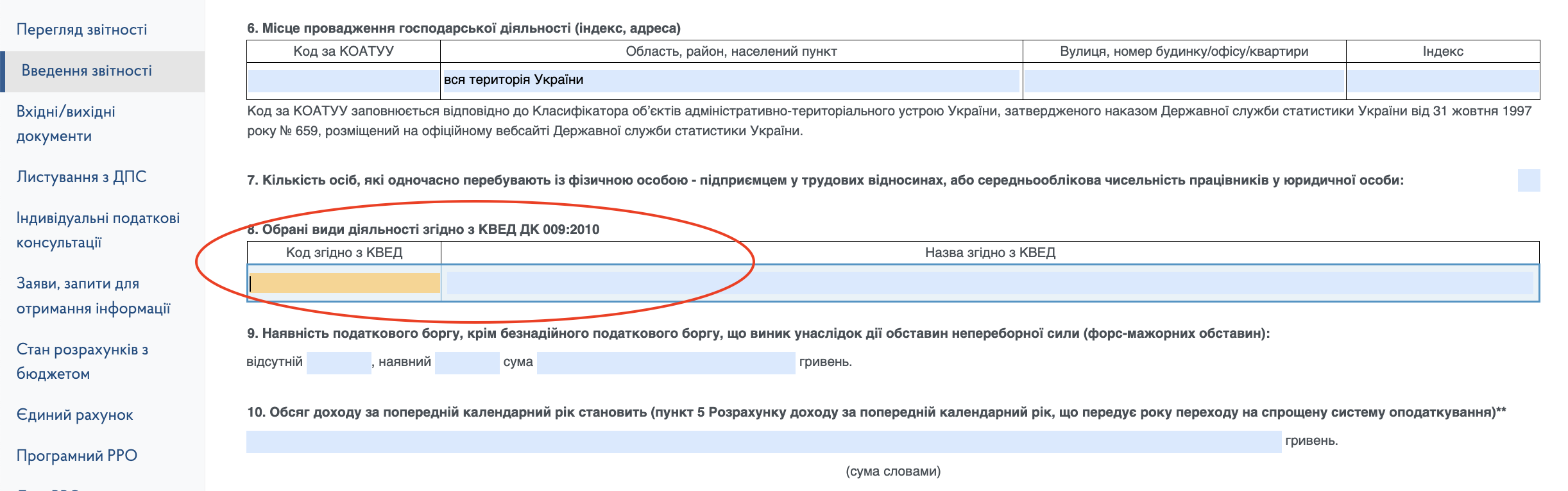

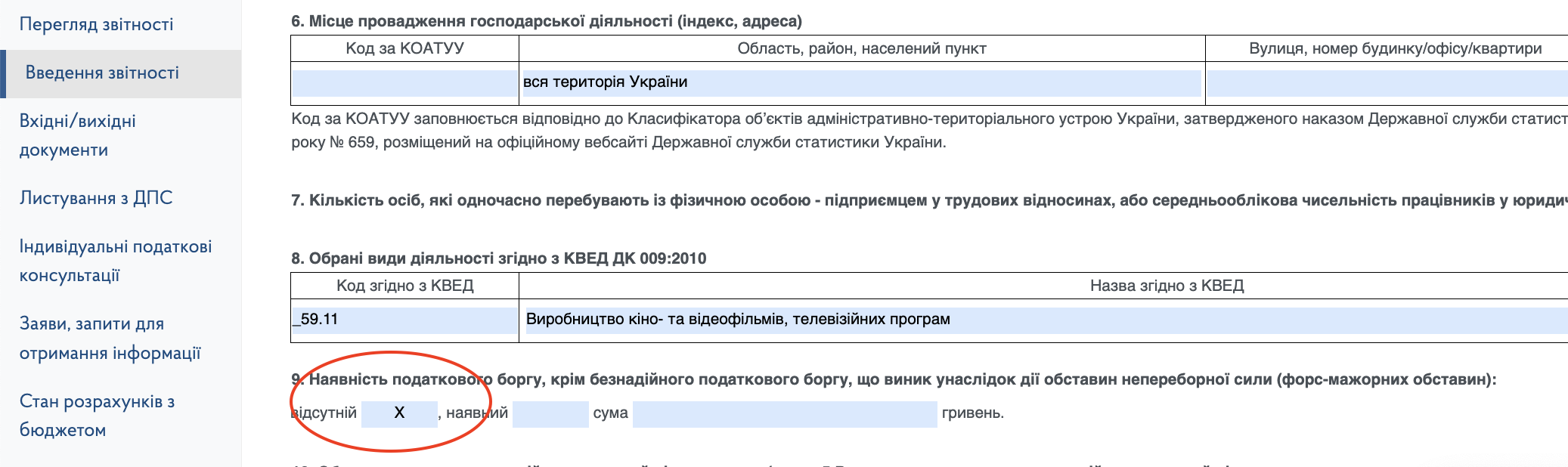

Следующее и очень важное: нужно выбрать все коды видов экономической деятельности (КВЭДы), по которым будет работать ФОП. И КВЭДы, которые мы указываем в этом заявлении, уже должны быть зарегистрированы по ФОП в ЕГР.

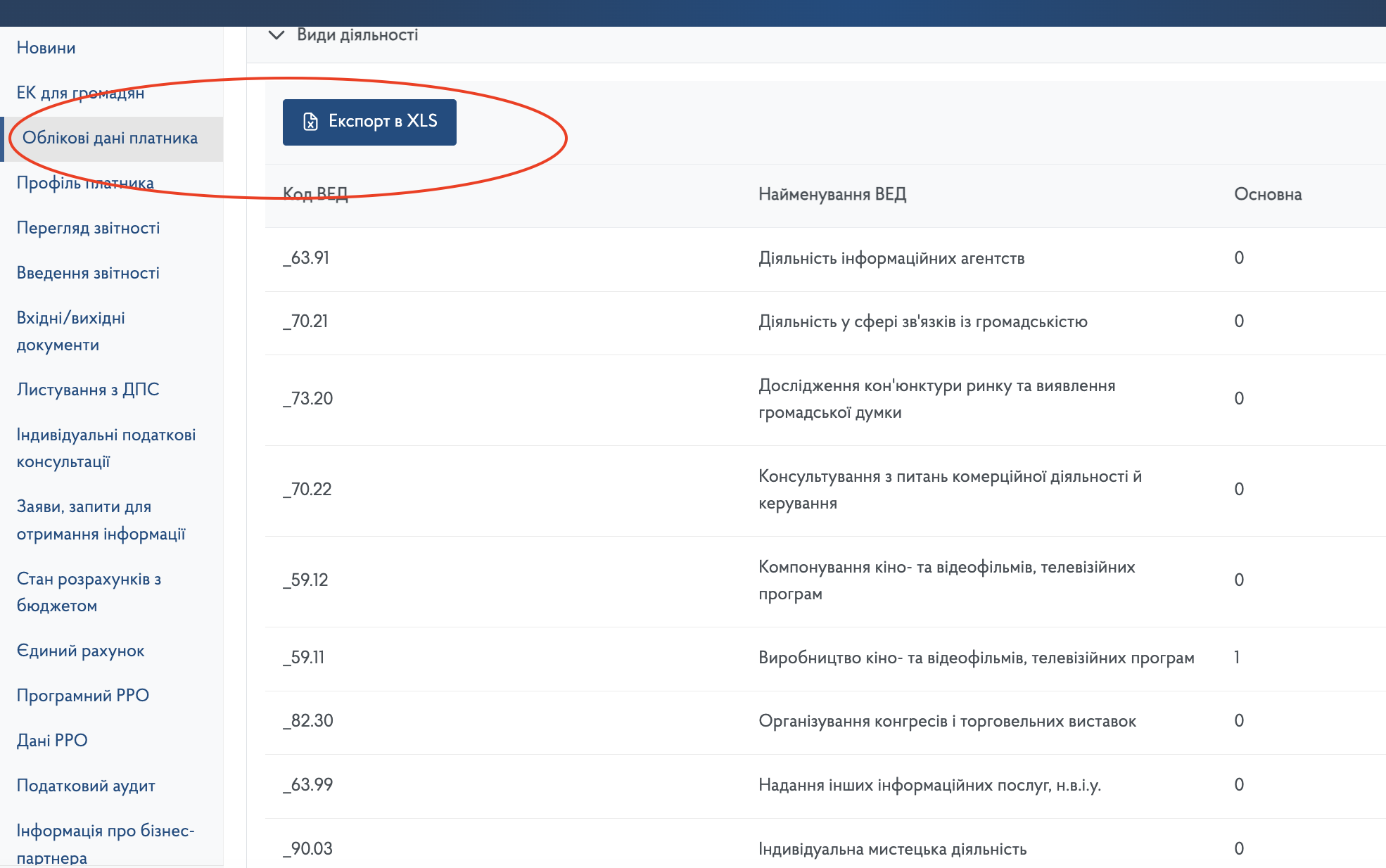

Их можно посмотреть, открыв еще одну вкладку с кабинетом, зайдя в пункт «Учетные данные плательщика». Там снизу и увидите все КВЭДы, которые зарегистрированы на ФОП в ЕГР. Если все они подходят – можно просто скопировать и вставить в заявление.

При необходимости добавлять – в пустой строке таблицы кликнуть правой клавишей мышки, нажать плюс, чтобы была еще одна строка. Если «минус» – строка исчезает.

Еще – в девятой строке нужно проставить отметку, что у ФОП отсутствует налоговый долг. Если налоговый долг присутствует, то, скорее всего, это заявление ГНС не отработает.

Поэтому обязательно проверьте отсутствие налогового долга. Для этого войдите в состояние расчетов с бюджетом. Там смотрите столбец «Налоговый долг». Если таковой есть – нужно сначала его оплатить, подождать хотя бы день и только тогда подавать заявление.

Если долг отсутствует – заявление готово. Его можно подписывать и отправлять.

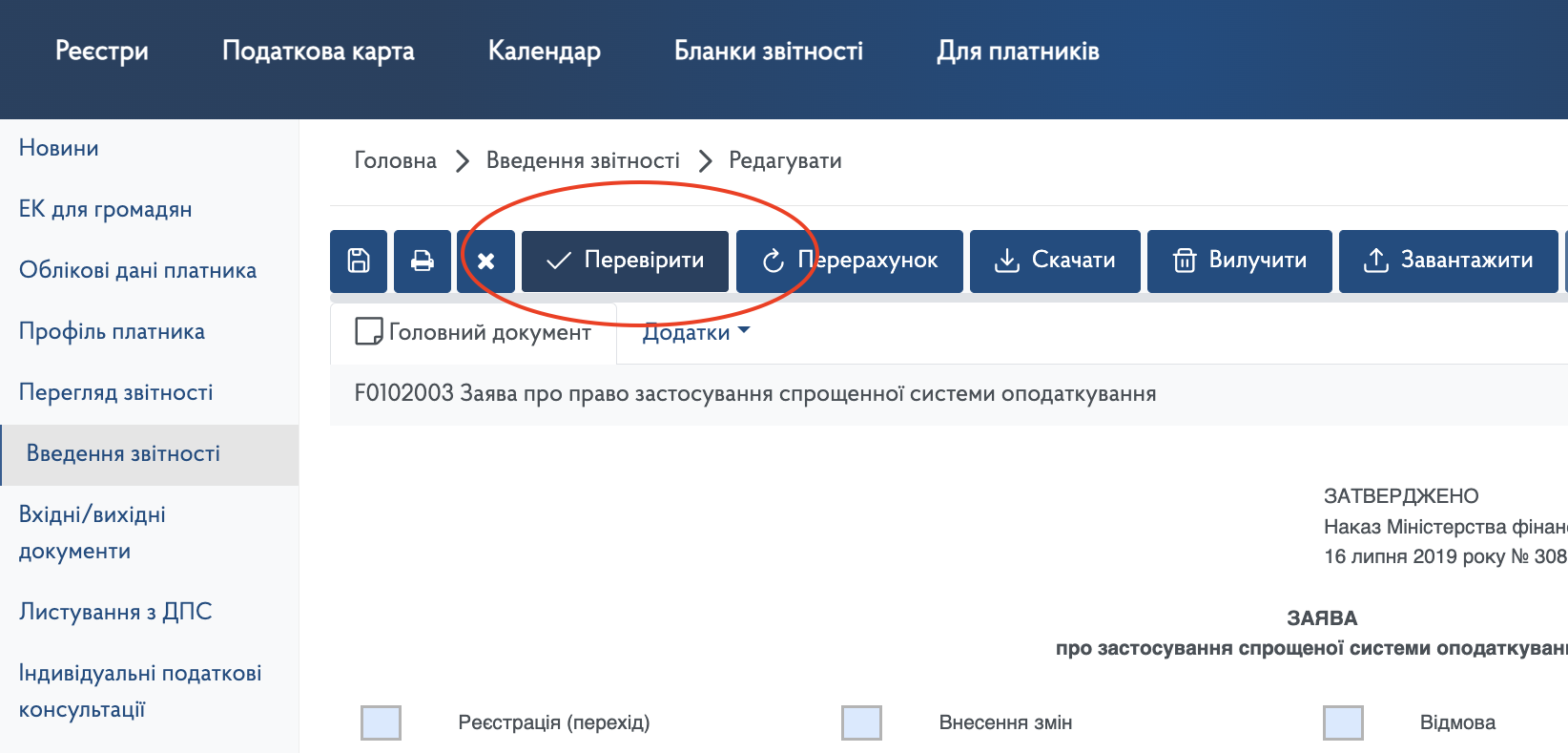

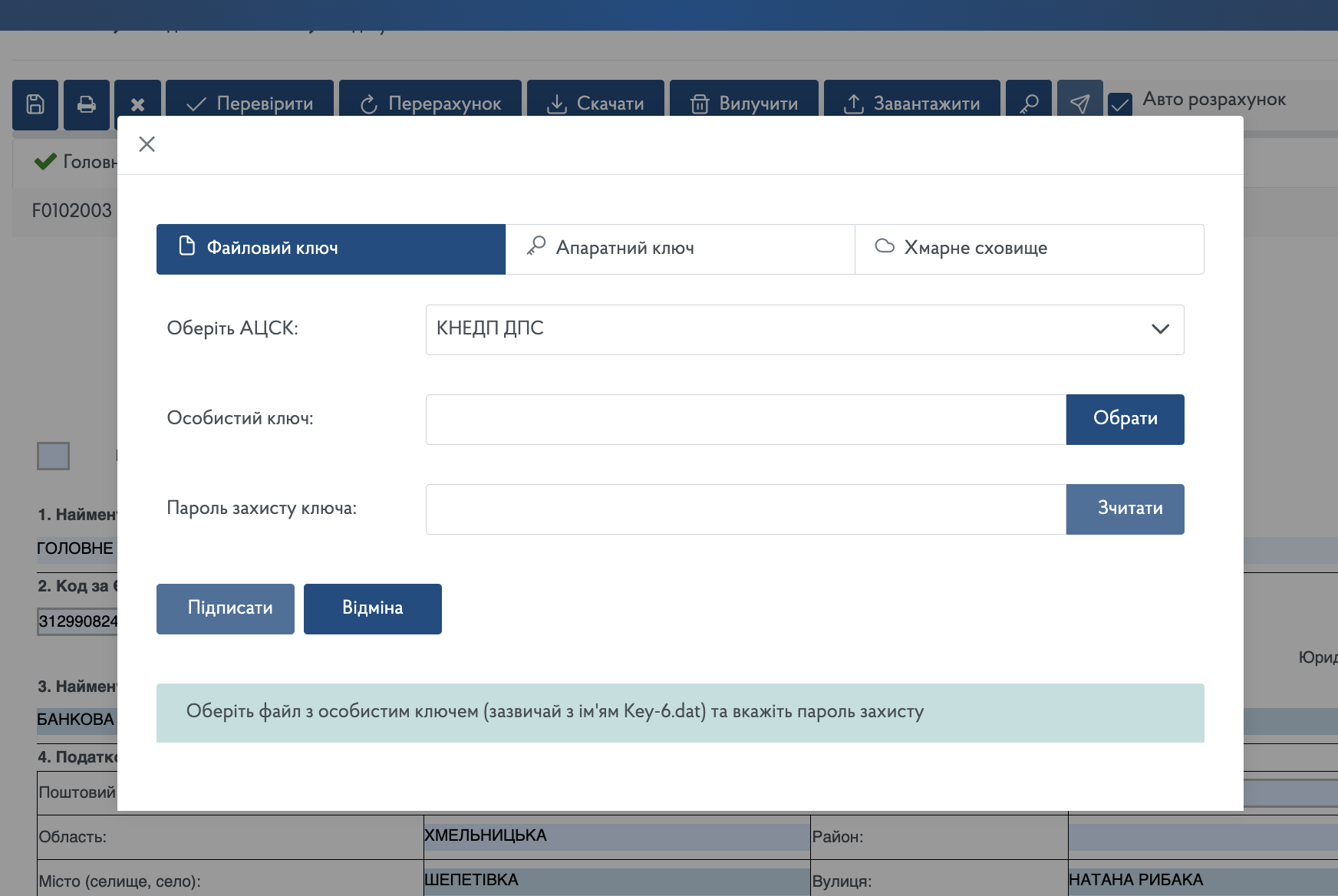

Сначала кликаем кнопку «Проверить», затем сохраняем заявление. Когда сохраняем, приложение предлагает подписать. При подписи есть вариант «облачное хранилище», где можем выбрать, например, «Дия-подпись», «получить QR-код» и отсканировать его из приложения «Дия», таким образом подписав. Есть подпись «файловыми ключами».

Сначала кликаем кнопку «Проверить», затем сохраняем заявление. Когда сохраняем, приложение предлагает подписать. При подписи есть вариант «облачное хранилище», где можем выбрать, например, «Дия-подпись», «получить QR-код» и отсканировать его из приложения «Дия», таким образом подписав. Есть подпись «файловыми ключами».

Важно: через два-три дня после того, как мы заявили, отправили, ГНС ее приняла, мы заходим в учетные данные плательщика и проверяем в «Данных о регистрации плательщиком» единого налога, чтобы группа и ставка были новые.

Если этого не произошло – нет изменений, обязательно звоним в Налоговую службу и спрашиваем, почему ничего не изменилось?

Когда же изменение произошло, нужно заказать выписку из реестра плательщиков единого налога, чтобы иметь документальное подтверждение.

Переход если ФОП был на общем налогообложении

Начало действий аналогично. Единственное – ставим пометку в поле «Расчет дохода за предыдущий календарный год, предшествующий году перехода на упрощенную систему налогообложения».

Далее тоже аналогично и только в разделе «10. Объем дохода за предыдущий календарный год» следует вписать этот объем дохода.

В разделе «11» поставить отметку, что мы прилагаем это приложение.

После этого заходим в «Приложения» (сверху над шапкой «Заявление о…») и заполняем поля «Расчет дохода» – ставим отметку «первичная» и пишем суммы дохода в денежной форме цифрами.

Все – проверяем и подписываем.

EUROPEAN UNION

EUROPEAN UNION