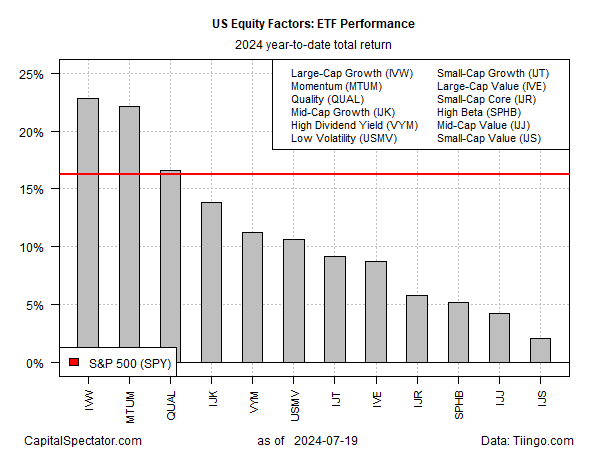

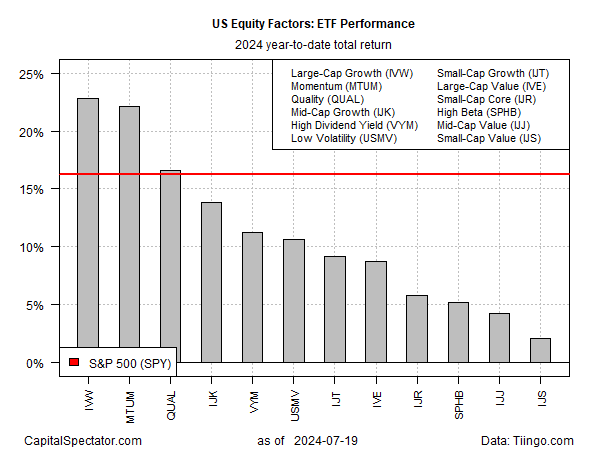

Обзор основных факторов рынка акций США с начала года по-прежнему показывает, что рост акций с большой капитализацией лидирует в скачках, исходя из набора цен ETF до пятницы, 19 июля. Но прошлая неделя, возможно, стала поворотным моментом для фактор отстает, говорят аналитики.

Краткосрочная смена руководства, безусловно, поразительна. Рассмотрим худший фактор риска в этом году: стоимость акций малой капитализации (IJS). К 2024 году эта часть вселенной факторов увеличится на жалкие 2,0%. Для сравнения, рынок акций (SPY) вырос более чем на 16%, а лидер рынка акций с большой капитализацией (IVW) вырос почти на 23%.

Но торги на прошлой неделе заставили аналитиков предположить, что назревает смена лидерства на рынке. Ключевой катализатор: резкий разворот в сторону роста акций компаний малой капитализации. Внезапное изменение привело к тому, что акции компаний малой капитализации, как правило, с большим отрывом опережают рост компаний с большой капитализацией в течение последующего месячного периода.

Пока слишком рано говорить с какой-либо уверенностью, что компании с малой капитализацией и другие отстающие отрасли и факторы будут лидировать в течение длительного периода, но аналитики рассматривают такую возможность.

«Я думаю, что ситуация изменилась», — говорит Эрик Куби, директор по инвестициям компании North Star Investment Management Corp, управляющей компаниями с малой капитализацией. «Я надеюсь… этот скачок за последнюю неделю на самом деле является только началом того, что может оказаться очень долгим, многолетним периодом времени, когда компании с малой капитализацией могут принести большую пользу».

Аналитики Marks Group Wealth Management напоминают: «Акции компаний с малой капитализацией уже много лет находятся в немилости из-за их относительно низкой доходности и процентных ставок, которые остаются «высокими в течение длительного времени». Однако в июле акции компаний малой капитализации значительно выросли на фоне растущего консенсуса о том, что снижение ставок Федеральной резервной системой произойдет в сентябре. Напомним, что небольшие компании, как правило, больше полагаются на заемные деньги для финансирования своего роста (в отличие от корпоративных гигантов с миллиардами наличных денег)». Они предполагают: «Менее ограничительная денежно-кредитная политика Федеральной резервной системы может стать той искрой, в которой так отчаянно нуждается этот класс активов. Но в долгосрочной перспективе это по-прежнему выглядит как тяжелая битва за контрольные показатели компаний с малой капитализацией».

Фьючерсы на фонды ФРС в настоящее время оценивают высокие шансы на то, что центральный банк начнет снижать процентные ставки на заседании FOMC 18 сентября.

Но стратеги Yardeni Research предупреждают, что преждевременно придавать слишком большое значение недавнему всплеску энергии в компаниях с малой капитализацией. «Снижение процентных ставок должно помочь повысить форвардную прибыль, но мы сомневаемся, что несколько сокращений ставки по федеральным фондам на 25 б.п. улучшат ситуацию. [small-caps] прибыль значительна», — сообщила компания клиентам на прошлой неделе. «Проблема может заключаться в том, что наиболее успешные [small-cap] В наши дни компании быстро приобретаются, прежде чем они смогут значительно увеличить доходы/доходы/маржу [small-cap] индексы цен на акции».

Между тем, аналитик ETF Дэйв Надиг проповедует терпение в отношении подхода, который можно назвать подходом «доверяй, но проверяй». «Если у нас будет устойчивый рост акций с маленькой капитализацией, а под устойчивым я имею в виду, например, в течение двух или трех месяцев, когда акции с маленькой капитализацией всех разновидностей явно бьют штаны с большой капитализацией, то я думаю, вы увидите массу деньги гонятся за тем выступлением, которое всегда случается», — рассказал он CNBC.

EUROPEAN UNION

EUROPEAN UNION