Бен Франклин однажды заметил, что «мы все рождаемся невежественными, но нужно много работать, чтобы оставаться глупыми». Тем не менее, невежество, представленное финансовыми СМИ, не перестает меня удивлять.

Когда недавно все сплотилось без какого-либо кажущегося катализатора, на который смогли указать средства массовой информации, в Barron’s фактически было опубликовано следующее название золотой статьи:

«Золото растет на фоне отложенной реакции на попытку убийства Трампа»

Когда я это прочитал, у меня отвисла челюсть. Мне действительно приходится задаться вопросом, написали ли они это в шутку или просто были настолько лишены какой-либо разумной причины, что не смогли придумать ничего лучшего.

Затем это привело меня к следующей статье:

«Золото достигло рекордного уровня в $2465 за унцию, несмотря на положительные данные по розничным продажам в США»

Это заставило меня задаться вопросом, должно ли золото падать, когда мы видим положительные данные по США. И, судя по истории рынка, ответ — нет. Иногда это так. Иногда это не так. А иногда даже не реагирует. Потом я прочитал статью, в которой автор отметил следующее:

«Цены на золото продолжают расти на волне оптимизма после индекса потребительских цен и снижения ставок, поскольку драгоценный металл приближается к своему предыдущему рекордному максимуму около отметки $2450 за унцию».

Этот всплеск происходит, несмотря на восстановление экономики, подкрепленное недавними событиями и положительными данными по розничным продажам в США. Первоначально казалось, что сила индекса доллара США будет ограничивать цены на золото, но это давление не материализовалось. Золото ненадолго упало до минимума в $2429,45, а затем поднялось до новых дневных максимумов в $2458,05.

Июньские показатели розничных продаж в США остались неизменными, но пересмотр майского показателя в сторону повышения до 0,3% временно приостановил ралли золота. Тем не менее, отчет мало что изменил в ожиданиях рынка относительно снижения ставок ФРС, даже несмотря на то, что они набрали некоторую силу».

Конечно, казалось, что автор, возможно, понял движущую силу золота, когда заметил, что оно растет благодаря оптимизму. Но когда он связал этот оптимизм с тем, что он основан только на снижении ставок, это также заставило меня почесать затылок от полной непоследовательности в его взглядах на золото. Я думал, что рост ставок и инфляции должны были положительно сказаться на цене золота?

Более того, похоже, автор был сбит с толку ралли золота, происходящим одновременно с ралли доллара США. И все же, думаете ли вы, что автор вообще усомнится в обоснованности своего запутанного утверждения?

В конце концов, автор представил нам свое замешательство по поводу того, что движет золотом, но не дает понимания того, почему его взгляды на то, что на самом деле движет золотом, могут быть ошибочными. Интеллектуальная честность покинула здание.

Прочитав все это, у меня действительно возникло ощущение, будто я отправился в путешествие в мир Биззаро, где все наоборот.

Это снова подводит меня к мудрым словам Роберта Пректера, которые он отметил в своей плодотворной книге «Социономическая теория финансов» (книгу, которую я настоятельно рекомендую):

«Работа наблюдателей, по их мнению, состоит в том, чтобы просто определить, какие внешние события вызвали происходящие изменения цен. Когда кажется, что новости разумно совпадают с движением рынка, они предполагают наличие причинно-следственной связи. Когда новости не подходят, они пытаются разработать причинно-следственную структуру, чтобы они подошли.

Когда они не могут даже придумать правдоподобный способ исказить новости, чтобы оправдать действия рынка, они списывают движения рынка на «психологию», а это означает, что, несмотря на обилие новостей и многочисленные изобретательные способы их интерпретации, их воображение не работает. достаточно потрясающим, чтобы придумать правдоподобную причинно-следственную историю.

В большинстве случаев наблюдателям легко поверить в причинно-следственную связь новостей. Финансовые рынки постоянно колеблются, и новости выходят постоянно, и иногда эти два элемента совпадают достаточно хорошо, чтобы усилить ментальную предвзятость комментаторов к механическим причинам и следствиям. Когда новости и рынок не совпадают, они пожимают плечами и игнорируют несоответствие. Те, кто работает в финансовой сфере в соответствии с парадигмой механики, похоже, никогда не замечают и не заботятся о существовании этих вопиющих аномалий».

Теперь, когда первый заголовок статьи, упомянутый выше, зашел так далеко, что утверждал, что рынок реагировал «с задержкой» на какое-то новостное событие, что ж, это должно подчеркнуть явную «глупость» (по Франклину) используемой парадигмы механики. нашими финансовыми СМИ.

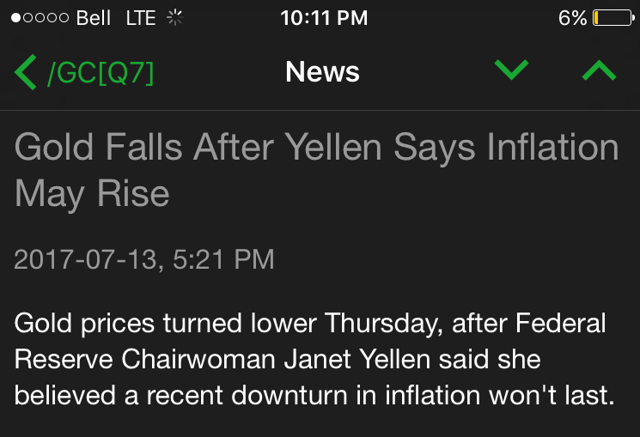

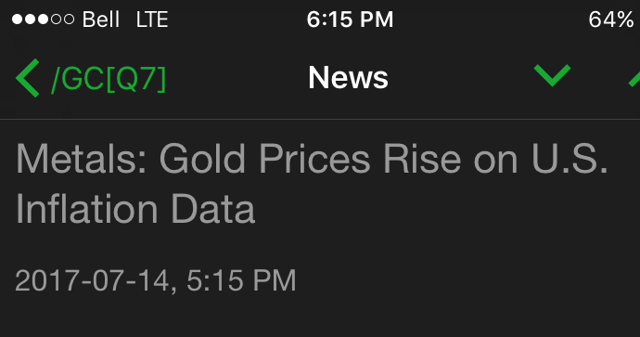

Более того, что касается второй статьи, я уже не могу сосчитать, сколько раз я видел, как металлы росли и падали в течение 48 часов, однако и для ралли, и для падения была предложена одна и та же причина. Вот только один пример, который я сохранил:

Ребята, как вы думаете, поможет ли вам что-нибудь из этого предугадать следующее движение на рынке металлов? Тем не менее, почти все из вас продолжают читать подобные статьи, даже не ставя под сомнение обоснованность основных положений.

Видите ли, мы все любим повествования, когда дело касается рынка, потому что, когда мы верим, что понимаем, что происходит с «логической» точки зрения, тогда мы верим, что контролируем ситуацию. Однако любой, кто по-настоящему разбирается в фондовом рынке или в жизни в целом, понимает, что это чистая глупость.

На самом деле я наткнулся на этот комментарий в статье, которая хорошо подтверждает то, что я только что сказал:

«Когда откат противоречит фундаментальным принципам, это просто означает, что люди чувствуют, что даже после уплаты налогов они заработали достаточно денег и довольны своей прибылью, и они продают.

То, что происходит дальше, весьма интересно. Они оставили эти деньги на своем счету. Через несколько дней они чувствуют желание вернуть эти деньги в дело и задаются вопросом: «Черт возьми, что теперь делать с этими деньгами, чтобы они стали еще больше?»!

Чаще всего они вкладывают деньги обратно в те же самые акции, которые они продали (но чуть-чуть ниже цены, которую они продали) и удовлетворяют свое эго словами: «Да, детка, я умный!», потому что они покупают. обратно на 5–6% ниже той цены, которую они продали! (Но гораздо выше, чем они изначально купили). Это было и будет характерной чертой типичного бычьего рынка!

Конечно, есть те, кто вкладывает деньги в совершенно другие акции (но в основном в тот же сектор(ы), в котором они продали свои акции)».

Этот комментатор, по сути, сказал, что рынок и инвесторы ошибаются, допуская откат, потому что это «противоречит фундаментальным принципам». Затем он дает нам прекрасное повествование о своей «логике» в принятии такого решения. Итак, рассмотрим эти две цитаты, чтобы оспорить то, что заметил этот комментатор:

«Как удобно быть разумным существом, поскольку это позволяет человеку найти или обосновать все, что он хочет сделать». — Бен Франклин

Следующая цитата была взята у профессора Эрнана Кортеса Дугласа, бывшего стипендиата Лукшича в Гарвардском университете, бывшего заместителя руководителя исследований Всемирного банка и бывшего старшего экономиста МВФ, который рассматривал проблемы использования «фундаментального» анализа в целях прогнозирования:

«Исторические данные говорят, что они не могут добиться успеха; финансовые рынки никогда не рушатся, когда дела идут плохо. На самом деле все наоборот. До начала спада макроэкономические потоки всегда выглядят хорошо. Вот почему подавляющее большинство экономистов всегда заявляют, что экономика находится в отличном состоянии непосредственно перед тем, как она упадет в обморок. Несмотря на эти неудачи, даже несмотря на почти точное повторение этих неудач, экономисты продолжают изучать те же макроэкономические основы в поисках ключей к будущему. Если традиционный макроэкономический подход бесполезен даже в ретроспективе, если он не может объяснить или понять результат, когда мы знаем, что это такое, стоит ли ему делать это, когда целью является оценка будущего?»

Кроме того, обратите внимание на то, что написал Дэниел Кросби, автор книги «Поведенческий инвестор»:

«Рассказывание историй обходит многие важные фильтры, которые мы применяем к другим формам сбора информации. По этой причине истории — враг поведенческого инвестора, который верит в распространенные мифы, которые делают вас человеком. Но научившись этого не делать, вы станете успешным инвестором».

В какой-то момент вы должны прийти к осознанию того, что многое из того, что вы думаете о рынке, неверно, особенно когда рынок снова и снова ведет себя прямо противоположно тому, что вы ожидаете. Но большинство инвесторов просто не обращают на это внимания и переходят к следующим ожиданиям, основанным на новостях, доходах или экономических отчетах.

В конечном счете, к сожалению, большинство инвесторов полагают, что внешние факторы определяют направление рынка, несмотря на многочисленные доказательства обратного.

Например, в исследовании 1988 года, проведенном Катлером, Потербой и Саммерсом под названием «Что движет ценами на акции», они рассмотрели поведение цен на фондовом рынке после важных экономических или других типов новостей (включая крупные политические события), чтобы разработать модель с помощью который сможет предсказать движения рынка РЕТРОСПЕКТИВНО. Да, вы поняли меня правильно. Они еще даже не находились на стадии разработки перспективной модели прогнозирования.

Однако исследование пришло к выводу, что «макроэкономические новости объясняют лишь около одной пятой движений цен на фондовом рынке». Более того, они даже отметили, что «многие из крупнейших движений рынка в последние годы происходили в дни, когда не было крупных новостных событий». Они также пришли к выводу, что «большие новости о политических событиях и международных событиях оказывают на удивление небольшой эффект». Они также предполагают, что:

«Относительно небольшая реакция рынка на такие новости, а также свидетельства того, что большие движения рынка часто происходят в дни, когда нет каких-либо заметных выпусков важных новостей, ставят под сомнение мнение о том, что движения цен на акции полностью объясняются новостями».

Другой пример: в статье под названием «Крупные финансовые крахи», опубликованной в 1997 году в журнале Physica A., издании Европейского физического общества, авторы в своих выводах представляют хорошее обобщение общих явлений стадного поведения на финансовых рынках:

«Фондовые рынки — это удивительные структуры, имеющие аналогии с, возможно, самой сложной динамической системой, обнаруженной в естественных науках, то есть с человеческим разумом. Вместо обычной интерпретации гипотезы эффективного рынка, в которой трейдеры сознательно извлекают и включают (своими действиями) всю информацию, содержащуюся в рыночных ценах, мы предполагаем, что рынок в целом может демонстрировать «эмерджентное» поведение, не свойственное ни одному из его участников. составляющие. Другими словами, мы имеем в виду процесс возникновения разумного поведения на макроскопическом уровне, о котором индивидуумы на микроскопическом уровне не имеют ни малейшего представления. Этот процесс обсуждался в биологии, например, в популяциях животных, таких как колонии муравьев, или в связи с возникновением сознания».

Если вы еще не читали мою работу, я утвердительно заявлю, что ценой на золото движут настроения рынка. И, отслеживая настроения рынка, мы смогли определить максимум золота в 2011 году, минимум в конце 2015 года, и в конце прошлого года я даже бил стол по поводу того, что я видел как предстоящее крупное ралли. фаза в комплексе металлов.

Как вы можете видеть на этом графике, который я представил своим подписчикам в октябре 2023 года, я ожидал крупного роста, который произойдет в 2024 году.

И до сих пор это не разочаровало. Металлургический комплекс в 2024 году превзошел темпы роста. Более того, я думаю, что так будет и дальше.

Сегодня я ожидаю увидеть серьезное ралли в металлургическом комплексе, при котором акции горнодобывающих компаний могут начать опережать само золото. Но золото не будет сильно отставать.

Когда вы посмотрите на график 2023 года, который я разместил выше, я скажу вам, что мы находимся в волне v. [3]. Однако из-за того, как это устроено, я повышаю свои цели для этого уровня волны. Моя минимальная цель — 263, но я думаю, что мы можем легко расшириться до региона 273-288 — опять же, в зависимости от того, как расширение примет форму в следующем ралли.

EUROPEAN UNION

EUROPEAN UNION