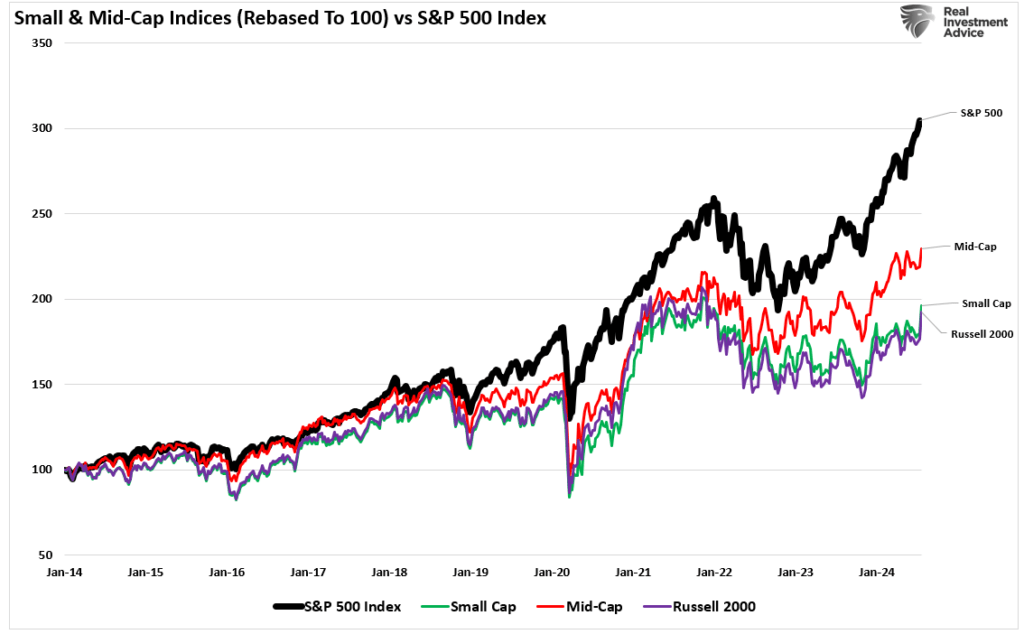

что за последние несколько лет несколько акций «мегакапитализации» (мегарыночной капитализации) доминировали по доходности рынка и стимулировали бычий рынок. В этой статье мы задавались вопросом, может ли доминирование всего лишь нескольких акций продолжать стимулировать бычий рынок. Более того, масштабы ралли бычьего рынка остаются жизненно важным поводом для беспокойства быков. Мы подробно обсуждали этот вопрос в предыдущей статье:

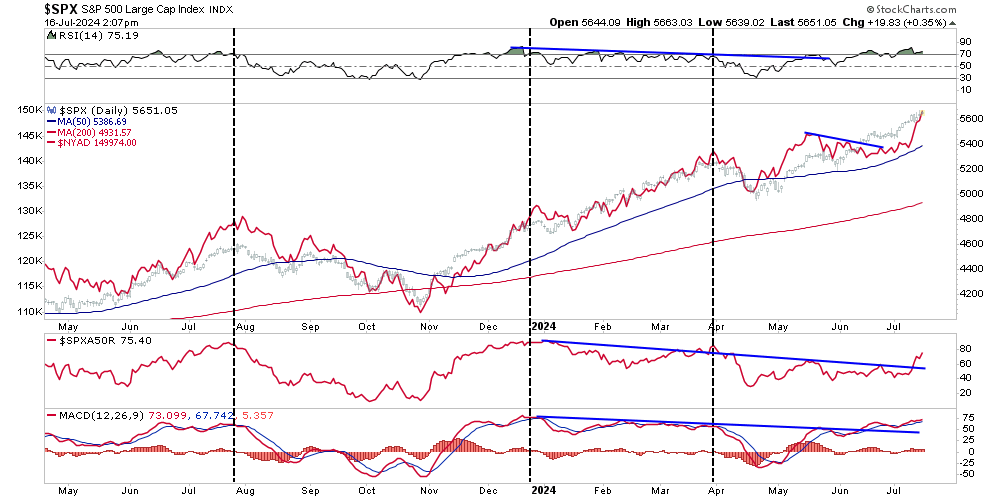

«Хотя рынок достигает рекордных максимумов по мере сохранения импульса, его широта сужается. Количество акций, торгующихся выше соответствующей 50-DMA, продолжает снижаться по мере роста рынка вместе с сигналом MACD. Кроме того, линия роста-падения NYSE и индекс относительной силы (RSI) развернулись, что усилило отрицательные отклонения от растущего рынка. Хотя это не означает, что рынок вот-вот рухнет, это предполагает, что текущее ралли слабее, чем предполагает индекс. «

С начала этого года «плохая широта» Проблема была проблемой для текущего ралли бычьего рынка. Это связано с тем, что, исторически говоря, периоды узкого рыночного роста обычно предшествуют краткосрочным коррекциям и медвежьим рынкам. Как однажды заметил Боб Фаррелл:

«Рынки сильнее, когда они широки, и слабее, когда узки».

Однако, поскольку Федеральная резервная система готовится снизить ставки впервые с 2020 года, похоже, происходят изменения. После последнего отчета по индексу потребительских цен () произошел очевидный сдвиг от предыдущих лидеров рынка к отстающим.

Что еще более важно, широта рынка заметно увеличилась: индекс роста и падения NYSE достиг рекордного максимума. Кроме того, предыдущие отрицательные расхождения в индексе относительной силы (RSI) и количестве акций выше 50-DMA также развернулись вверх в .

Что это значит?

«Действие рынка в последнее время освежается и может быть признаком назревающего бычьего рынка, где широкий спектр акций вносит свой вклад в ралли, оказывая большую поддержку фондовым индексам на рекордных уровнях». – Yahoo Финансы

Исторически сложилось так, что увеличение ширины предполагает, что здоровье бычьего рынка улучшается. Однако, хотя широта рынка, несомненно, увеличилась, а быки воодушевлены перспективой снижения ставок Федеральной резервной системы, является ли недавнее расширение рынка устойчивым? Может быть. Однако, как Трейдер настроений недавно заметил:

«После более чем месяца значимых расхождений между индексами и отдельными акциями они были в основном устранены в результате исторического сдвига в конце прошлой недели. Хотя новый максимум совокупной широты стал позитивным долгосрочным признаком, доходность была более сомнительной в краткосрочной перспективе, когда индекс S&P 500 намного опережал широту рынка в целом».

В данном конкретном случае мы согласны. Существуют риски, связанные с нынешним ралли акций компаний с малой капитализацией, которые стоит понимать.

Риски для Рассела

Учитывая снижение ставок ФРС и перспективу президента, выступающего за экономический рост, снижающего налоги и поддерживающего тарифы, неудивительно видеть рассказы о том, почему рыночное ралли будет расширяться, когда компании с малой и средней капитализацией возьмут на себя лидерство.

Однако, хотя это и так, многие проблемы по-прежнему преследуют эти компании. Как мы отметили в минувшие выходные Отчет о быке-медведе:

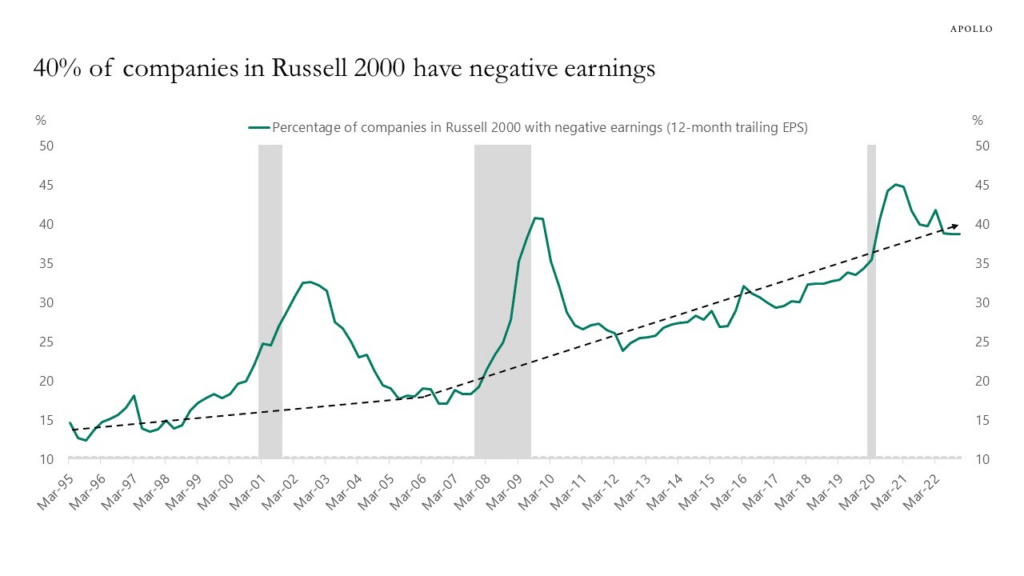

Во-первых, почти 40% из них является убыточным.

«Однако некоторые проблемы также беспокоят оставшиеся компании с меньшей капитализацией. Первое, как отмечает Goldman Sachs, остается фундаментальным.

«Я удивлен, насколько легко найти кого-то, кто хочет обратиться к вершине технологий и вложить эти фишки в компанию с малой капитализацией. Помимо перспективы краткосрочных болезненных сделок, Я не понимаю фундаментального аргумента в пользу устойчивого превосходства индекса, при котором каждая третья компания в этом году окажется убыточной».

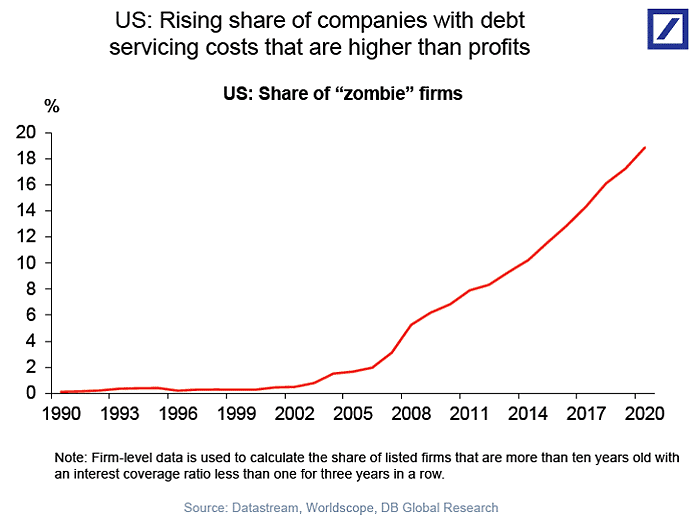

Как показано на диаграмме Аполлона ниже, яВ 1990-е годы 15% компаний из рейтинга Russell 2000 имели отрицательную 12-месячную скользящую прибыль на акцию. Сегодня эта доля составляет 40%. ».

Помимо очевидного факта, что розничные инвесторы гоняются за растущим числом убыточных компаний, эти компании также имеют значительную долю заемных средств и зависят от выпуска долговых обязательств, чтобы оставаться на плаву. (он же зомби.) Эти компании чувствительны к реальным изменениям в базовой экономике.

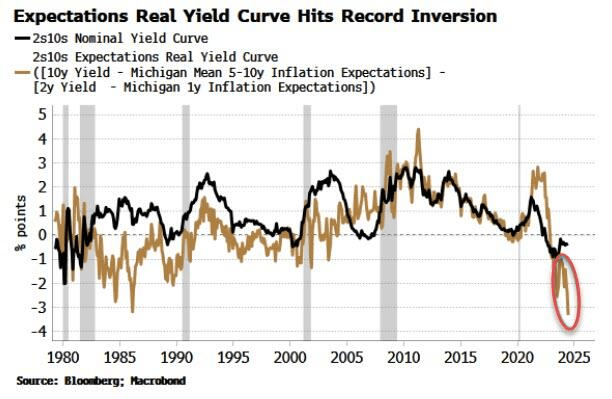

В условиях замедления экономики эти компании сильно зависят от потребителя в плане получения доходов. По мере снижения потребления снижается и их прибыльность, что будет влиять на эффективность акций. Такую точку зрения высказал Саймон Уайт через Bloomberg на прошлой неделе:

«Кривая доходности, основанная на инфляционных ожиданиях, значительно выровнялась и теперь более инвертирована, чем когда-либо – и она останется под давлением в случае победы Трампа на посту президента. Эта «кривая ожиданий» показывает, что потребители ожидают гораздо более жестких финансовых условий, чем предполагает рынок через кривую номинальной доходности, что представляет риск для потребления, более широкого экономического роста, а также оценки и доходности акций. «

Более того, компании из списка Russell 2000 (хороший прокси для компаний малой и средней капитализации) не имеют финансового капитала для проведения крупномасштабных выкупов акций, чтобы поддержать цены на активы и компенсировать замедление роста прибыли за счет сокращения количества акций. Как мы отмечали ранее, , что со временем привело к значительному опережению акций акций с большой капитализацией.

Однако, несмотря на то, что масштабы ралли увеличились, эти препятствия могут существенно поставить под угрозу устойчивость бычьего рынка.

Ширина увеличилась, но достаточно ли этого?

Ралли на рынке требует, чтобы покупатели были устойчивыми.

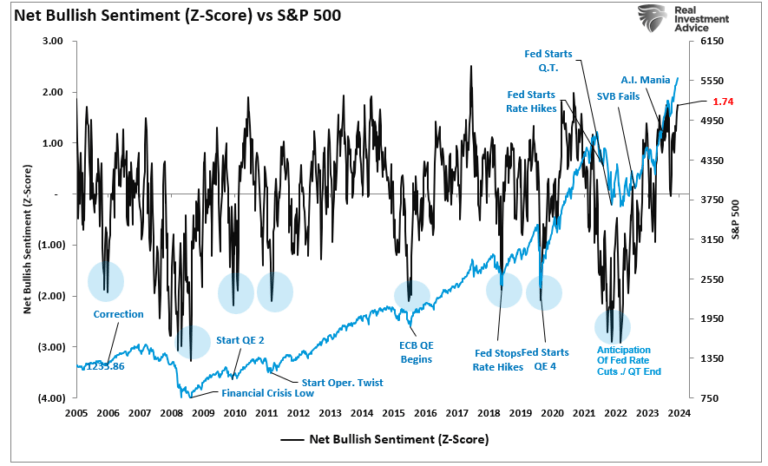

Если бы нынешняя ротация происходила из состояния глубокой перепроданности после более широкой коррекции рынка, я бы больше верил в ее устойчивость. Однако, как мы уже отмечали ранее, инвесторы (как розничная, так и профессиональная) исключительно оптимистичны.

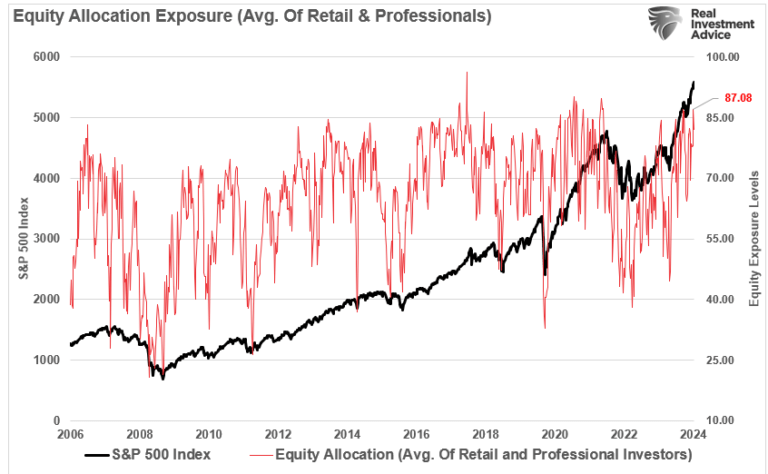

Более того, при таком бычьем настрое инвесторы полностью вкладывают средства в акции. На диаграмме ниже показано среднее распределение капитала как розничными, так и профессиональными инвесторами. Исторически значения выше 80 связаны с пиками, близкими к рыночным. Текущее значение составляет 87, что соответствует более разреженному воздуху.

Учитывая более агрессивные уровни распределения капитала, что также приводит к низкому уровню денежных средств, способность брать на себя больше рисков для дальнейшего роста рынка является несколько сомнительной.

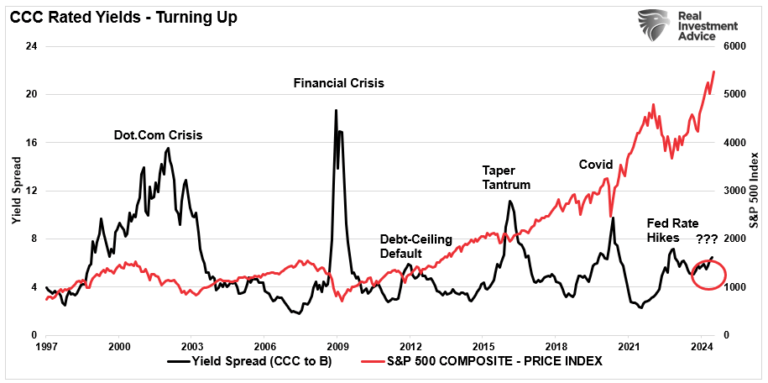

Наконец, хотя рыночные настроения оптимистичны, мы начинаем наблюдать некоторые ранние трещины на кредитном рынке. Исторически сложилось так, что когда кредитные спреды начинают расширяться, это предшествует росту волатильности рынка. Как видно, спред доходности по мусорным облигациям снова растет. Хотя такой рост между корпоративными облигациями с рейтингом CCC и B был ранним, предупреждающим признаком рыночного стресса.

Да, рынок может продолжать массовую ротацию от компаний с большой капитализацией к компаниям с малой и средней капитализацией. Однако, учитывая текущий уровень бычьих настроений и ассигнований на фоне ослабления экономических данных и расширения спредов, это предполагает, что нынешняя ротация может быть не чем иным, как значительным ралли покрытия коротких позиций. Кроме того, текущая техническая перекупленность и расширенные условия также предполагают, что устойчивость остается под вопросом.

Поскольку инвесторы уже вложили значительные средства в акции, остается вопрос: «Кому осталось покупать?»

Кроме того, сохраняется риск более широкой коррекции рынка в преддверии выборов. Это, вероятно, повлияет на компании с большой и малой капитализацией.

Как предполагает Yahoo, может ли это стать началом настоящего бычьего рынка?

Конечно, рынки всегда могут сделать что-то неожиданное. Если ротация продолжится и экономическая ситуация заметно улучшится, что будет способствовать росту прибыли, мы соответствующим образом изменим наши портфели.

Возможно.

Тем не менее, мы останемся в процессе управления нашим портфелем. «Покажите мне» до тех пор, пока рынок не убедит нас в обратном.

EUROPEAN UNION

EUROPEAN UNION