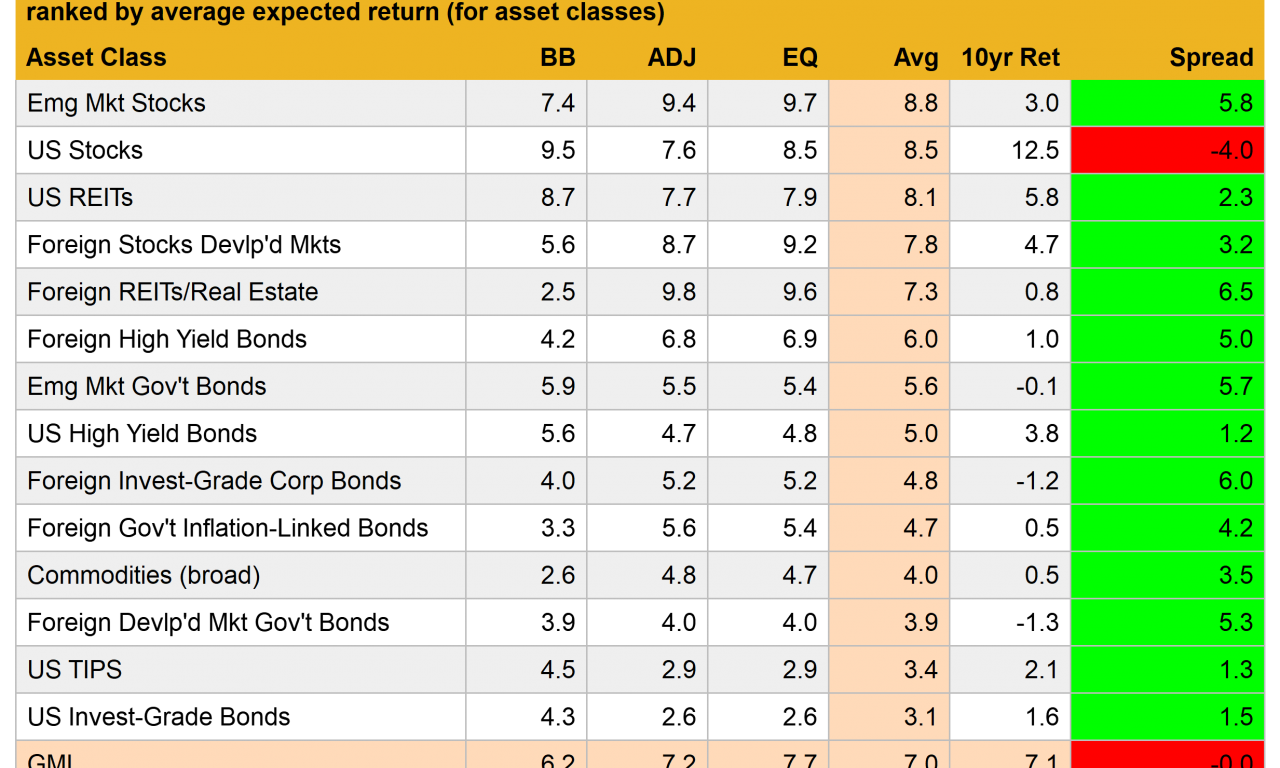

Прогноз совокупной доходности индекса глобального рынка (GMI) в июле снизился, что стало первым за несколько месяцев понижением этого прогноза. Долгосрочная оценка GMI теперь указывает на годовую производительность на уровне 7,0%, что немного ниже, чем в предыдущем месяце, исходя из среднего значения трех моделей (определенных ниже). GMI — это неуправляемый эталонный индекс, который учитывает все основные классы активов (кроме денежных средств) в соответствии с рыночным весом через набор прокси-серверов ETF.

В соответствии с недавней историей, акции США по-прежнему являются исключением по ожидаемой доходности по сравнению с историей страны и различными классами активов, входящих в состав GMI. Средний прогноз по американским акциям продолжает оставаться значительно ниже последних 10-летних показателей. Вывод: ожидается, что акции США в ближайшие годы принесут более слабые результаты по сравнению с реализованной доходностью рынка за последнее десятилетие. Напротив, остальные основные классы активов продолжают публиковать прогнозы доходности, которые превышают их последние 10-летние рекорды. Ключевой вывод: аргументы в пользу глобально диверсифицированного портфеля сейчас выглядят более привлекательными, чем в прошлом десятилетии.

GMI представляет собой теоретический ориентир для «оптимального» портфеля, подходящего для среднего инвестора с бесконечным временным горизонтом. На этой основе GMI полезен в качестве отправная точка для настройки распределения активов и структуры портфеля в соответствии с ожиданиями, целями, терпимостью к риску и т. д. инвестора. История GMI показывает, что результаты этого пассивного теста конкурентоспособны с наиболее активными стратегиями распределения активов, особенно после поправки на риск, торговые издержки и налоги.

Вполне вероятно, что некоторые, большинство или, возможно, все приведенные выше прогнозы окажутся в той или иной степени ошибочными. Однако прогнозы GMI, как ожидается, будут несколько более надежными по сравнению с оценками его компонентов. Прогнозы для конкретных рынков (акции США, сырьевые товары и т. д.) подвержены большей волатильности и ошибкам отслеживания по сравнению с агрегированием прогнозов в оценку GMI — процессом, который может уменьшить некоторые ошибки с течением времени.

Другой способ просмотреть приведенные выше прогнозы — использовать оценки в качестве основы для уточнения ожиданий.

Для контекста того, как реализованная совокупная доходность GMI менялась с течением времени, рассмотрим послужной список эталонного показателя на скользящей 10-летней годовой основе. На диаграмме ниже сравниваются результаты GMI с аналогичными показателями акций и облигаций США за прошлый месяц. Текущая доходность GMI за последние десять лет составляет 7,1%, что является средним показателем по сравнению с недавней историей.

Вот краткое описание того, как генерируются прогнозы, и определения других показателей в таблице выше:

ББ: Модель Building Block использует исторические доходы в качестве показателя для оценки будущего. Используемый период выборки начинается в январе 1998 года (самая ранняя доступная дата для всех перечисленных выше классов активов). Процедура состоит в том, чтобы рассчитать премию за риск для каждого класса активов, вычислить годовую доходность, а затем добавить ожидаемую безрисковую ставку для получения прогноза общей доходности. В качестве ожидаемой безрисковой ставки мы используем последнюю доходность по 10-летним казначейским ценным бумагам, защищенным от инфляции (TIPS). Эта доходность считается рыночной оценкой безрисковой реальной (с поправкой на инфляцию) доходности «безопасного» актива. эта «безрисковая» ставка также используется для всех моделей, описанных ниже. Обратите внимание, что используемая здесь модель BB (в общих чертах) основана на методологии, первоначально разработанной Ibbotson Associates (подразделение Morningstar).

Эквалайзер: Разработчики модели «Равновесие» ожидали отдачи за счет риска. Вместо того, чтобы пытаться напрямую предсказать доходность, эта модель опирается на несколько более надежную структуру использования показателей риска для оценки будущих результатов. Этот процесс является относительно надежным в том смысле, что прогнозировать риск немного проще, чем прогнозировать прибыль. Три входа:

* Оценка ожидаемой рыночной цены риска всего портфеля, определяемая как коэффициент Шарпа, который представляет собой отношение премии за риск к волатильности (стандартное отклонение). Примечание: «портфель» здесь и далее определяется как GMI.

* Ожидаемая волатильность (стандартное отклонение) каждого актива (компоненты рынка GMI).

* Ожидаемая корреляция каждого актива относительно портфеля (GMI).

Эта модель оценки равновесной доходности была первоначально изложена в статье профессора Билла Шарпа в 1974 году. Краткое изложение см. в объяснении Гэри Бринсона в главе 3 книги «Портативный MBA в области инвестиций». Я также рассматриваю эту модель в своей книге «Динамическое распределение активов». Обратите внимание, что эта методология первоначально оценивает премию за риск, а затем добавляет ожидаемую безрисковую ставку для получения прогнозов общей доходности. Ожидаемая безрисковая ставка указана в пункте BB выше.

АДЖ: Эта методология идентична модели равновесия (EQ), описанной выше. за одним исключением: прогнозы корректируются на основе краткосрочного импульса и долгосрочных коэффициентов возврата к среднему. Импульс определяется как текущая цена относительно скользящей средней за 12 месяцев. Средний коэффициент возврата оценивается как текущая цена относительно скользящей средней за 60 месяцев (5 лет). Прогнозы равновесия корректируются на основе текущих цен относительно 12-месячных и 60-месячных скользящих средних. Если текущие цены выше (ниже) скользящих средних, оценки нескорректированных премий за риск уменьшаются (увеличиваются). Формула корректировки просто берет обратное среднее значение текущей цены для двух скользящих средних. Например: если текущая цена класса активов на 10 % выше его 12-месячной скользящей средней и на 20 % выше 60-месячной скользящей средней, нескорректированный прогноз снижается на 15 % (в среднем 10 % и 20 %). Логика здесь в том, что, когда цены относительно высоки по сравнению с недавней историей, прогнозы равновесия снижаются. С другой стороны, когда цены относительно низкие по сравнению с недавней историей, прогнозы равновесия увеличиваются.

Среднее: Этот столбец представляет собой простое среднее трех прогнозов для каждой строки (класса активов).

10 лет Справа: Для оценки фактической доходности в этом столбце показана итоговая годовая доходность за 10 лет для классов активов за текущий целевой месяц.

Распространение: Прогноз средней модели за вычетом скользящей 10-летней доходности.

Научитесь использовать R для анализа портфеля

Количественная аналитика инвестиционного портфеля в R:

Введение в R для моделирования риска и доходности портфеля![]()

Джеймс Пичерно

EUROPEAN UNION

EUROPEAN UNION