Многое может произойти в течение недели, когда дело доходит до непостоянных настроений толпы по вопросам рецессии. В это время неделю назад заголовки предупреждали, что спад, если он еще не начался, неизбежен. Перенесемся на неделю вперед, и вы услышите коллективный вздох облегчения после экономических новостей последних дней. Фактически, аргументы в пользу утверждения о резком росте риска рецессии всегда были слабыми, если судить по широкому набору опубликованных цифр. Но если вы отслеживаете экономический риск на основе заголовков новостей и однофакторных показателей, легко упасть в искусство/науку оценки макроэкономических тенденций в США в режиме реального времени.

Последняя серия оптимистичных показателей на этой неделе началась с обнадеживающих новостей по инфляции, а дезинфляция продолжилась в июле. Вчерашние данные по заявкам на пособие по безработице и розничным продажам добавили позитивного момента анализу. Некоторые могут отклонить обновленные отдельные цифры, но, как сообщил CapitalSpectator.com на прошлой неделе (и в предыдущие недели): риск рецессии остается низким при измерении условий с помощью диверсифицированного набора индикаторов.

Хотя иногда возникает соблазн сосредоточиться на одном или двух показателях, которые узко определяют деловой цикл, такой подход может ввести в заблуждение. Прежде чем отправиться в кроличью нору рецессии, имейте в виду, что существует постоянное противоречие между своевременными сигналами рецессии и надежными сигналами рецессии. К несчастью для простых смертных, улучшение одного всегда происходит за счет другого. Сложность заключается в том, чтобы найти правильный баланс. Этот баланс будет варьироваться в зависимости от ваших предпочтений и ожиданий в отношении анализа бизнес-цикла. Что касается CapitalSpectator.com, мы предпочитаем ошибаться в сторону надежности.

Своевременность, конечно, важна, и ваш редактор стремится максимизировать этот фактор, но не за счет генерации избытка ложных сигналов. Да, это смесь искусства и науки, но наши еженедельные обновления «Отчета о рисках делового цикла США» стремятся найти золотую середину. На этом фронте, осмелюсь сказать, моделирование информационного бюллетеня имеет обнадеживающий послужной список. Это не идеально (нет ничего), но результаты, по меньшей мере, конкурентоспособны, и мы избегаем многих ошибок новичков, которые мешают многим другим усилиям.

В номере от 10 августа я написал: «Дебаты о растущем риске рецессии продолжаются, но цифры по-прежнему говорят ясно: экономический спад еще не начался, и вероятность того, что спад, определенный NBER, неизбежен, остается низкой».

Конечно, это может измениться, и в какой-то момент это произойдет. Но базовый анализ заключается в том, чтобы обработать широкий спектр наборов данных и провести обоснованный количественный обзор, опираясь на цифры. Промойте и повторите по мере публикации новых номеров.

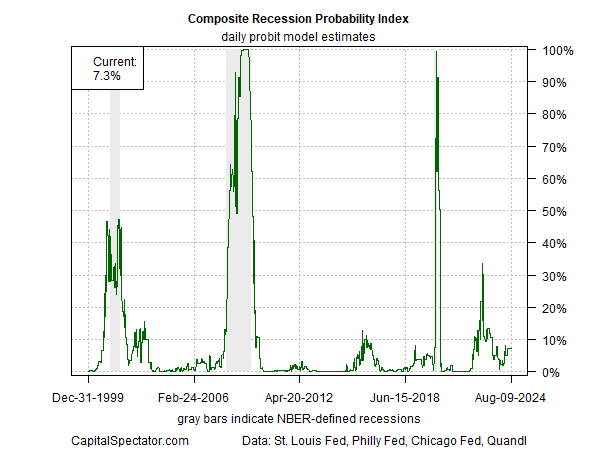

Основной индекс делового цикла для информационного бюллетеня – Композитный индекс вероятности рецессии (CRPI) – продолжал отражать вероятность менее 10% того, что экономика сокращается (по состоянию на 10 августа). Этот многофакторный ориентир, который отражает входные данные ряда индикаторов бизнес-цикла (собственных и внешних), является трудной задачей, по крайней мере, так следует из его истории.

Ограничением CRPI является то, что он фокусируется на опубликованных на сегодняшний день данных. Осторожный взгляд на ближайшее будущее с использованием еще одного набора запатентованных моделей указывает на продолжающееся расширение на август и сентябрь. Заглядывать за пределы этого короткого окна становится все более ненадежным, т.е. ненадежным.

Между тем, это выглядит очевидным: профиль рецессии с низким уровнем риска, который в последнее время подчеркивался на страницах информационного бюллетеня, вероятно, будет преобладать в обновлении на этих выходных.

Как развивается риск рецессии? Следите за прогнозом, подписавшись на:

Отчет о рисках делового цикла США

EUROPEAN UNION

EUROPEAN UNION