На прошлой неделе нефтяные фьючерсы продемонстрировали небольшой рост, завершив четырехнедельный период убытков. Похоже, именно ураганные сбои помогли WTI отыграть потери за неделю. Действительно, контракт истек уже пятую неделю.

Таким образом, оба нефтяных контракта по-прежнему рискуют возобновить снижение, поскольку опасения инвесторов по поводу спроса в Китае продолжают расти после публикации новых негативных данных по второй по величине экономике мира на выходных.

Большую озабоченность нефтяных инвесторов сейчас вызывает то, что рост спроса не будет достаточно сильным, чтобы компенсировать рост предложения. Эти опасения были подчеркнуты нефтяными агентствами, такими как International Energy Admiration и ОПЕК, понизившими свои прогнозы роста спроса из-за слабых данных в ключевых экономических регионах.

Среди этих регионов – Китай и Еврозона. Хотя на прошлой неделе нефть WTI закрылась значительно ниже своих минимумов, теперь она может возобновить снижение, поскольку цены тестируют ключевое сопротивление и учитывая возобновившуюся слабость китайских данных.

Слабые данные из Китая еще больше усиливают обеспокоенность по поводу спроса

Промышленное производство выросло в годовом исчислении на 4,5% в августе против ожидаемых 4,7% и снизилось с 5,1% в июле. Рост инвестиций в основной капитал упал до самого низкого уровня года на уровне 3,4% г/г, по сравнению с 3,6% ранее и ниже ожидаемого показателя в 3,5%. Вдобавок к этому, цены на жилье снижались ускоренными темпами: цены на новое жилье упали на 0,73% м/м по сравнению с падением на 0,65% м/м в июле. Это было самое резкое месячное снижение за год.

Последние данные по нефти в Китае также рисуют мрачную картину.

В августе китайские нефтеперерабатывающие заводы перерабатывали около 12,6 млн баррелей в день (б/д), что почти на 10% меньше, чем в предыдущем месяце, и резкое снижение на 17,5% в годовом исчислении. Это говорит о том, что очевидный спрос на нефть в Китае упал ниже 12,5 млн баррелей в сутки, что на 15% меньше, чем в прошлом году, доведя его до самого низкого уровня с августа 2022 года. Кроме того, запасы сырой нефти в Китае выросли примерно на 3,2 млн баррелей в сутки. /d в августе, это самый крупный ежемесячный сбор с 2015 года.

Рост предложения: количество буровых установок достигло самого высокого уровня с июня

Хотя ОПЕК+ согласилась отложить ожидаемое повышение добычи нефти, нет никакой гарантии, что они отложат будущие повышения, поскольку они не хотят продолжать терять долю рынка в пользу американских производителей сланцевой нефти. Данные Baker Hughes на прошлой неделе показали, что количество нефтяных вышек незначительно увеличилось на пять, в результате чего их общее количество достигло 588 — самого высокого уровня с июня. Рост буровой активности должен означать увеличение предложения при прочих равных условиях. Тем не менее, рост буровой активности может оказаться неустойчивым, учитывая недавнее снижение цен.

На фоне растущих опасений относительно спроса спекулянты стали все более медвежьими на нефтяном рынке. Данные о позиционировании показывают, что за последнюю неделю они продали 54 325 лотов ICE Brent, в результате чего им не хватило 12 680 лотов. Этот сдвиг был вызван как ликвидацией длинных позиций, так и выходом на рынок новых коротких позиций.

Технический анализ WTI и торговые идеи

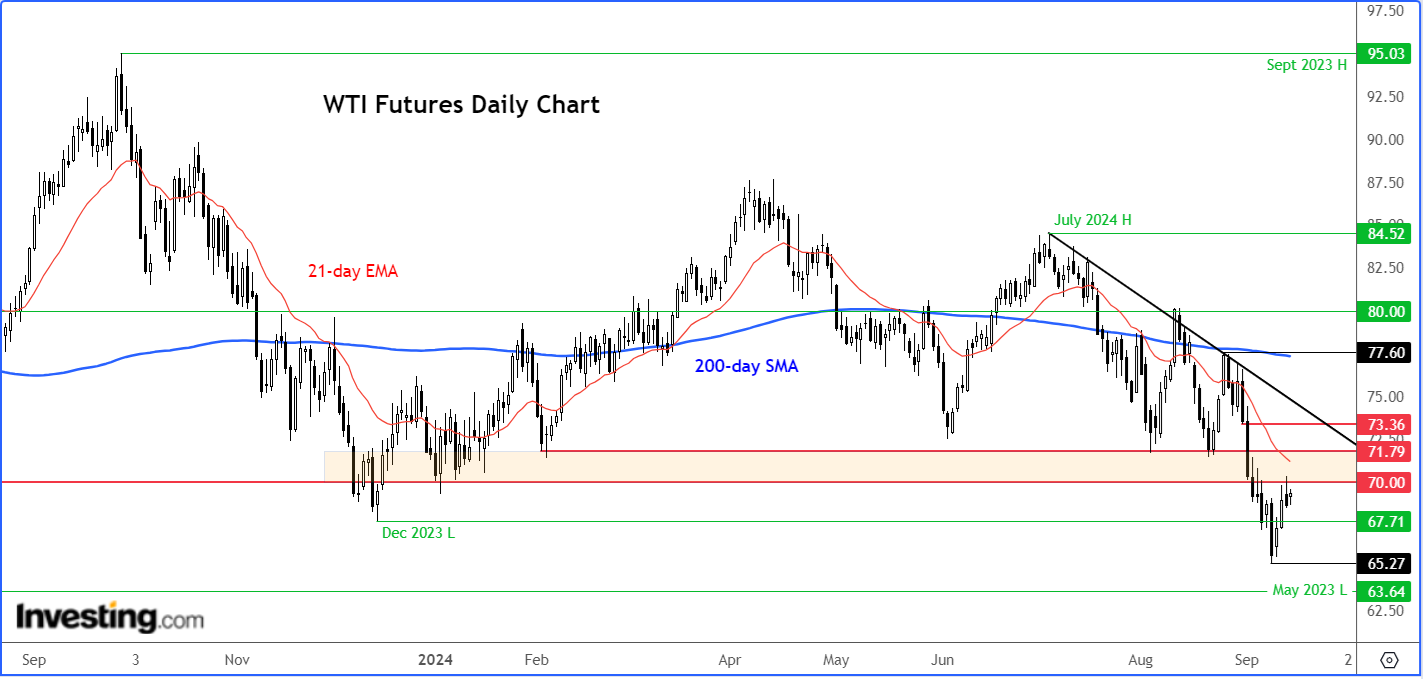

За последние недели WTI создала несколько более низких максимумов и более низких минимумов. Более того, 21-дневная экспоненциальная скользящая средняя находится ниже 200-дневной простой скользящей средней, и обе имеют отрицательный наклон. Объективно тренд медвежий.

Таким образом, путь наименьшего сопротивления явно ведет вниз, пока графики не говорят нам об обратном. Это означает, что переход к краткосрочному подъему имеет больше смысла, чем попытки достичь дна до тех пор, пока тренд не изменится.

График фьючерсов WTI на ближайший месяц выше показывает, что цены сейчас тестируют нижнюю полосу ключевого сопротивления между $70,00 и 71,80. Раньше этот диапазон был поддержкой, а теперь он мог превратиться в сопротивление, что на каком-то этапе потенциально могло привести к новому падению до уровня ниже годового минимума прошлой недели в $65,27. Следующей медвежьей целью ниже этого уровня является минимум мая 2023 года в $63,64.

***

Отказ от ответственности: Эта статья написана исключительно в информационных целях; оно не является призывом, предложением, советом или рекомендацией инвестировать как таковое и не предназначено каким-либо образом стимулировать покупку активов. Я хотел бы напомнить вам, что любой тип актива оценивается с разных точек зрения и является высокорискованным, поэтому любое инвестиционное решение и связанный с ним риск остаются за инвестором.

Читайте мои статьи в City Index.

EUROPEAN UNION

EUROPEAN UNION