Переживет ли летнее ралли облигаций осеннее? Новые сомнения возникают по мере того, как рынок пересматривает ряд факторов риска, включая возобновление скептицизма в отношении обязательств Федеральной резервной системы по снижению процентных ставок.

В целях сохранения миролюбивого настроя трое глав ФРС в понедельник рекомендовали «постепенное» и «скромное» снижение ставок. Фьючерсы на фонды ФРС сегодня утром совпадают с их коллективным мнением: рыночные цены предусматривают 88%-ную подразумеваемую вероятность сокращения на ¼ пункта на следующем заседании FOMC 7 ноября и 67%-ную вероятность еще одного падения на ¼ пункта на декабрьском заседании. .18 встреча.

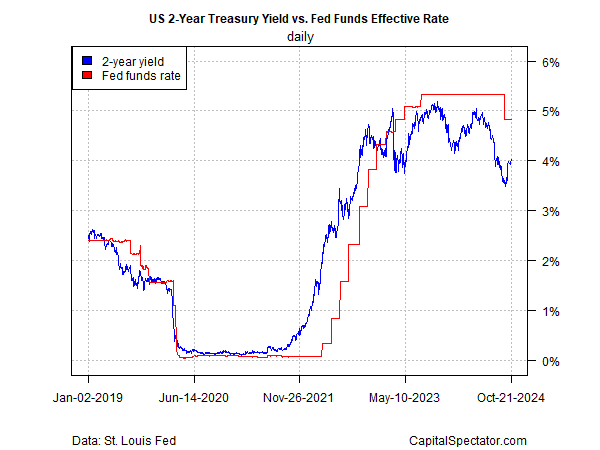

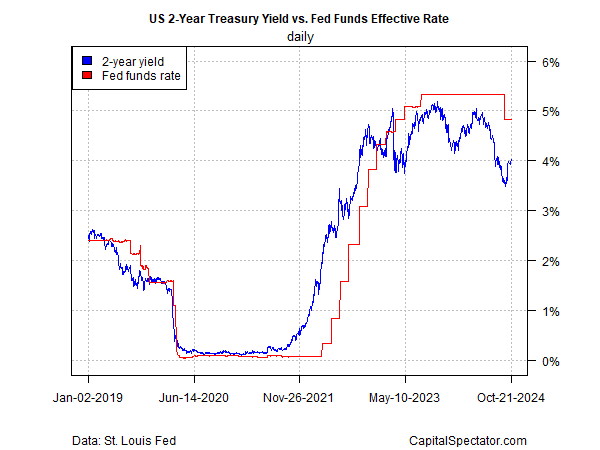

Чувствительная к политике доходность 2-летних казначейских облигаций США также остается в силе с перспективой снижения целевой ставки по фондам ФРС. Двухлетняя ставка, которая широко используется в качестве показателя политических ожиданий, вчера составила 4,01% – намного ниже текущего целевого диапазона в 4,75–5,0% – сильный признак того, что рынок ожидает снижения ставок.

Однако обратите внимание, что доходность по 2-летним облигациям в последние недели выросла. В конце сентября этот срок приближался к 3,5% и сейчас на 50 пунктов выше. На рынке по-прежнему существует твердый прогноз о предполагаемом снижении ставок, но степень убежденности толпы начинает снижаться.

Доходность казначейских облигаций в целом выросла, что сказалось на ценах облигаций (которые движутся обратно пропорционально доходности). Возьмем, к примеру, iShares 7-10 Treasury Bond ETF (IEF), который упал до самого низкого уровня с 31 июля.

Некоторые аналитики полагают, что есть нечто большее, чем просто сомнения в том, что снижение ставок ФРС стимулирует распродажу облигаций. «Менее чем за две недели до выборов в США опасения по поводу бюджетных перспектив и их потенциального повышательного давления на инфляцию стали более острыми», — говорит Роберт Дишнер, старший портфельный менеджер Neuberger Berman в Лондоне.

В отчете Министерства финансов на прошлой неделе сообщалось, что дефицит бюджета США в 2024 финансовом году вырос до $1,833 трлн, что является самым высоким показателем за всю историю, исключая период пандемии.

Между тем, возобновились опасения, что недавнее укрепление экономики сводит на нет необходимость дальнейшего снижения ставок на данном этапе. «Рост доходности 10-летних облигаций вызывает путаницу в том, что, возможно, экономика растет слишком быстро, а занятость остается слишком устойчивой», — говорит Сэм Стовалл, главный инвестиционный стратег CFRA Research. «В результате ФРС может оказаться медленнее снижать процентные ставки».

Рынки по-прежнему ожидают дальнейшего снижения ставок, но перспективы останутся неопределенными в зависимости от поступающих данных. Ключевой релиз, который может сдвинуть рынки: первоначальная оценка правительства по ВВП в третьем квартале, запланированная на 30 октября.

Модель GDPNow ФРБ Атланты предполагает, что объем производства в третьем квартале ускорится до 3,4% (на основе прогноза от 18 октября). Если это так, то аргументы в пользу того, что политика снижения ставок ФРС является слишком мирной, похоже, требуют продолжающейся корректировки отношения.

EUROPEAN UNION

EUROPEAN UNION