Предстоящие президентские выборы в США, которые состоятся 5 ноября, могут ознаменовать значительные изменения как во внутренней, так и в международной экономике, поскольку нынешний вице-президент Камала Харрис и кандидат от республиканской партии Дональд Трамп выдвинут совершенно противоположные политические предложения. В ходе опроса, проведенного в середине октября, мы спросили 17 наших экспертов-аналитиков, каковы их взгляды на экономику при Харрисе и Трампе. Вот их ответы.

Ключевые экономические показатели будут поставлены на карту на выборах 2024 года

Рост ВВП

Около двух третей наших аналитиков ожидают, что реальный рост ВВП США при Харрисе будет в среднем выше, чем при его сопернике-республиканце Дональде Трампе. Это связано с предложением Трампа повысить тарифы на китайский импорт до 60%, ввести базовый тариф на другой импорт в размере 10–20% и ограничить иммиграцию. Повышение тарифов приведет к увеличению затрат для американских фирм и потребителей, а ужесточение иммиграционных мер ограничит предложение рабочей силы. Таким образом, обе эти политики являются негативными для экономического роста. Хотя Дональд Трамп также предлагает продлить сокращение налогов в 2017 году, срок действия которого истекает в следующем году, еще больше снизить некоторые налоги и, вероятно, подтолкнуть к дерегулированию определенных секторов, положительный эффект этих мер для роста вряд ли перевесит негативное влияние повышения тарифов. и снижение иммиграции.

Тем временем Камала Харрис предлагает повысить налоги для компаний и богатых людей, снизить налоговое бремя для низшего и среднего класса и увеличить социальные расходы. В этом отношении ее экономическая политика не станет серьезным отклонением от президентства Джо Байдена.

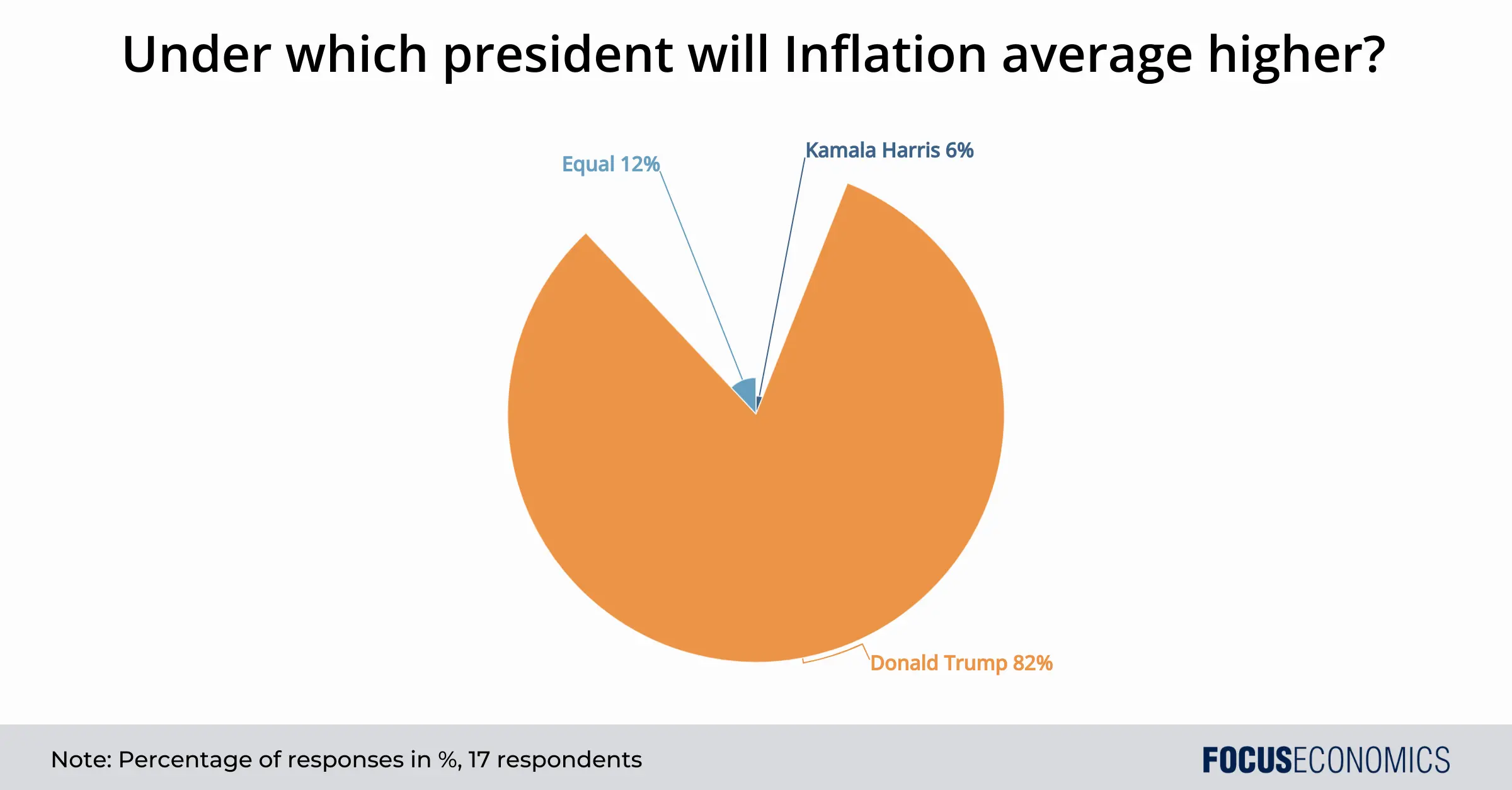

Инфляция и процентные ставки

82% опрошенных нами участников дискуссии ожидают, что при Дональде Трампе инфляция в среднем будет выше, чем при Камале Харрис. Это произойдет из-за повышения тарифов Трампа, сделавшего импортные товары более дорогими, его иммиграционных ограничений, препятствующих предложению рабочей силы, а также его снижения налогов, поддерживающего внутренний спрос и подогревающего экономику. Это также должно привести к тому, что Федеральная резервная система будет поддерживать процентные ставки выше при администрации Трампа, чем при Харрисе, поскольку центральный банк пытается обуздать ценовое давление.

Тем не менее, Дональд Трамп в прошлом критиковал высокие процентные ставки и обвинял ФРС в том, что она не предпринимает достаточных мер для стимулирования экономики. В случае избрания есть шанс, что он сможет пойти дальше в этой риторике и попытаться уменьшить независимость Федеральной резервной системы, назначив в совет управляющих членов, которые политически близки ему. Этот сценарий потери независимости ФРС, скорее всего, приведет к тому, что процентные ставки будут ниже, чем при администрации Харриса.

Торговля и глобальные отношения

Большинство опрошенных нами аналитиков ожидают, что Трамп пойдет дальше и введет более высокие тарифы на импорт как из Китая, так и из остального мира. Однако существует большая вероятность того, что повышение тарифов, которое в конечном итоге вступит в силу, исключит определенные отрасли и будет меньшим, чем те, которые Трамп предложил в ходе предвыборной кампании, в результате переговоров между США и зарубежными странами.

При Харрисе торговая политика будет менее жесткой, и мы, скорее всего, не увидим значительного повсеместного повышения тарифов. Тем не менее, ее правительство продолжит попытки президента Байдена стимулировать внутреннее производство и сделать цепочки поставок более безопасными, одновременно постепенно ужесточая торговые и технологические ограничения в отношении Китая. В результате, хотя Харрис будет менее протекционистской, чем Трамп, она вряд ли будет выступать за неограниченную свободную торговлю — идею, которая в последние годы потеряла популярность в США.

Государственный долг и бюджетный дефицит

Государственный долг США, по прогнозам, в этом году составит 122% ВВП, а дефицит федерального бюджета превысит 6% ВВП, что является самым большим показателем в G7. Ни один из кандидатов не выдвинул серьезного плана по сокращению долга и дефицита и не сделал это политическим приоритетом.

Около трёх четвертей опрошенных нами аналитиков ожидают, что бюджетный дефицит будет больше при президентстве Трампа, чем при президентстве Харриса. Это связано с предложением Трампа снизить налоговое бремя, а также с увеличением расходов на оборону, которое, вероятно, произойдет под его руководством, что легко компенсирует дополнительные доходы от тарифов. По оценкам Комитета США по ответственному федеральному бюджету, программа Трампа увеличит государственный долг почти на 8 триллионов долларов США.

Планы Камалы Харрис по увеличению социальных расходов и налоговых льгот для людей с низкими доходами, по крайней мере, частично компенсируются более высокими налогами на фирмы и богатых. Тем не менее, бюджетный дефицит, вероятно, останется самым большим в «Большой семерке» во время ее премьерства; Комитет считает, что Харрис увеличит государственный долг чуть более чем на 4 триллиона долларов США, что по-прежнему является значительной суммой.

Хотя правительство США может позволить себе обслуживать свой долг, а аппетит рынков к казначейским облигациям США должен продолжать финансировать большой бюджетный дефицит, растущие затраты на обслуживание долга все еще могут вытеснить расходы в других областях. Необходимость периодически получать одобрение Конгресса на повышение потолка госдолга добавляет дополнительный риск. Если — что вполне вероятно — контроль над Конгрессом будет разделен между демократами и республиканцами, согласие на повышение потолка долга может оказаться особенно трудным; неспособность сделать это в течение нескольких месяцев после того, как потолок долга станет обязательным, помешает правительству выполнить свои обязательства по расходам, что повлечет за собой дефолт по долгу и/или сокращение государственных услуг. В настоящее время потолок долга приостановлен до января 2025 года.

Обменный курс

Если предположить, что процентные ставки при Трампе выше, чем при Харрисе, это также должно повысить стоимость доллара США при президентстве Трампа, сделав инвестиции в американские активы более привлекательными. Тем не менее, Трамп также критиковал силу доллара в прошлом, что создает риск того, что он может попытаться каким-либо образом девальвировать доллар путем вмешательства на валютный рынок или принуждения международных партнеров к продаже долларов. Эффективность любой попытки снизить курс доллара сомнительна и может вызвать значительную неопределенность на рынке.

Фондовый рынок

Хотя предсказать эволюцию фондового рынка крайне сложно, предлагаемое Трампом снижение налогов и мягкий подход к регулированию позволяют предположить, что фондовый рынок США, который в этом году уже вырос более чем на 20%, в целом может показать более сильные результаты в ближайшие годы при Трампе. Тем не менее, ситуация может измениться, если протекционистская и иммиграционная политика Трампа начнет вызывать значительные нарушения в экономике. Различные сектора также будут демонстрировать несопоставимые результаты при каждом кандидате: победа Трампа, например, станет хорошим предзнаменованием для акций энергетических и оборонных компаний, в то время как победа Харрис окажет поддержку компаниям в сфере возобновляемых источников энергии.

Налоговая политика: критическая разница между Трампом и Харрисом

Оба кандидата в ходе предвыборной кампании дали ряд финансовых обещаний, которые иногда были бессистемными или недостаточно детализированными. Ниже приведены основные моменты планов каждого кандидата.

Налоговые планы Дональда Трампа:

- Расширение положений TCJA: Трамп выступает за продление всех индивидуальных сокращений налогов в соответствии с Законом о сокращении налогов и создании рабочих мест, срок действия которого истекает в 2025 году. Это сохранит более низкие ставки подоходного налога, расширенные стандартные вычеты и более высокие льготы по налогу на наследство. Он не наметил конкретных мер по компенсации стоимости этих продлений, которые могут значительно увеличить государственный дефицит.

- Корпоративная налоговая политика: Трамп предложил снизить ставку корпоративного налога с 21% до 15% для внутреннего производства.

Другие налоговые меры: Трамп выдвинул идею освобождения чаевых от налога, а также прекращения налогообложения пособий по социальному обеспечению и сверхурочной работы, среди других мер. - Тарифы: Трамп предложил ввести тариф в размере 60,0% на импорт из Китая, а также тариф в размере 10,0–20,0% на импорт из остального мира.

Налоговые планы Камалы Харрис:

- Выборочное расширение TCJA: Харрис поддерживает расширение льгот TCJA для семей среднего класса — тех, кто зарабатывает менее 400 000 долларов США индивидуально или 450 000 долларов США в паре, — но предлагает допустить истечение срока действия льгот по снижению налогов для людей с более высокими доходами. Для этих групп с более высокими доходами ставка налога на максимальный доход увеличится с 37,0% до 39,6%.

- Корпоративные налоги и налоги на имущество: Харрис стремится повысить ставку корпоративного налога с 21,0% до 28,0%. Кроме того, она предлагает облагать налогом долгосрочный прирост капитала по более высокой ставке в 28,0% для физических лиц, зарабатывающих более 1 миллиона долларов США.

- Расширенные налоговые льготы: Центральной особенностью плана Харриса является расширение налоговых льгот для оказания помощи семьям. Она предложила увеличить размер детского налогового кредита до 3600 долларов США для детей в возрасте до шести лет и предложить кредит в размере 6000 долларов США для новорожденных. Другие предложения включают увеличение налоговых льгот для работников без детей и расширение налоговых льгот на жилье, чтобы сделать домовладение более доступным.

- Налог на богатство: Харрис поддерживает минимальную ставку налога в размере 25,0% на нереализованный прирост капитала для физических лиц, чей собственный капитал превышает 100 миллионов долларов США.

Долгосрочные экономические последствия президентства Трампа или Харриса

Победа Харриса будет означать статус-кво для мировой экономики. США будут продолжать сотрудничать со своими международными партнерами и продолжать применять многосторонний подход к внешней политике. Глобальная борьба с изменением климата будет продолжаться, хотя и медленнее, чем того требуют многие ученые. Глобальная торговая политика будет более протекционистской, чем в 2000-х и 2010-х годах, а связи между Китаем и Западом, вероятно, продолжат ухудшаться, но внезапного разрыва в торговых отношениях не произойдет.

Напротив, президентство Трампа может – в его самом крайнем воплощении – привести к существенному переустройству мировой экономики. Если Трамп поднимет тарифы настолько высоко, насколько он угрожал, это может привести к ответному повышению тарифов во всем мире, что значительно затруднит глобальную торговлю, а также экономическую и геополитическую взаимосвязь. США могут выйти из зарубежных отношений, что подтолкнет Россию и Китай к территориальным претензиям в Восточной Европе и на Тайване соответственно. Борьба с изменением климата потерпит серьезную неудачу, поскольку финансирование зеленой энергетики будет сокращено. А независимость институтов США может быть подорвана, если правительство наполнит их сторонниками Трампа.

Исход выборов по-прежнему остается неясным. Чуть больше половины опрошенных нами аналитиков видят победу Камалы Харрис, хотя недавние опросы являются точными, и результаты всего лишь в нескольких ключевых штатах, являющихся полем битвы, таких как Мичиган, Пенсильвания и Висконсин, будут определять исход. То же самое относится и к Конгрессу. Текущие опросы показывают, что контроль над верхней и нижней палатой все еще под вопросом, хотя демократы, скорее всего, получат большинство в нижней палате, а республиканцы — в Сенате. Однако даже в случае раскола в Конгрессе многие из подписанных Трампом предложений – по тарифам и внешней политике – все равно могут быть реализованы.

Таким образом, выбор для американских избирателей в день выборов в ноябре необычайно суров: один кандидат обещает твердо держать руль, а другой обещает разорвать свод политических правил. Результаты выборов отзовутся во всем мире.

Взгляды экспертов на экономические последствия выборов 2024 года

«Победа Трампа может привести к более значимой переоценке прогноза инфляции с учетом тарифных обязательств и потенциально остановить досрочное смягчение политики Федеральной резервной системы. Более того, Трамп, бросающий вызов независимости Федеральной резервной системы (выступая за усиление роли президента в политике центрального банка), может усугубить неопределенность в отношении траекторий инфляции и процентных ставок, если он снова вступит в должность». Деннис Шен , председатель макроэкономического совета Scope Group

«Реализация радикального подхода к нелегальной иммиграции (крупномасштабные депортации) снизит потенциальный объем производства экономики США и станет дополнительным источником инфляции».

Клаус-Юрген Герн, исследователь, Как институт

«Предложения Трампа по снижению налогов масштабнее, чем предложения Харриса, и его платформа не включает в себя никаких мер по увеличению доходов помимо тарифов….

EUROPEAN UNION

EUROPEAN UNION