Каким долгим и странным это было путешествие для некоторых аналитиков с тех пор, как летние прогнозы о рецессии обернулись вчерашним уверенным ростом ВВП на 2,8% в третьем квартале. Ключевой фактор роста в третьем квартале: рост потребительских расходов, на долю которых приходится примерно две трети ВВП. Расходы на личное потребление увеличились на 3,7% в третьем квартале, что является значительным ростом по сравнению с 2,8% во втором квартале.

Напомним, что толпа была сосредоточена на сигнале рецессии, вызванном правилом Сахма в начале августа. Несмотря на, как сообщается, безупречные результаты, аргументы в пользу того, чтобы с высокой степенью уверенности говорить о рецессии, основываясь только на данных по безработице – основе аналитики «Правила Сахма» – всегда были ошибочными. Как я объяснял в начале августа, полагаться на один или два набора данных для описания огромной сложности и размера экономики США — это искушение судьбы, причем без всякой необходимости.

Напротив, мониторинг широкого набора экономических и финансовых показателей отфильтровывает много шума и максимизирует сигнал. Всегда существует неопределенность, независимо от того, как вы разбиваете данные на кусочки. Но искушение выбрать один или два индикатора для информирования вашего экономического прогноза является макроэквивалентом ошибки новичка.

Усвоили ли обычные подозреваемые урок? Я не задерживаю дыхание. Одним из стимулов для смелых призывов к рецессии является то, что такие прогнозы привлекают толпу. Думайте об этом как о бесплатной рекламе. Аналитик резко предупреждает, что конец близок, и средства массовой информации спешат взять интервью у мудреца. Вероятно, новости привлекают новых клиентов. А как насчет качества текущего прогноза/прогноза? Что ж, аналитик быстро переходит к новому прогнозу. Промойте и повторите.

К счастью, есть лучший способ. Рассмотрим, например, комбинированные прогнозы текущей погоды, которые неоднократно публиковались на CapitalSpectator.com в течение нескольких месяцев, предшествовавших вчерашнему отчету о ВВП за третий квартал. Эти обновления, полученные из различных источников, постоянно указывают на низкий риск рецессии – например, поправки от 27 и 13 августа. Медианный прогноз погоды на прошлой неделе (23 октября) подтвердил предыдущие оценки и отразил прогноз +3,0% для вчерашнего отчета.

Если вы думаете, что видели этот фильм раньше в предыдущих кварталах, вы правы. В отчете о ВВП за второй квартал также не было недостатка в ошибочных предупреждениях о рецессии – предупреждениях, которые также оказались обманчивыми.

Неудивительно, что прогнозисты рецессии не реформировались, а вместо этого перенесли прогнозируемую дату начала спада вперед. В конце концов они окажутся правы, но это не способ управлять железной дорогой.

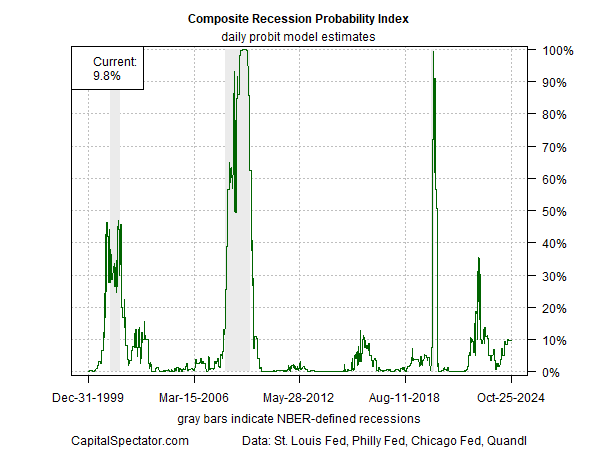

Риск рецессии остается низким, сообщил я в выпуске «Отчета о рисках делового цикла США» от 26 октября. Ключевой индикатор, лежащий в основе этой точки зрения: оценочная 10%-ная вероятность того, что рецессия, определенная NBER, началась или является неизбежной, на основе Композитного индекса вероятности рецессии (CRPI), который объединяет различные наборы данных о бизнес-циклах.

CRPI, наряду с некоторыми другими широкими показателями, ясно говорит об оптимистичных перспективах на ближайшую перспективу. Но старые привычки отмирают в искусстве/науке аналитики рецессии, которая призвана максимизировать внимание, а не сигнализировать. Это всего лишь вопрос времени, когда мрачные предупреждения снова всплывут и поездка на американских горках возобновится. Будьте осторожны, покупатель.

Как развивается риск рецессии? Следите за прогнозом, подписавшись на:

Отчет о рисках делового цикла США

EUROPEAN UNION

EUROPEAN UNION