В середине сентября рынок облигаций, казалось, готовился ко второму году восстановления после серии последовательных потерь в 2021 и 2023 годах. С тех пор рынок потерял высоту. Несмотря на то, что на данный момент сохраняется скромный прирост с начала года, препятствия для ценных бумаг с фиксированной доходностью могут усилиться, поскольку рынок сталкивается с меняющимися прогнозами инфляции.

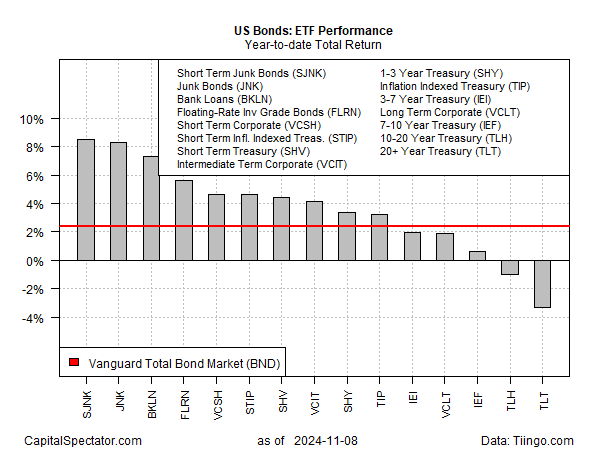

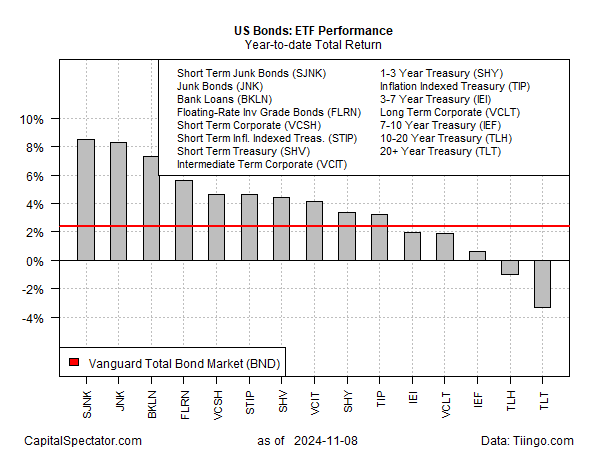

По состоянию на закрытие пятницы (8 ноября) большинство основных секторов рынка облигаций демонстрируют рост на 2024 год, основанный на наборе ETF. Мусорные облигации лидируют с совокупной доходностью более 8%. Однако по состоянию на середину сентября индекс инвестиционного уровня (BND) вырос на скромные 2,4%, что составляет примерно половину годового прироста.

Источник нового дискомфорта на рынке облигаций: риск рефляции. Макро-коктейль, который пошатнул перспективы, представляет собой смесь положительных экономических результатов и опасений, что победа Дональда Трампа на выборах усилит инфляцию. Катализатором этой корректировки отношения является неопределенность вокруг того, как и когда Трамп выполнит свои предвыборные обещания — тарифы, снижение налогов и обещания депортировать миллионы рабочих-иммигрантов. Эта тройка политических изменений почти наверняка усилит ценовое давление. Насколько и как долго зависит от того, насколько глубоко и далеко администрация Трампа будет следовать своей политической платформе.

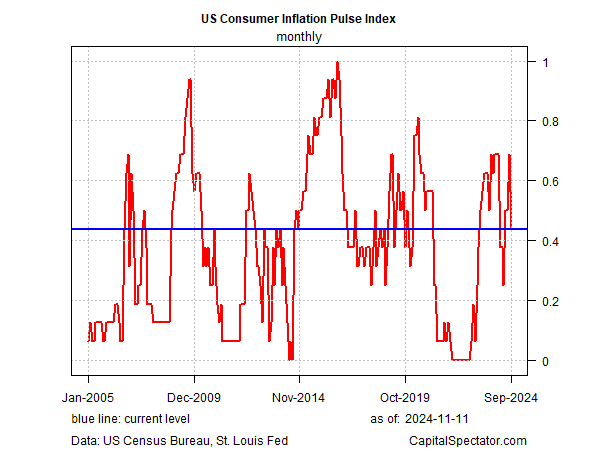

Справедливости ради следует отметить, что, согласно индексу потребительской инфляции в США, опубликованному CapitalSpectator.com, тенденция к снижению инфляции пошла на убыль задолго до выборов. Этот ориентир краткосрочного темпа инфляции (более высокие значения = более сильное инфляционное давление), основанный на анализе 32 компонентов индекса потребительских цен, резко увеличился в период с мая по август, а затем снизился в сентябре.

Решить, что нас ждет, в данный момент особенно сложно, поскольку детали того, что может стать радикальным изменением в экономической политике США, начиная с 2025 года и в последующий период, все еще разрабатываются. В результате рынок облигаций требует более высокой премии за риск. Доходность 10-летних казначейских облигаций выросла на 70 базисных пунктов до 4,31% к закрытию пятницы. Это все еще средний уровень по сравнению с диапазоном этого года, но толпа явно обеспокоена тем, что может произойти в 2025 году, и поэтому не очевидно, что восстановление доходности достигло пика.

Данные по потребительской инфляции за октябрь на этой неделе будут более внимательными для обновления прогноза. Согласно консенсус-прогнозу, годовой тренд общего индекса потребительских цен вырастет до 2,6% с 2,4% в сентябре, в то время как базовый индекс потребительских цен останется стабильным на уровне 3,3%. В обоих случаях цель ФРС по инфляции в 2% остается недостижимой.

Главным событием, конечно, будет то, как поведет себя инфляция после того, как политика администрации Трампа вступит в силу, что подразумевает большую неопределенность до тех пор, пока мы не приблизимся к 2025 году.

Между тем, рынок облигаций будет испытывать трудности с ценообразованием в условиях возобновления неопределенности рефляции.

«Мы не просто ожидаем очень кратковременного превышения инфляции [due to Trump’s policies]«Это может быть более структурным и длительным», — говорит Марк Даудинг, директор по инвестициям RBC BlueBay Asset Management.

EUROPEAN UNION

EUROPEAN UNION