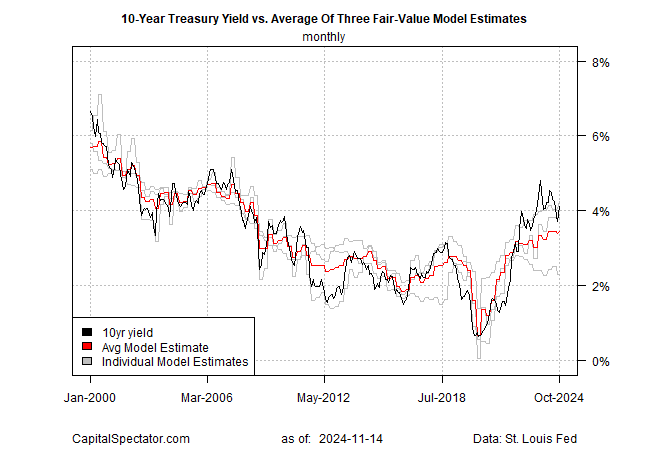

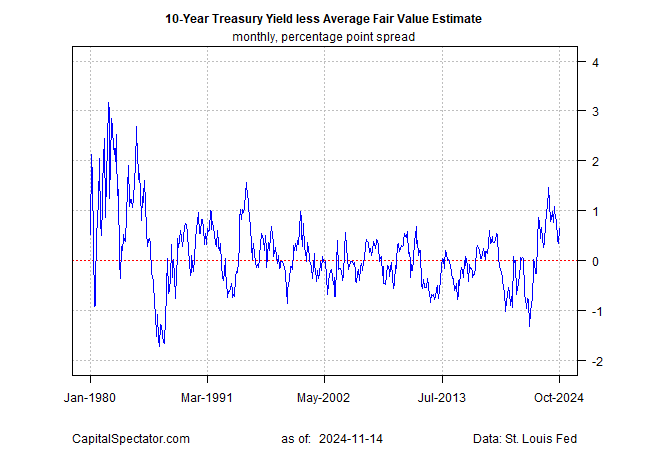

Рыночная премия за доходность 10-летних казначейских облигаций США выросла в октябре по сравнению с оценкой «справедливой стоимости», рассчитанной CapitalSpectator.com. Это повышение означает первый раз с апреля, когда премия увеличилась.

Текущая рыночная премия к средней справедливой стоимости в среднем по трем моделям выросла до 65 базисных пунктов, самого высокого уровня с июля. Неясно, является ли разворот скользящего спреда признаком того, что недавняя нормализация премии закончилась.

В последние годы, после резкого перехода Федеральной резервной системы к агрессивной денежно-кредитной политике, рыночная премия за 10-летние облигации резко выросла и оставалась высокой, хотя и не беспрецедентной. В 2024 году высокая премия начала снижаться и возвращаться к нормальному диапазону, то есть к диапазону, который преобладал большую часть времени в последние десятилетия. Вопрос в том, означают ли октябрьские результаты прорыв в недавнем процессе нормализации ситуации.

Ключевым фактором, который может определить, как будет развиваться рыночная премия в предстоящие месяцы, является изменение в политических расчетах после победы Дональда Трампа на выборах и установления контроля республиканцев над обеими палатами Конгресса. В ходе предвыборной кампании избранный президент изложил планы по повышению импортных пошлин, депортации миллионов иммигрантов и реализации широкого спектра мер по дерегулированию американских компаний – сдвиг в политике, который, как ожидается, усилит инфляционное давление.

Недавний рост доходности по 10-летним облигациям предполагает, что рынок облигаций учитывает более высокий инфляционный риск. В свою очередь, рыночная премия за 10-летнюю доходность может снова вырасти, поскольку толпа отдает предпочтение перспективным политическим факторам риска, а не ретроспективным макроданным, которые определяют оценку справедливой стоимости.

Хотя многие экономисты прогнозируют более высокую инфляцию, вызванную Трампономикой, некоторые аналитики выражают сомнения.

«Мы по-прежнему крайне скептически относимся к тому, что республиканцы предоставят какие-либо крупные бюджетные стимулы», — говорит Пол Эшворт, главный стратег по США в Capital Economics. «Суть в том, что без защищенного от флибустьеров большинства в Сенате Трамп будет вынужден полагаться на запутанный процесс согласования бюджета. Республиканцы будут заняты попытками избежать грядущего финансового обрыва и необходимости продлить первоначальное снижение налогов Трампа до того, как срок его действия истечет в конце 2025 года».

Дарио Перкинс, глава глобального макроэкономического отдела TS Lombard, добавляет: «Мы подозреваем, что рефляционная торговля Трампа в конечном итоге потерпит неудачу, как это произошло после 2016 года».

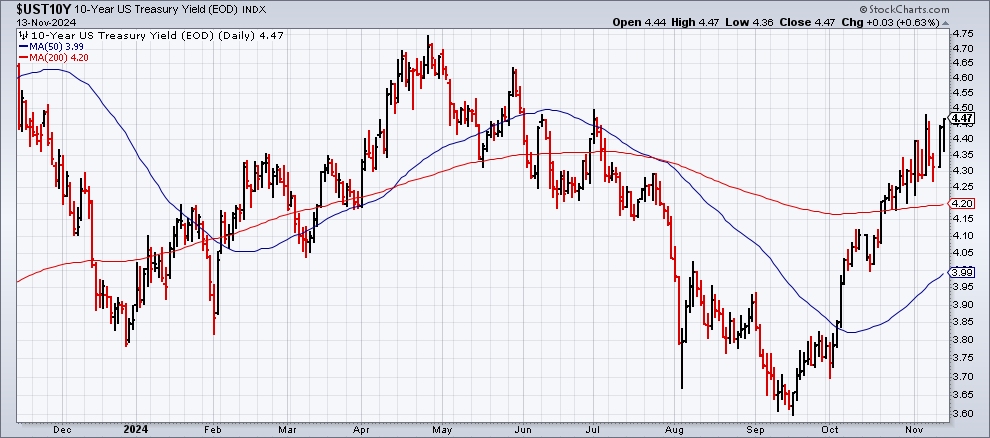

Возможно, но пока рынок не согласится, есть место для дискуссий. На данный момент доходность 10-летних облигаций – возможно, лучший показатель для оценки настроений по поводу так называемой сделки Трампа – продолжает оставаться в цене при повышенном инфляционном риске.

Базовая ставка выросла до 4,47% в среду (13 ноября), что является самым высоким показателем с июля. По мере того как инфляция в торговле Трампа снижается, доходность 10-летних облигаций стабилизируется, если не снизится.

Научитесь использовать R для анализа портфеля

Количественная аналитика инвестиционного портфеля в R:

Введение в R для моделирования риска и доходности портфеля![]()

Джеймс Пицерно

EUROPEAN UNION

EUROPEAN UNION