- По мере приближения возвращения Дональда Трампа в Белый дом существует несколько акций со средней капитализацией со значительным потенциалом роста справедливой стоимости.

- Используя инструмент для анализа акций Investing.com, я определил пять акций, которые могут процветать в эпоху Трампа 2.0.

- Вместе эти пять компаний предлагают уникальную возможность извлечь выгоду из ожидаемой политики стимулирования роста, отмены нормативных мер и сильного потенциала роста справедливой стоимости под влиянием Трампа.

- Ищете более действенные торговые идеи? Подпишитесь здесь и получите скидку 55% в рамках нашей ранней распродажи в Черную пятницу!

По мере приближения ожидаемого возвращения Дональда Трампа в Белый дом несколько акций средней капитализации с заметным потенциалом роста справедливой стоимости, согласно количественным моделям InvestingPro, основанным на искусственном интеллекте, похоже, готовы к росту.

Эти компании имеют уникальные возможности для процветания в рамках ожидаемой политики администрации Трампа, направленной на рост и дерегуляцию, предоставляя инвесторам потенциал роста и надежный потенциал роста справедливой стоимости.

Вот взгляд на пять акций, которые могут процветать в эпоху Трампа 2.0, а также на факторы, которые, как ожидается, будут способствовать развитию каждой из них.

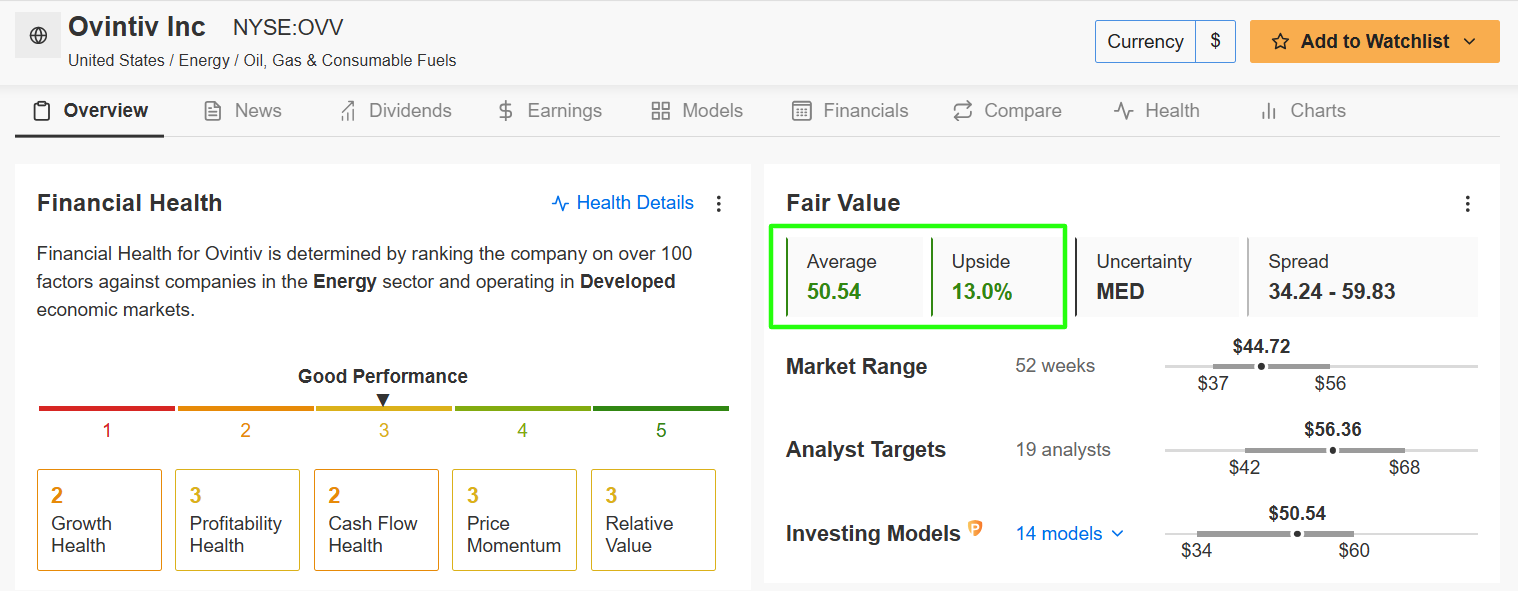

1. Овинтив — Энергия

- Текущая цена: $44,72.

- Оценка справедливой стоимости: $50,54 (потенциал роста +13%).

- Рыночная капитализация: $11,6 млрд.

Почему это принесет пользу: Подход Трампа «бури, бури, бури» облегчит правила в отношении ископаемого топлива, создав идеальную среду для базирующихся в США производителей нефти и газа, таких как Ovintiv (NYSE:), для извлечения выгоды из расширенных возможностей бурения.

Сосредоточив основное внимание на сланцевой добыче и надежной базе активов, Ovintiv может увеличить добычу в благоприятном политическом климате, что, вероятно, приведет к значительному увеличению доходов.

Согласно моделям InvestingPro, основанным на искусственном интеллекте, акции OVV в настоящее время торгуются по выгодной цене. Акции могут вырасти на 13% по сравнению с ценой закрытия в четверг, приближаясь к их «справедливой стоимости» в $50,54 за акцию.

Источник: ИнвестПро

Аналитики Уолл-стрит, опрошенные Investing.com, настроены еще более оптимистично и прогнозируют стоимость акций на уровне $55,13 за акцию, что предполагает потенциал роста на 23,3%.

2. Банковская система Колумбии – финансовые услуги

- Текущая цена: $31,12.

- Оценка справедливой стоимости: $36,48 (потенциал роста +17,2%).

- Рыночная капитализация: $6,5 млрд.

Почему это принесет пользу: Ожидания дерегулирования уже способствуют росту акций банковских компаний. Columbia Bank, региональный банковский лидер, выиграет от снижения регулятивного давления, что позволит увеличить объем кредитования и повысить прибыль.

Благодаря сильной клиентской базе в сфере кредитования доходы Колумбии и инвестиционно-банковские услуги могут вырасти, если ограничения будут смягчены, создавая благоприятную среду для роста.

Согласно модели InvestingPro, акции Columbia Banking System (NASDAQ:) в настоящее время оцениваются значительно ниже их «справедливой стоимости». Ожидаемый рост примерно на 17% от текущей цены может сократить разрыв до $36,48 за акцию.

Источник: ИнвестПро

Более того, все 12 аналитиков, опрошенных Investing.com, оценивают акции Columbia Bank либо как «покупать», либо как «держать», что отражает бычью рекомендацию.

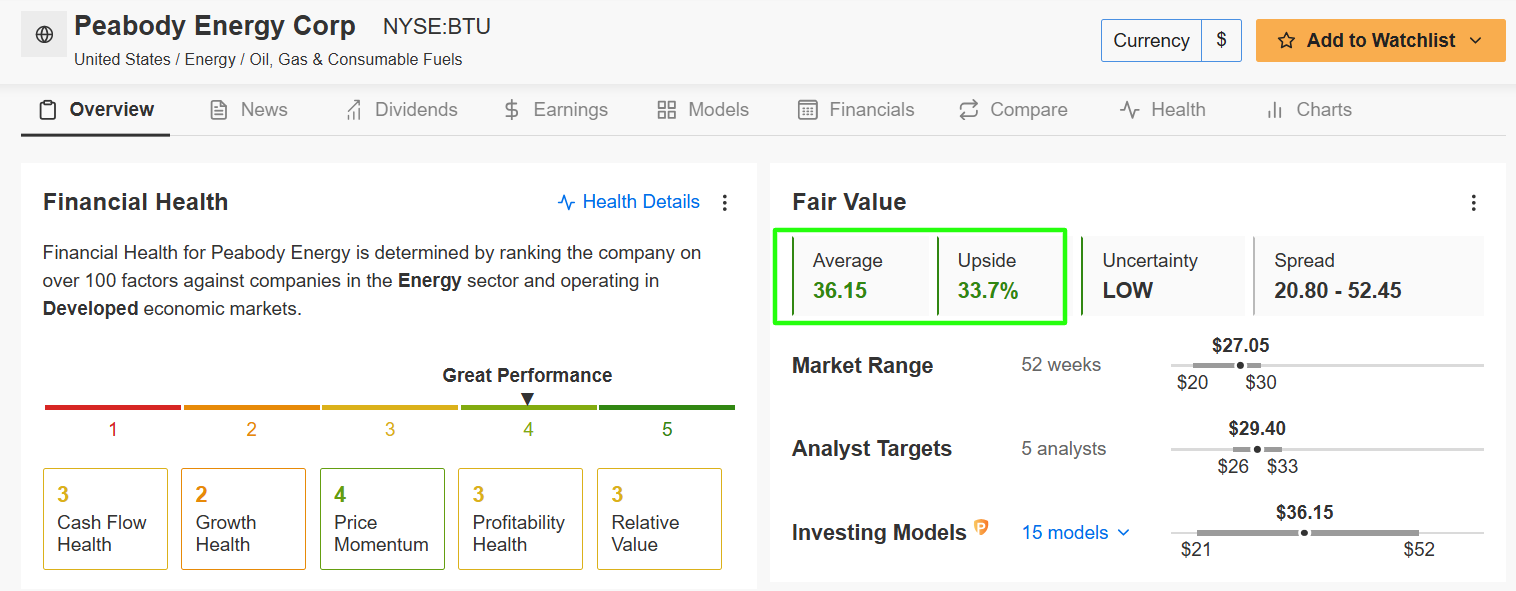

3. Пибоди Энерджи – Уголь

- Текущая цена: $27,05.

- Оценка справедливой стоимости: $36,15 (потенциал роста +33,7%).

- Рыночная капитализация: 3,3 миллиарда долларов.

Почему это принесет пользу: Победа Трампа может привести к смягчению экологической политики, что позволит продлить срок службы угольных электростанций и увеличить производство и экспорт Пибоди.

Будучи одним из крупнейших в мире производителей угля, компания Peabody (NYSE:) имеет возможность извлечь выгоду из нового спроса, особенно если уголь в США получит возобновленную поддержку рынка. Этот благоприятный фон предполагает существенный рост прибыли, если регулирование останется смягченным.

Согласно модели InvestingPro, текущая оценка акций BTU предполагает, что это выгодная сделка. Существует потенциал роста почти на 34% от текущей цены, что соответствует целевой «справедливой стоимости», оцениваемой в $36,15 за акцию.

Источник: ИнвестПро

Кроме того, Уолл-стрит придерживается долгосрочного оптимистичного взгляда на Peabody Energy: все пять аналитиков, опрошенных Investing.com, оценивают акции компании либо как «покупать», либо как «держать».

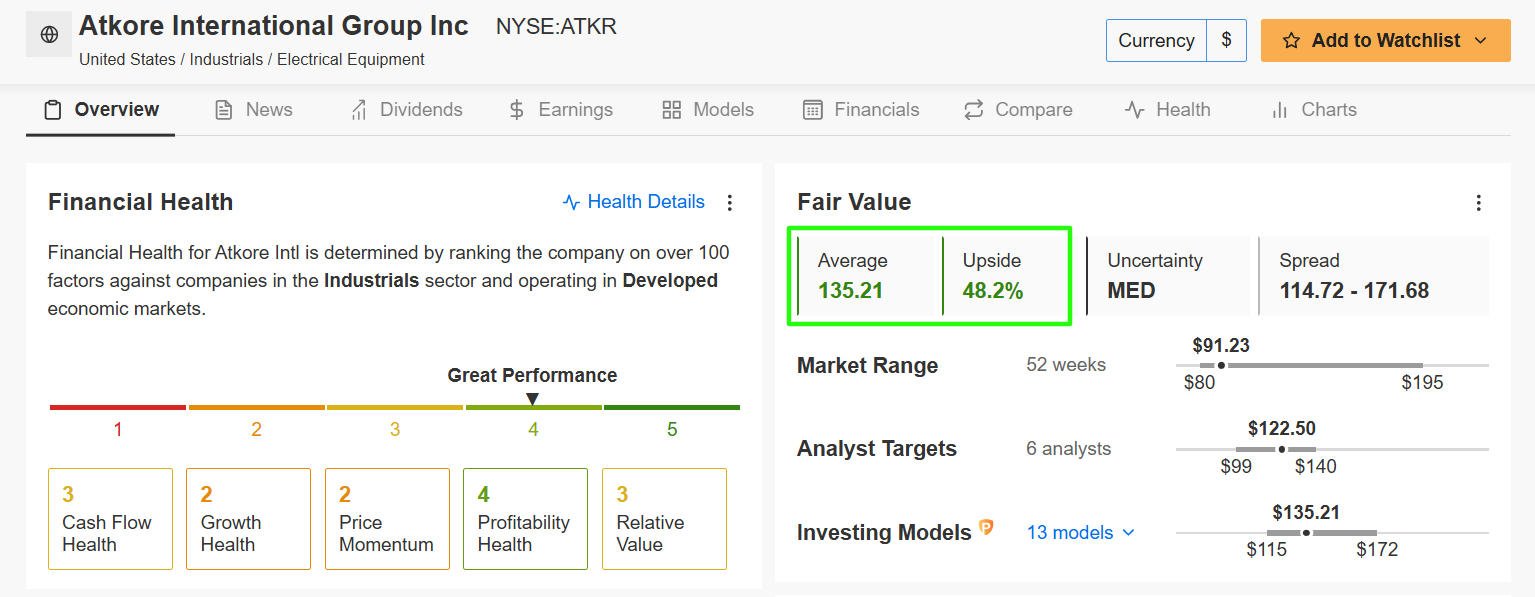

4. Аткоре – Промышленная продукция

- Текущая цена: $91,23.

- Оценка справедливой стоимости: $135,21 (потенциал роста +48,2%).

- Рыночная капитализация: 3,2 миллиарда долларов.

Почему это принесет пользу: Сосредоточив внимание на электропроводках и промышленных материалах, Atkore (NYSE:) выиграет от ожидаемых Трампом расходов на инфраструктуру и поддерживающих тарифов на отечественное производство.

Тарифы могут стимулировать продажи на внутреннем рынке, поскольку продукция Atkore поддерживает крупные инфраструктурные проекты и проекты развития США.

Акции ATKR в настоящее время торгуются по выгодной цене, как показывает модель InvestingPro, что отражает сильные ожидания инвесторов о том, что спрос на строительство может укрепить ее основной бизнес. Существует вероятность увеличения на 48,2% по сравнению с текущей стоимостью, что приблизит ее к «справедливой стоимости», установленной на уровне $135,21 за акцию.

Источник: ИнвестПро

Кроме того, Уолл-стрит сохраняет оптимизм в отношении Atkore, согласно опросу Investing.com, который показал, что аналитики установили целевую цену акций на уровне $122,50, что подразумевает потенциал роста примерно на 35%.

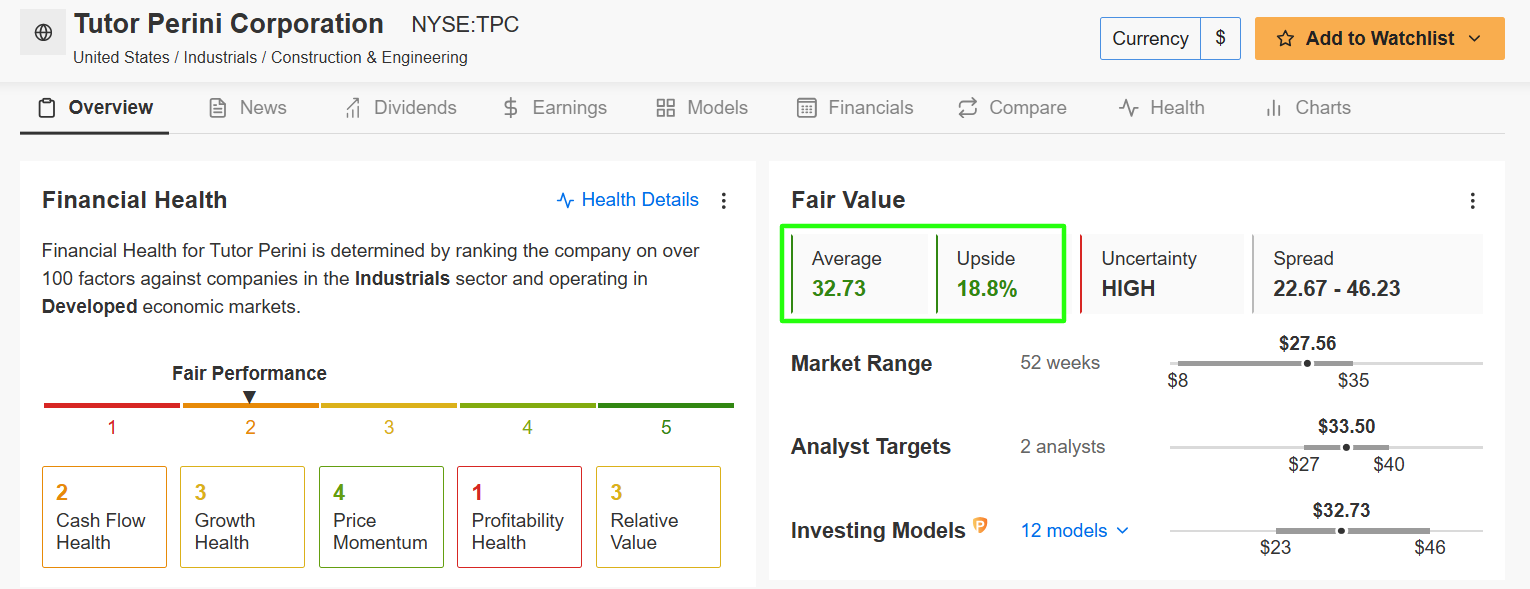

5. Репетитор Перини — Строительство

- Текущая цена: $27,56.

- Оценка справедливой стоимости: $32,73 (потенциал роста +18,8%).

- Рыночная капитализация: 1,5 миллиарда долларов.

Почему это принесет пользу: Тьютор Перини (NYSE:), известный строитель инфраструктуры, может увидеть выгоды от политики Трампа в поддержку строительства, включая налоговые льготы и ослабление ограничений на строительство.

Сосредоточение внимания администрации на решении проблемы дефицита предложения в сфере жилья и инфраструктуры может стимулировать спрос, что приведет к значительному росту доходов, поскольку портфель крупномасштабных проектов Tutor Perini отвечает растущим потребностям рынка.

Модель InvestingPro показывает, что акции TPC в настоящее время крайне недооценены. Существует вероятность повышения на 18,8% по сравнению с текущей ценой, что приблизит ее к оценке «справедливой стоимости» в $32,73 за акцию.

Источник: ИнвестПро

Кроме того, настроения аналитиков, опрошенных Investing.com, в основном позитивные: они прогнозируют, что акции Tutor Perini вырастут до $33,50 за акцию, что предполагает значительный потенциал роста на 21,6%.

Независимо от того, являетесь ли вы начинающим инвестором или опытным трейдером, использование InvestingPro может открыть целый мир инвестиционных возможностей, минимизируя при этом риски в сложной рыночной ситуации.

Подпишитесь сейчас воспользоваться скидкой 55 % во время распродажи в Черную пятницу и мгновенно разблокировать доступ к нескольким лучшим на рынке функциям, в том числе:

- ProPicks AI : Победители акций с проверенной репутацией, выбранные с помощью искусственного интеллекта.

- Лучшие идеи : Посмотрите, какие акции покупают инвесторы-миллиардеры, такие как Уоррен Баффет, Майкл Берри, Билл Акман и Джордж Сорос.

- Справедливая стоимость InvestingPro : Мгновенно узнавайте, недооценены или переоценены акции.

- Расширенный скринер акций : Ищите лучшие акции на основе сотен выбранных фильтров и критериев.

Раскрытие информации: На момент написания у меня была длинная позиция по S&P 500, а также по SPDR® S&P 500 ETF и Invesco QQQ Trust ETF. Я также держу длинные позиции по ETF Technology Select Sector SPDR (NYSE:).

Я регулярно перебалансирую свой портфель из отдельных акций и ETF на основе постоянной оценки рисков как макроэкономической среды, так и финансовых показателей компаний.

Мнения, обсуждаемые в этой статье, являются исключительно мнением автора и не должны восприниматься как инвестиционные советы.

Следите за Джесси Коэном в X/Twitter @JesseCohenInv для более подробного анализа и понимания фондового рынка.

EUROPEAN UNION

EUROPEAN UNION