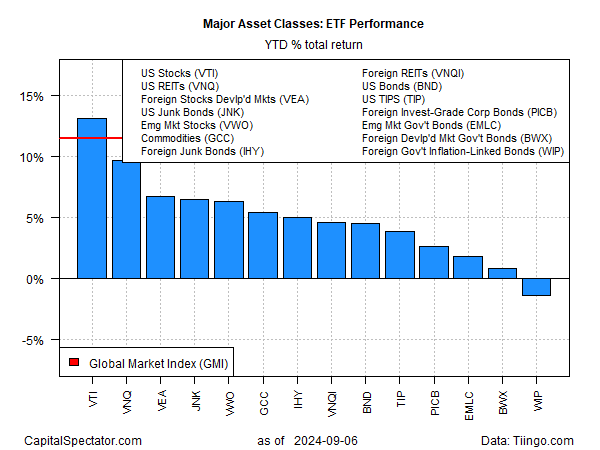

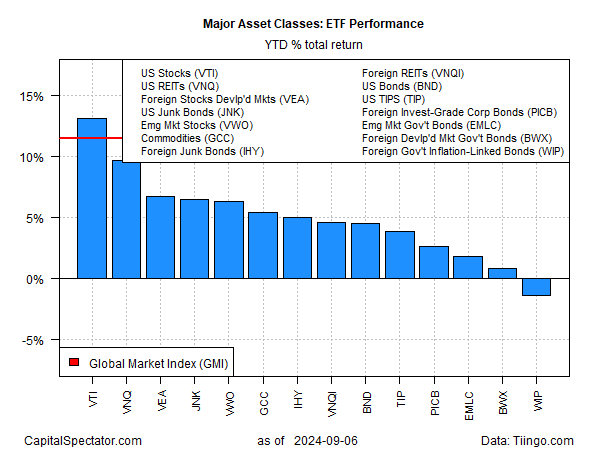

На прошлой неделе американские акции пережили самое глубокое недельное падение более чем за год, но этого падения было недостаточно, чтобы свергнуть акции США как самый эффективный класс активов в мире в 2024 году. На основе набора ETF отслеживаются основные классы активов до пятничного рынка. На момент закрытия торгов (6 сентября) американские акции по-прежнему лидируют с большим отрывом.

Общий фондовый рынок США Vanguard (VTI) вырос на 13,1% в 2024 году. Хотя это значительно ниже 18%-ного роста с начала года, который ETF продемонстрировал в нескольких точках ранее летом, текущий рост по-прежнему оставляет корону производительности на месте. .

Недавний подъем инвестиционных фондов недвижимости в США позволил этому рынку занять второе место в рейтинге лучших показателей в этом году. Акции Vanguard Real Estate (VNQ) закрылись в пятницу с совокупной доходностью 9,7%. За исключением акций США, рост VNQ с начала года уверенно опережает мировую конкуренцию.

Несмотря на продолжающееся лидерство США на рынке акций, аналитики вновь задаются вопросом, смогут ли американские акции удерживать поул-позицию до конца года. The Wall Street Journal отмечает, что сентябрьская репутация рынка акций весьма сурова:

«Вернемся к 1928 году: индекс S&P 500 упал в среднем на 1,2% в сентябре, самом слабом месяце года для акций. Согласно данным Dow Jones Market Data, индекс заканчивался ниже в 56% случаев на протяжении этого периода».

Рынки на этой неделе будут сосредоточены на отчете по потребительской инфляции за август (среда, 11 сентября), который может повлиять на ожидания решения ФРС по процентным ставкам на следующей неделе. Экономисты ожидают, что инфляция индекса потребительских цен снизится до 2,6% с 2,9% ранее в годовом исчислении, исходя из консенсус-прогноза. Базовый индекс потребительских цен, по прогнозам, останется стабильным на уровне 3,2%. Хотя оба показателя остаются выше целевого показателя инфляции ФРС в 2%, прогнозы не ставят под сомнение недавнюю тенденцию снижения инфляции.

Спорным является то, что снижение ставок создаст новый виток роста для акций США. Напротив, оставление ставок без изменений на заседании FOMC 18 сентября удивило бы публику. Но фьючерсы на фонды ФРС дают высокие шансы на сокращение.

Загадка заключается в том, компенсирует ли снижение ставок растущие опасения, что экономика США теряет высоту.

Пятничный отчет о занятости, хотя и показал более уверенные темпы найма, не был достаточно сильным, чтобы опровергнуть опасения о рецессии по всем направлениям. «К сожалению, [the August] Отчет о занятости не полностью разрешает дебаты о рецессии», — говорит Сима Шах, главный глобальный стратег Principal Asset Management.

Как развивается риск рецессии? Следите за прогнозом, подписавшись на:

Отчет о рисках делового цикла США

EUROPEAN UNION

EUROPEAN UNION