Это человеческий недостаток – отдавать предпочтение простым объяснениям экономического цикла. Представление о том, что надежность и своевременность можно объединить в одном индикаторе, сохраняется, но недавняя история опровергла этот подход, напоминает новый комментарий от Axios.

«Индикаторы рецессии не работают так, как раньше», сообщает новостной сайт. «Многие из них были сбиты с толку, но большого спада не произошло. Вероятным виновником являются особенности бизнес-цикла пандемии, вызванные чередой сбоев в спросе и предложении».

Среди индикаторов, которые не смогли обеспечить своевременные сигналы о приближающейся рецессии: кривая доходности, индекс опережающих экономических показателей и временная поддержка занятости, которая, как отмечает Axios, «была важным показателем» в прошлом, но в последнее время споткнулась.

Соблазнительно винить в ложных сигналах последствия пандемии. Честно говоря, многое изменилось в бизнес-цикле с тех пор, как Covid перевернул привычную рутину, и было бы наивно сводить к минимуму этот фактор. Но также справедливо отметить, что ни один индикатор бизнес-цикла никогда не был безупречным. Это всегда было правдой и всегда будет так. Прогнозировать, как говорится, сложно, особенно будущее.

К счастью, существуют методы, позволяющие минимизировать шум, максимизировать сигнал и повысить своевременность и надежность анализа рецессии. Все начинается с базовой предпосылки, которая десятилетиями документировалась в эмпирической аналитике: объединение аналитики моделирования улучшает результаты.

Постоянные читатели CapitalSpectator.com знают, что ваш редактор — большой поклонник ансамблевых методологий оценки риска рецессии в реальном времени. Как я писал в 2016 году, «нам следует с осторожностью полагаться только на рыночные сигналы для оценки риска рецессии».

Восемь лет спустя применяется тот же принцип, и на то есть веская причина: он работает. Или, если быть точнее, выходит из строя реже, чем обычные подозреваемые. Конечно, невозможно разработать действительно безупречную методологию. Действительно, в аналитике рецессии необходимо признать важный компромисс: своевременность и надежность. Эти двое находятся в конфликте друг с другом. Хотя не существует единого идеального ответа на калибровку этой взаимосвязи в моделировании, игнорирование этого неоспоримого факта, полагаясь на один, даже несколько индикаторов, приводит к проблемам.

Фактически, можно утверждать, что построение многофакторной модели рецессии сейчас более актуально и практично, чем когда-либо. Тем более, что этот основной принцип уже давно лежит в основе методологии еженедельных обновлений «Отчета о рисках делового цикла США» (издается уже 10 лет), дочернего издания CapitalSpectator.com. На высоком уровне основное внимание уделяется тщательному подбору диверсифицированного набора показателей для оценки текущего состояния экономики. Используя эту основу, краткосрочный прогноз обновляется еженедельно. Ключевой принцип: оценки отражают широкий спектр показателей и моделей. Причина: никогда не ясно, какой индикатор или модель потерпит неудачу в реальном времени – и да, всегда что-то дает сбой. Это авиационный эквивалент осознания того, что если вы летите через Тихий океан, не рекомендуется полагаться на один двигатель.

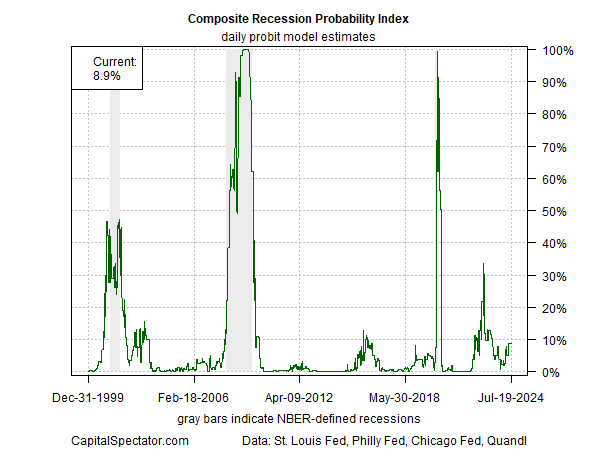

Исходя из этого, текущее состояние экономики по-прежнему благоприятствует росту, согласно основному индикатору, который объединяет различные сигналы для Отчета о рисках делового цикла США. В текущем выпуске информационного бюллетеня вероятность того, что рецессия, определенная NBER, началась или неизбежна, составляет примерно 9%.

Использование многофакторного набора собственных индикаторов делового цикла для прогнозирования краткосрочных перспектив позволяет предположить, что экономическая активность стабилизируется в августе, хотя и медленными темпами. (Примечание: переломными точками, которые отделяют рост от спада для индексов на графике ниже, являются 50% (ETI) и 0% (EMI).

Зачем ограничивать прогнозные оценки месяцем или двумя? Потому что смотреть гораздо дальше — значит гадать. Было бы глубоко ошибочно и наивно предполагать, что можно смоделировать, как сложность экономики США повлияет на многое за пределами самого ближайшего будущего. Действительно, единственное, что более ошибочно, чем полагаться на один индикатор в анализе рецессии, — это прогнозирование на шесть месяцев, год или дольше.

Как развивается риск рецессии? Следите за прогнозом, подписавшись на:

Отчет о рисках делового цикла США

EUROPEAN UNION

EUROPEAN UNION