Экономист есть статья, в которой обсуждается вопрос перспективного руководства денежно-кредитной политикой. Вот отрывок:

Чтобы оправдать ожидания, чиновники должны в конечном итоге осуществить те изменения, которые они указывают. Затруднительное положение состоит в том, чтобы решить, что делать, когда условия изменятся, как это произошло после поворота Пауэлла, когда инфляционное давление оказалось сильнее, чем ожидалось, что сделало снижение ставок менее целесообразным. Оставаться на этом курсе может быть уже нецелесообразно; его изменение рискует нанести ущерб способности центральных банков давить на инвесторов в будущем. . . .

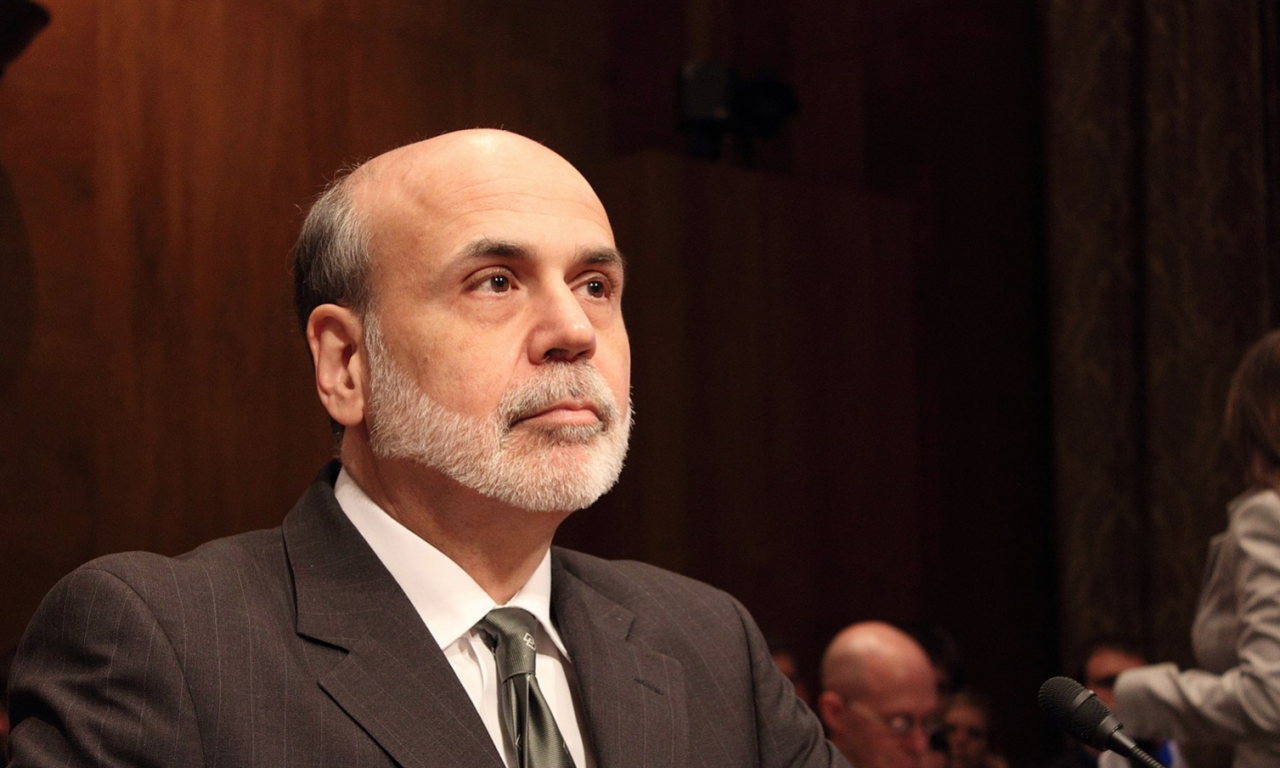

Бен Бернанке, бывший председатель ФРС, однажды предупредил, что такие соображения могут быстро переродиться в «зеркальный зал». Если политики имитируют рыночные ожидания, которые в результате изменяются, возможны бесконечные искажения. Вполне естественно, что недавняя работа г-на Бернанке, рассматривающая подход Банка Англии к прогнозированию, предлагает выход из сложившейся ситуации, предполагает Майкл Вудфорд из Колумбийского университета. Одна из важнейших рекомендаций заключалась в том, что банку следует начать публиковать прогнозируемую процентную ставку для ряда различных экономических сценариев, а не только свой основной прогноз. Это поможет инвесторам понять, как политики будут реагировать на различные условия, что позволит им изменить курс в ответ на новые данные, не теряя при этом лица.

На мой взгляд, привязка прогнозов процентных ставок к макроэкономическим условиям является улучшением по сравнению с безусловным прогнозированием. К сожалению, трудно предсказать, как изменение макроэкономических условий может повлиять на будущие изменения естественной процентной ставки.

Альтернативой могло бы стать предложение более конкретных указаний относительно политических целей ФРС. Например, можно представить себе номинальный целевой показатель ВВП, который предполагает ежегодный рост на уровне 4%, с компенсационной политикой, корректирующей любые краткосрочные отклонения от этой линии тренда. Такой политический режим называется «таргетированием уровня ВВП», поскольку он нацелен на уровень ВВП, а не на темпы роста.

Еще более точные рекомендации можно было бы дать, указав Точная природа политики макияжа . Например, ФРС могла бы указать, что компенсация будет происходить со скоростью 1% в год, пока она не вернется на линию тренда. Таким образом, если ошибка приведет к тому, что ВВП на 1% превысит целевой уровень, ФРС будет стремиться к росту на 3% в течение следующих 12 месяцев. Если из-за ошибки ВВП на 2% превысит целевой показатель, ФРС будет стремиться к росту ВВП на 3% в течение следующих двух лет. Если ВВП упадет на 1,5% ниже целевого показателя, ФРС будет стремиться к росту ВВП на 5% в течение следующих 18 месяцев.

Одним из преимуществ такого политического режима является то, что он облегчит интерпретацию информации на фьючерсных рынках процентных ставок. Сегодня политики не знают, отражает ли аномальное движение фьючерсов на федеральные фонды ожидания того, какая будущая процентная ставка потребуется для достижения 4% роста ВВП, или отсутствие уверенности в том, что ФРС действительно пытается достичь 4% роста ВВП. рост. Если говорить более конкретно, если фьючерсы на федеральные фонды покажут падение ставок до 3,5% в течение следующего года, происходит ли это потому, что рынки ожидают ослабления экономики, или потому, что рынки ожидают политики легких денег, которая приведет к усилению экономики?

Я выступал за «ограждающий» подход, при котором ФРС будет занимать неограниченные короткие позиции по фьючерсным контрактам с ростом ВВП на 5% и неограниченные длинные позиции по фьючерсным контрактам с ростом ВВП на 3%. Но даже если этот политический режим, ориентированный на рынок, является политически неосуществимым, более четкое заявление о желаемом пути ФРС для роста NGDP приведет к созданию среды, в которой существующие финансовые рынки могут стать богатым источником информации для политиков, борющихся с вопросом о том, где установить их целевую процентную ставку.

Я считаю, что установление четкого целевого уровня ВВП приведет к гораздо меньшей волатильности роста ВВП с течением времени. Действительно, режим таргетирования уровня ВВП с четко определенным правилом компенсации, вероятно, позволил бы нам избежать серьезной рецессии в 2008-2009 годах и серьезного превышения инфляции в 2021-2022 годах.

EUROPEAN UNION

EUROPEAN UNION