До последних нескольких лет моделирование рынка золота было относительно простым. Но в недавней истории многое изменилось, как и совокупность факторов, которые находятся на переднем крае ценового тренда на золото.

В прошлые десятилетия простая двухфакторная модель была относительно надежной для оценки «справедливой стоимости» золота. Первый фактор: доллар США. Между долларом и драгоценным металлом, широко рассматриваемым как альтернатива бумажным валютам (в частности, доллару США), сохранялась значительная степень отрицательной корреляции.

Второй фактор: реальные процентные ставки. Когда доходность с поправкой на инфляцию низкая или отрицательная, относительная привлекательность золота, которое всегда является активом с доходностью 0%, сильнее, потому что альтернативная стоимость его владения ниже. Верно и обратное: высокая реальная доходность представляет собой конкурентную угрозу для владения золотом с нулевой доходностью.

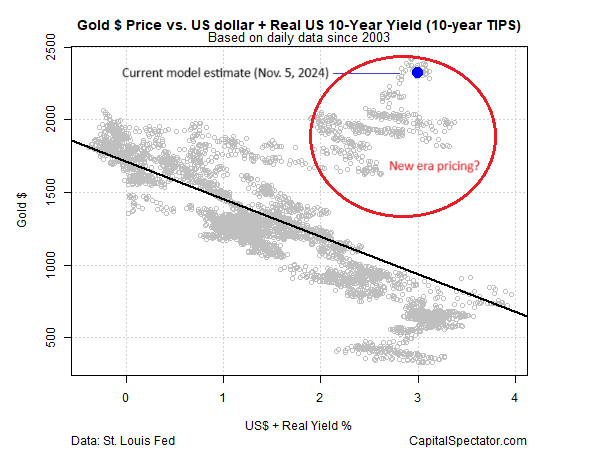

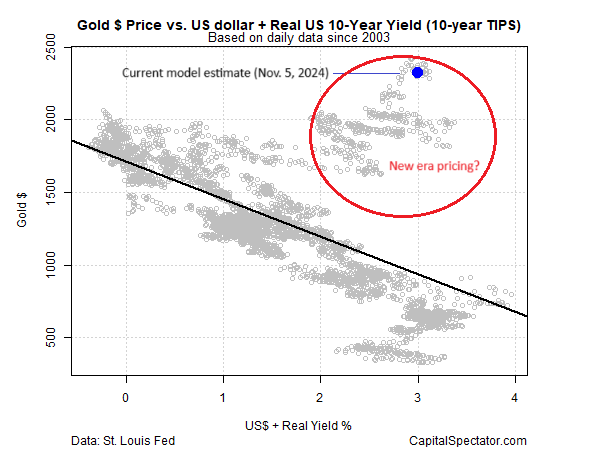

В течение нескольких десятилетий эти отношения были относительно крепкими. Но недавняя история перевернула эти отношения — изменение, которое ослепило CapitalSpectator.com в недавних наблюдениях по моделированию «справедливой стоимости», таких как здесь.

Учтите, например, что резкий рост реальной доходности (на основе индексированных по инфляции казначейских облигаций) после пандемии практически не повлиял на цену золота, которая в последнее время выросла до рекордных максимумов. Индекс доллара США также вырос после пандемии, хотя в последнее время он стал торговаться в среднем диапазоне по сравнению с недавней историей.

Несмотря на эти факторы, золото выросло примерно с $1500 за унцию в конце 2020 года до $2746 (по состоянию на 4 ноября 2024 года). Короче говоря, золотая модель, которая работала относительно хорошо, потерпела крах, как показывает график ниже.

Что сегодня движет золотом? Никто не может сказать наверняка, но два фактора заслуживают того, чтобы оказаться в коротком списке вероятных кандидатов: покупки металла центральными банками и стратегии хеджирования, призванные компенсировать ответный удар в опасном мире. Оба фактора, конечно, являются привычными исходными данными для моделирования истории золота. Но оба находились, так сказать, в ремиссии до нескольких лет.

Центральные банки увеличили покупки золота, сообщает торговая группа World Gold Council. Например, эти банки купили более 1000 золота в 2022 и 2023 годах – беспрецедентный уровень покупок.

Заголовки новостей за последние пару лет также породили опасения по поводу увеличения геополитических и геоэкономических рисков, что, в свою очередь, усилило спрос на золото, которое воспринимается как безопасная гавань. Сторонникам драгоценного металла легко перечислять тревожные события, начиная от войн на Ближнем Востоке и в Украине и заканчивая напряженностью между США и Китаем и ухудшением финансовых перспектив федерального правительства Америки, причем последнее практически не получает внимания со стороны кандидатов в президенты. .

Следствием всего этого является то, что моделирование золота требует пересмотра, в котором особое внимание будет уделяться покупкам (или продажам) центральных банков и одному или нескольким показателям восприятия глобального риска. Реальная доходность и доллар США по-прежнему актуальны, но не в данный момент, по крайней мере, так кажется.

Более важный урок заключается в том, что факторы риска, которые «объясняют» рыночное ценообразование, постоянно меняются. По крайней мере, недавние события на рынке золота подчеркивают тот факт, что так называемая зависть к физикам на Уолл-стрит и в инвестиционном мире в целом вполне обоснована… и так будет всегда.

Научитесь использовать R для анализа портфеля

Количественная аналитика инвестиционного портфеля в R:

Введение в R для моделирования риска и доходности портфеля![]()

Джеймс Пичерно

EUROPEAN UNION

EUROPEAN UNION