Многие инвесторы CEF беспокоятся о сокращении дивидендов. И, конечно же, о них стоит помнить. Но CEF нет то же, что акции. Когда мы инвестируем в высококачественные CEF, есть еще несколько вещей, о которых нам нужно помнить, когда мы узнаем о сокращении:

- Высококачественные CEF иногда сокращают выплаты на небольшую сумму, чтобы они могли перераспределить капитал в сделки с перепроданностью. У меня будет больше, чтобы сказать об этом через мгновение, но в результате мы можем получить больше прибыли от этого шага, чем мы потеряем в дивидендах.

- Как уже упоминалось, эти сокращения обычно маленький, уменьшая выход лишь на небольшую величину (опять же, мы продемонстрируем это ниже).

Прежде чем мы пойдем дальше, мы действительно должны остановиться на мгновение и поговорить о важности диверсификации. В портфеле из нескольких CEF вы можете быть уверены, что ваш доход не сильно изменится, если вы выберете фонды, которые являются прибыльными, имеют большие скидки на стоимость чистых активов (NAV или инвестиции в их портфели) и надежные фундаментальные показатели, которые сделают их выгодно в долгосрочной перспективе.

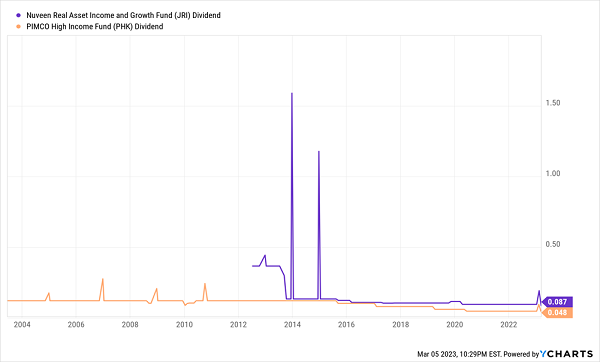

Возьмем, к примеру, два очень разных фонда: Nuveen Real Asset Income And Growth Closed Fund (NYSE:), холдинг, который в основном владеет акциями инвестиционных фондов недвижимости (REIT), коммунальных услуг и трубопроводов, а также облигациями, выпущенными этими фирмами; и фонд высокого дохода PIMCO (NYSE:), ориентированный на корпоративные облигации. Оба фонда в прошлом урезали дивиденды:

JRI сократила выплаты больше, чем PHK…

JRI-PHK-Распределения

JRI-PHK-Распределения

То, что мы видим здесь, — это история очень небольших сокращений выплат с течением времени, включая сокращение на пенни за акцию, совсем недавно введенное JRI в начале этого года. Сокращения PHK больше, но, по-видимому, не учитываются, поскольку дивиденды остаются стабильными с начала 2020 года.

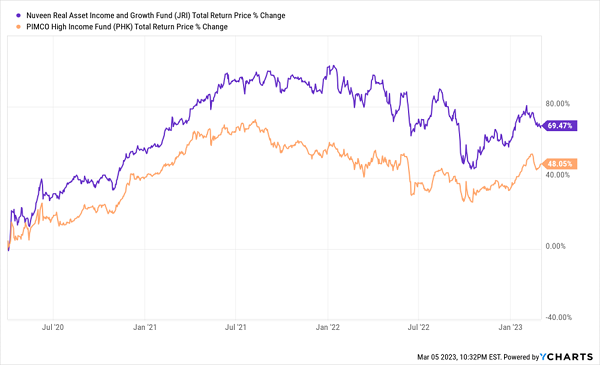

Теперь посмотри на это.

… Но JRI все еще взлетел (и раздавил нашего «более безопасного» плательщика)

JRI-превосходит

JRI-превосходит

Хотя дивиденды PHK были стабильными в течение трех лет, они принесли инвесторам меньше денег. Чтобы быть уверенным, недавнее сокращение JRI на пенни за акцию значительно снижает распределение, в результате чего текущая доходность составляет 8,7% с 9,6%. Но это все еще поток с очень высоким доходом.

И если вас не устраивает сокращение дивидендов JRI с начала 2020 года, вы все равно можете продать, а затем перенаправить прибыль в другой CEF с более высокой доходностью. (Хорошо бы начать с подборки лучших покупок, которую мы публикуем в конце каждого номера журнала. Инсайдер CEF .)

Более того, сокращение JRI на пенни за акцию обеспечивает дальнейшую прибыль, поскольку позволяет фонду перераспределять свой капитал в REIT, которые сейчас особенно перепроданы. Такой взгляд на ценность — вот почему JRI по-прежнему остается сильным исполнителем. Его привлекательности добавляет тот факт, что, несмотря на это, он торгуется с огромным дисконтом 13,3% к NAV, в то время как менее успешный PHK имеет 11% премиум!

Чтобы немного углубиться в сокращение дивидендов CEF, давайте вернемся к сокращению выплат JRI в октябре 2017 года, когда дивиденды были сокращены на полпенса на акцию. Это сокращение было одной из причин, по которой я рекомендовал JRI Инсайдер CEF члены. Говоря о Nuveen, я написал в выпуске за октябрь 2017 года, что: «Фирма сократит дивиденды, если сочтет, что это хорошо для фонда в целом — и в случае с JRI это было так». Это было верно в октябре 2017 года и остается верным в 2023 году.

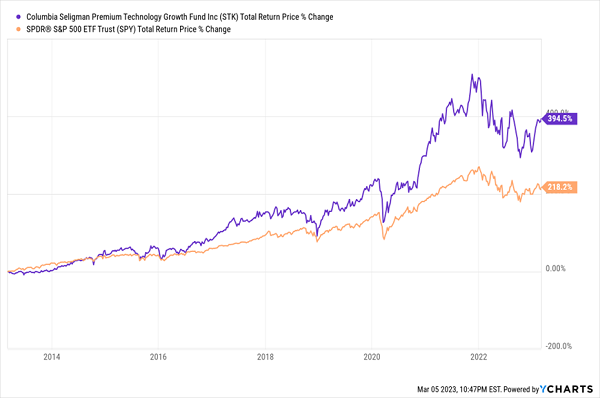

Это также верно для многих закрытых фондов. Из 10 самых эффективных CEF всех времен все 10 сократили дивиденды в какой-то момент своей истории, а семь сократили дивиденды за последнее десятилетие.

Однако эти средства имеют также превзошли свои эталонные индексные фонды за тот же период, при этом доходность примерно в пять раз выше, чем у S&P 500, благодаря их средней доходности 8,6%. Короче говоря, эти фонды приносят вам поток с высоким доходом, который остается высоким, даже после небольших сокращений здесь и там, а также с опережением рынка.

Узнайте, как только один из этих суперзвезд CEF, закрытый фонд Columbia Seligman Premium Technology Growth (NYSE :), опережает S&P 500 на десятилетие.

STK опережает индекс

STK-превосходит

STK-превосходит

Это просто показывает, что с CEF, когда вы сосредотачиваетесь на долгосрочной общей доходности, а не на грошовых дивидендах, и когда вы диверсифицируете в коллекцию высококачественных фондов с высокими доходными потоками и рыночным потенциалом , вы можете создать истинное богатство.

Раскрытие информации : Бретт Оуэнс и Майкл Фостер — противоположные доходные инвесторы, которые ищут недооцененные акции/фонды на рынках США. Нажмите здесь, чтобы узнать, как получить прибыль от их стратегий в последнем отчете «7 акций роста с большими дивидендами для надежного выхода на пенсию».

EUROPEAN UNION

EUROPEAN UNION