Фиксированный доход как класс активов выглядит оптимистично, поскольку председатель ФРС Пауэлл готовится выступить с широко ожидаемой речью в эту пятницу (23 августа). Ожидается, что глава центрального банка предоставит информацию о перспективах денежно-кредитной политики на оставшуюся часть года — информацию, которая, по прогнозам, будет способствовать повышению цен на облигации и снижению доходности.

Перед встречей в Джексон-Хоул толпа ожидает, что Федеральная резервная система начнет снижать процентные ставки в следующем месяце. Ключевые факторы, которые поддерживают настроения рынка: прогнозы замедления экономического роста в США и продолжающаяся дефляция. Между тем, технические профили нескольких ключевых сегментов рынков с фиксированным доходом предполагают, что ралли продолжится, судя по прокси-ETF, до закрытия вторника (20 августа).

Хотя начало года у облигаций было неоднозначным, как я писал в феврале, к началу июня шансы выглядели смещенными в пользу восстановления.

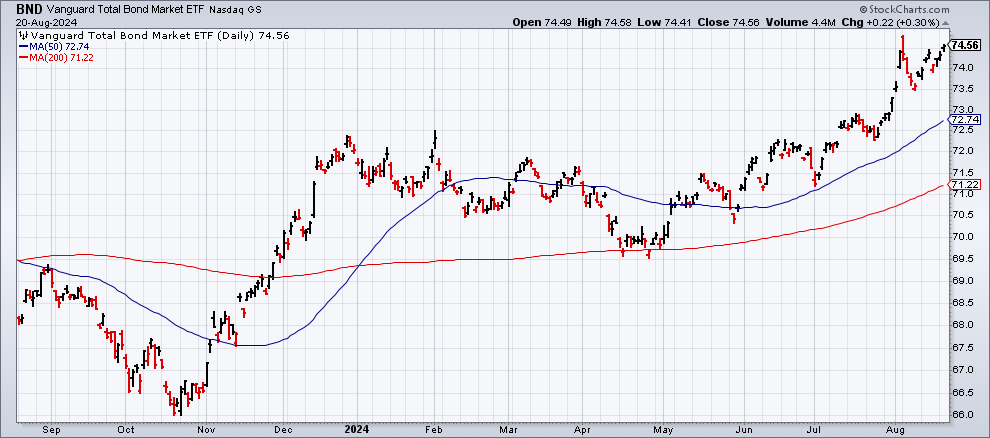

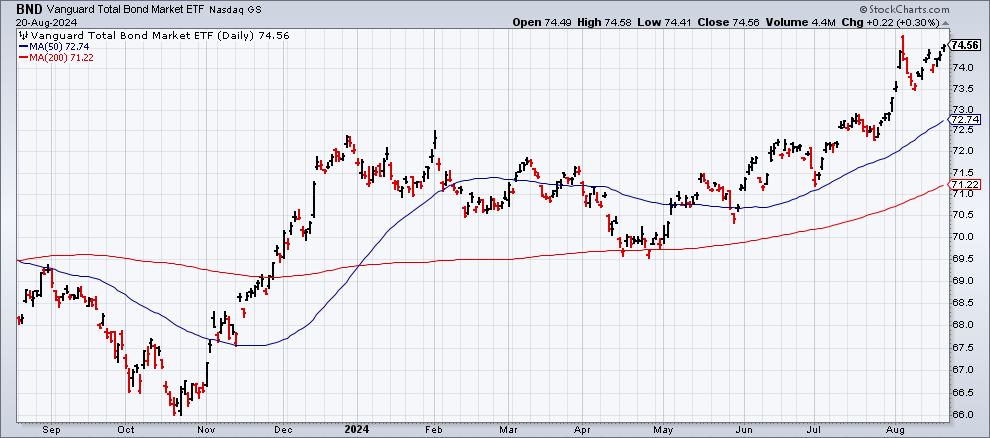

Перенесемся в текущие условия: ралли в самом разгаре. Подводя краткий итог, давайте начнем с широкого спектра облигаций инвестиционного уровня через Vanguard Total Bond Market (BND). Фонд находится в устойчивом восходящем тренде с мая, и сохранение 50-дневной скользящей средней, которая держится значительно выше 200-дневной аналогии, позволяет предположить, что тенденция остается решительно положительной.

Сосредоточение внимания на среднесрочных казначейских облигациях США (IEF) рисует аналогичный профиль.

То же самое относится и к корпорациям инвестиционного уровня: на вчерашних торгах прокси-фонд (LQD) поднялся до самого высокого уровня за более чем два года.

Долгосрочный восходящий тренд облигаций ниже инвестиционного уровня (JNK) также усиливается, продлевая текущий этап многолетнего периода, который начался в конце 2023 года.

Что может подорвать динамику рынка облигаций? Два очевидных фактора в коротком списке: рефляционное возрождение и/или более сильный, чем ожидалось, экономический рост. На данный момент, судя по опубликованным на сегодняшний день данным, оба сценария отражают относительно низкую вероятность. Например, в настоящее время ожидается, что рост экономики США в третьем квартале будет несколько более медленным по сравнению со вторым кварталом, исходя из медианного текущего прогноза (по состоянию на 13 августа) для оценок, собранных CapitalSpectator.com. Между тем, потребительская инфляция в июле по-прежнему отражает дефляционную тенденцию.

Таким образом, пятничная речь председателя ФРС Пауэлла на симпозиуме центрального банка в Джексон-Хоуле может оказаться возможным джокером в колоде. Многие (большинство?) аналитиков ожидают относительно мирных комментариев, основанных на макроэкономических условиях.

«Я не думаю, что ФРС должна бояться инфляции», — говорит Том Порселли, главный экономист США в PGIM по фиксированным доходам. «На данный момент правильно, что ФРС теперь больше сосредоточена на труде, а не на инфляции. Их политика рассчитана на инфляцию, которая намного выше этой».

EUROPEAN UNION

EUROPEAN UNION