Сегодня мы собираемся перейти к потоку дивидендов, который соответствует среднему потоку доходов домохозяйства в Америке — 70 784 доллара в год — и мы не собираемся делать это на скорую руку. много меньшие заначки, чем большинство людей думают.

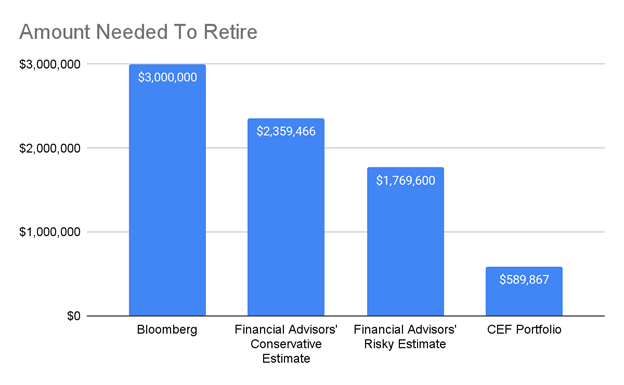

Это важно сейчас, потому что финансовые СМИ продолжают давать нелепые ответы на вопрос, сколько нужно большинству людей для выхода на пенсию. Например, в недавней статье Bloomberg говорилось, что нам понадобится 3 миллиона долларов сохранены, чтобы часы с комфортом!

К счастью для нас, это число способ выключенный. Рассмотрим этот график:

Сумма, необходимая для выхода на пенсию

Источник: Инсайдер CEF

Здесь вы видите четыре различных сценария получения этих 70 784 долларов годового дохода в виде дивидендов, включая два исследования Тринити-университета, показывающие рискованные и консервативные оценки, основанные на коэффициентах снятия средств в размере 3% и 4%. И все, кроме одного, довольно нереалистичны для большинства людей. Это будет портфель закрытых фондов (CEF), который вы видите справа вверху. Он состоит из «мгновенного» портфеля с тремя CEF, о котором мы немного поговорим.

Однако сначала немного подробнее об этих (тоже) часто упускаемых из виду высокодоходных активах.

С CEF вы можете повысить общую доходность (благодаря доходности этих фондов 8%, 10% и да, даже 12%+). Кроме того, CEF владеют всем, от акций «голубых фишек» до облигаций и инвестиционных фондов недвижимости (REIT), поэтому вы можете диверсифицировать активы по классам, тем самым снижая свой риск.

Это как мы можем обеспечить поток доходов среднего класса всего за 600 тысяч долларов, а также настроиться на быстрый прирост капитала!

Как работают CEF

CEF покупаются и продаются на открытом рынке, как и акции. Большинство из них выпускаются фирмами с миллиардами долларов под управлением: здесь я говорю об известных инвестиционных домах, таких как PIMCO, BlackRock (NYSE:) и Goldman Sachs (NYSE:).

Еще одна вещь, которую следует иметь в виду в отношении CEF, заключается в том, что они часто торгуются на уровнях, которые отличаются (и регулярно ниже), чем стоимость их чистых активов на акцию (NAV или стоимость их базовых портфелей).

Покупая со скидкой — или, по крайней мере, на уровнях, которые ниже последних тенденций, — мы можем дать себе дополнительную возможность для роста.

Теперь давайте перейдем к тому портфелю с тремя CEF, о котором я упоминал секунду назад. Эти фонды, как уже упоминалось, сегодня приносят 12%, торгуются по разумным ценам и дают нам сильную диверсификацию по классам активов. Как только вы их купите, вы окажетесь на пути к высокодоходному портфелю, который позволит вам выйти на пенсию с далеко меньше миллиона баксов.

Выход на пенсию CEF Выбор № 1: 13,8% выплат, обеспеченных активами, приносящими доход

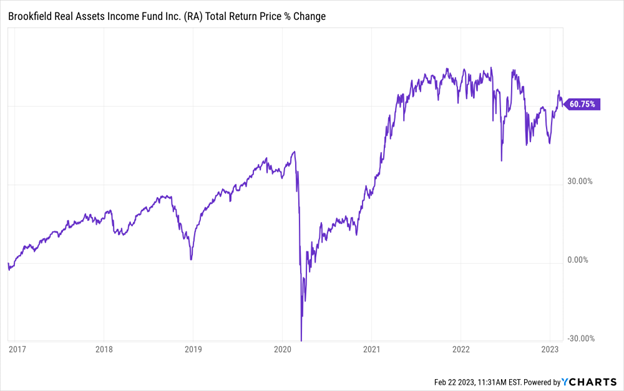

Мы начнем с дохода от реальных активов Brookfield (NYSE:), который существует чуть более шести лет, что делает его новейшим фондом в нашем «мгновенном» пенсионном портфеле. С тех пор из-за COVID, инфляции и геополитического стресса выплаты оставались стабильными, а общий доход составил 61%.

Высокие выплаты и прибыль RA пережили несколько трудных лет

Изменение общей цены возврата RA, %

Портфель RA из более чем 500 активов обеспечивает широкую диверсификацию. В то же время его корпоративные облигации, недвижимость и коммунальные услуги…T-Mobile США (TMUS) и владелец развлекательного заведения Свойства VICI (NYSE:) являются крупнейшими вложениями — обеспечивали большой поток доходов фонда в течение многих лет.

И я имею в виду большой: урожайность RA 13,8% сегодня и ежемесячно выплачивает дивиденды. И будущий рост рыночной цены фонда, вероятно, приведет к снижению этой доходности в будущем. Это означает, что инвесторы, которые покупают сейчас, обеспечивают высокий доход. и позиционируя себя для получения прибыли, поскольку опоздавшие присоединяются к вечеринке.

Выход на пенсию Выбор CEF № 2: доходность 11,8% от специалиста по рынку облигаций

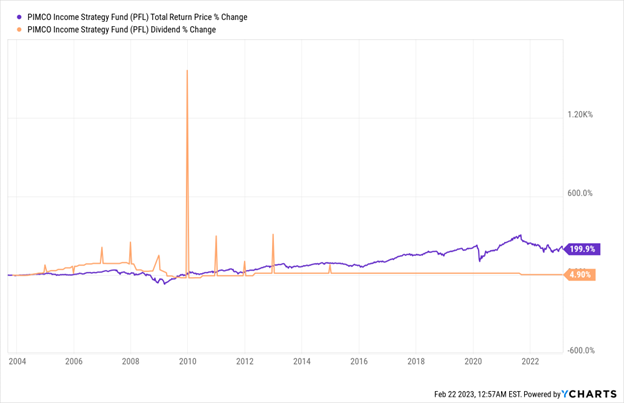

Закрытый фонд Pimco Income Strategy (NYSE:) имеет доходность 11,8% и владеет 385 облигациями, выпущенными различными корпорациями, а также рядом других приносящих доход активов, благодаря которым PFL достиг трехзначного прироста. Более того, его огромные дивиденды за это время выросли, в то время как руководство также выплачивало регулярные специальные дивиденды!

Большая прибыль для инвесторов

Изменение общей цены возврата PMCO, %

Это показывает, как стратегия смешивания разных облигаций с разной дюрацией, эмитентами, доходностью и т. д. может обеспечить поток ваших доходов и помочь оградить вас от больших потерь во время крахов. PFL пережила лопнувший пузырь доткомов, Великую рецессию, фиаско с потолком долга в 2011 году, пандемию и прошлогодний всплеск инфляции. Другими словами, это отличный фонд на долгосрочную перспективу.

Одна вещь, которую следует иметь в виду в отношении фондов PIMCO, заключается в том, что они почти всегда торгуются с премиями из-за сильной репутации фирмы в мире CEF. Но PFL торгуется с более низкой премией, чем обычно: 2,3%, когда я пишу это, по сравнению со средним показателем 7,4% за последние пять лет. Это еще одна веская причина, чтобы выбрать его сейчас.

Выход на пенсию Выбор CEF № 3: доходность 10,4% от мастера стоимостного инвестирования

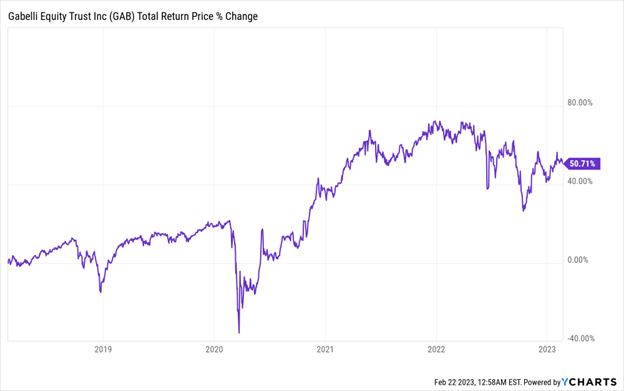

Наша третья крупная долгосрочная игра — закрытый фонд Gabelli Equity Trust (NYSE:), под управлением Марио Габелли, одного из самых известных инвестиционных профессионалов Уолл-стрит. Габелли был в игре на протяжении десятилетий, и его фонд приносит 10,4% благодаря своему фундаментальному подходу, ориентированному на ценность, который приносил прибыль в течение многих лет.

GAB справляется с трудностями в начале 2020-х годов

GAB Общая цена возврата % Изменение

С перепроданными акциями и стоимостными акциями даже больше перепродан, получение такого фонда, как GAB, имеет большой смысл. И с колоссальными 759 активами вы настолько диверсифицированы, насколько это возможно с этим.

GAB тоже сейчас торгуется с премией, около 7,5%. Но эта надбавка достигла 13% в декабре прошлого года, когда перспективы рынка были хуже, чем сегодня, так что эту надбавку в 7,5% мы можем заплатить.

Последнее слово

Округляя портфель, у нас есть три фонда со средней доходностью 12%, и вы можете купить их все за считанные секунды через своего брокера. Это может поставить вас на путь получения среднего американского дохода только в виде дивидендов — 600 тысяч долларов или меньше!

Раскрытие информации : Бретт Оуэнс и Майкл Фостер — противоположные доходные инвесторы, которые ищут недооцененные акции/фонды на рынках США. Нажмите здесь, чтобы узнать, как получить прибыль от их стратегий в последнем отчете «7 акций роста с большими дивидендами для надежного выхода на пенсию».

EUROPEAN UNION

EUROPEAN UNION