- Евро возобновляет снижение по отношению к доллару США, при этом пара EUR/USD опустилась до трехмесячного минимума на отметке 1,0740.

- Акции в Европе торгуются со смешанным уклоном, в то время как Рынки США возвращаются к привычной активности .

- Индекс доллара США (DXY) вновь фокусируется на отметке 105,00.

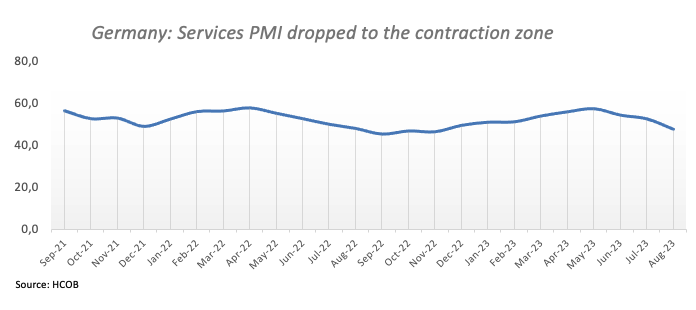

- Окончательные индексы PMI в сфере услуг нарисовали мрачную картину для сектора.

- Исследование потребительских ожиданий ЕЦБ прогнозирует рост инфляции через три года.

- Представители ЕЦБ Шнабель, Де Гиндос и Фернандес-Болло должны выступить.

Евро (EUR) теряет позиции по отношению к доллару США (USD), евро/доллар США во вторник установит новые трехмесячные минимумы около уровня 1,0740. Возобновление давления со стороны продавцов вокруг пары, похоже, подкреплено более слабыми, чем ожидалось, данными PMI в сфере услуг Caixin из Китая, которые указывают на снижение активности в секторе услуг страны, в то время как внутренние окончательные показатели того же сектора не помогли единой валюте. или.

Предвзятость инвесторов в отношении «безопасной среды» оказывает поддержку доллару рано утром в Европе и поднимает курс доллара. Индекс доллара США (DXY) до новых максимумов около 104,60 на фоне все еще неясного направления доходности облигаций США и Германии.

Между тем, рынок по-прежнему уверен в решении Федеральной резервной системы (ФРС) прекратить кампанию по повышению процентных ставок до конца года. Кроме того, начали появляться предположения о том, что снижение процентных ставок может произойти не раньше марта 2024 года.

С другой стороны, Европейский центральный банк (ЕЦБ) оказался в атмосфере повышенной неопределенности вокруг потенциального курса процентных ставок после летних месяцев. Рыночные дискуссии вращаются вокруг концепции стагфляции, что еще больше усиливает преобладающее чувство двусмысленности.

Европейский календарь вторника также включает выступления членов правления ЕЦБ Эдуардо Фернандес-Болло, Изабель Шнабель и Луиса Де Гиндоса.

Движущие силы рынка: евро находится под дополнительным давлением из-за плохих данных

- Во вторник евро столкнется с дополнительными препятствиями по отношению к доллару США.

- Китайский индекс деловой активности Caixin Services/композитный индекс деловой активности в августе ослаб.

- Индексы PMI европейского сектора услуг снова оказались на территории спада.

- Дезинфляция и трещины на рынке труда США поддерживают позицию ФРС тупик .

- Инвесторы видят, что ФРС потенциально снизит ставки во втором квартале 2024 года.

- РБА оставил базовую процентную ставку без изменений на уровне 4,10%, как и ожидалось.

Технический анализ: Евро открывает дверь к более глубокому падению

Пара EUR/USD остается под давлением, и недавний прорыв ключевой 200-дневной простой скользящей средней (SMA) на отметке 1,0819, похоже, усиливает вероятность дополнительных потерь в краткосрочной перспективе.

Если пара EUR/USD ускорит свои потери, она может вернуться к минимуму 31 мая 1,0635, предшествующему минимуму 15 марта 1,0516. Потеря последнего может спровоцировать потенциальное испытание минимума 2023 года на отметке 1,0481 от 6 января.

С другой стороны, ожидается, что спот достигнет критической 200-дневной SMA на отметке 1,0819. Севернее отсюда быки должны достичь недельной вершины 1,0945, отмеченной 30 августа, перед промежуточной 55-дневной SMA на 1,0958 и перед психологическим барьером 1,1000 и августовской вершиной 1,1064. Как только последний будет пройден, цена может бросить вызов пику 27 июля 1,1149. Если пара преодолеет этот регион, она может смягчить нисходящее давление и потенциально достичь пика 2023 года 1,1275, который наблюдался 18 июля. Далее вверх следует максимум 2022 года 1,1495, за которым следует круглый уровень 1,1500.

Тем не менее, устойчивые потери вероятны в паре EUR/USD, если 200-дневная SMA будет убедительно прорвана.

ЕЦБ: часто задаваемые вопросы

Европейский центральный банк (ЕЦБ) во Франкфурте, Германия, является резервным банком еврозоны. ЕЦБ устанавливает процентные ставки и управляет денежно-кредитной политикой в регионе.

Основной задачей ЕЦБ является поддержание стабильности цен, что означает удержание инфляции на уровне около 2%. Основным инструментом достижения этой цели является повышение или понижение процентных ставок. Относительно высокие процентные ставки обычно приводят к укреплению евро и наоборот.

Совет управляющих ЕЦБ принимает решения по денежно-кредитной политике на заседаниях, проводимых восемь раз в год. Решения принимают главы национальных банков еврозоны и шесть постоянных членов, включая президента ЕЦБ Кристин Лагард.

В экстремальных ситуациях Европейский центральный банк может применить инструмент политики под названием «Количественное смягчение». QE – это процесс, посредством которого ЕЦБ печатает евро и использует их для покупки активов – обычно государственных или корпоративных облигаций – у банков и других финансовых учреждений. QE обычно приводит к ослаблению евро.

QE – это последнее средство, когда простое снижение процентных ставок вряд ли приведет к достижению цели стабильности цен. ЕЦБ использовал его во время Великого финансового кризиса 2009–2011 годов, в 2015 году, когда инфляция оставалась устойчиво низкой, а также во время пандемии Covid.

Количественное ужесточение (QT) является противоположностью QE. Оно проводится после QE, когда идет восстановление экономики и начинает расти инфляция. В то время как в рамках QE Европейский центральный банк (ЕЦБ) покупает государственные и корпоративные облигации у финансовых учреждений, чтобы обеспечить им ликвидность, в режиме QT ЕЦБ прекращает покупать больше облигаций и прекращает реинвестировать основную сумму долга с наступающим сроком погашения в уже имеющиеся у него облигации. Обычно это позитивно (или бычье) для евро.

EUROPEAN UNION

EUROPEAN UNION