Статья для IT предпринимателей: рассказываем, какую систему налогообложения выбрать; какие льготы можно получить от государства; как правильно работать, чтобы остаться на льготах и избежать рисков со стороны государства.

Система налогообложения для IT-компании

IT-компания может выбрать 3 системы налогообложения:

- Упрощенную систему налогообложения доходы (УСН 6%)

- Упрощенную систему налогообложения доходы минус расходы (УСН 15%)

- Общую систему налогообложения (ОСН)

ИП может выбрать 4 системы налогообложения:

- Упрощенную систему налогообложения доходы (УСН 6%)

- Упрощенную систему налогообложения доходы минус расходы (УСН 15%)

- Общую систему налогообложения (ОСН)

- Патент

Выбор системы налогообложения на 80% определяет налоговую нагрузку. Поэтому это важный этап при создании компании.

УСН и ОСН

Самым обременительным налогом считается НДС, поэтому у компаний на ОСН самая большая налоговая нагрузка. Особенно, для IT-компаний, где основной расход — это зарплата сотрудников, т.к. они не дает входящий НДС. Подробнее про НДС можете почитать в нашей статье.

УСН считается более экономным с точки зрения налоговой нагрузки. Если доля расходов компании больше 60% от выручки, до выгодней УСН 15%, если меньше, то УСН 6%.

Однако для применения УСН нужно соблюдать лимиты по сотрудникам и выручке:

- До 200 млн. рублей выручки за год с 2021 года.

- Среднесписочное число сотрудников до 130 человек с 2021 года.

Некоторые компании выбирают ОСН из-за того, что клиенты требуют входящий НДС. Однако НДС можно выставлять и на УСН, законом это разрешено (п.п. 1 п. 5 статьи 173 НК РФ). При этом компания не сможет принять входящий НДС к вычету и ей придется сдать декларацию по НДС, как и компаниям на ОСН.

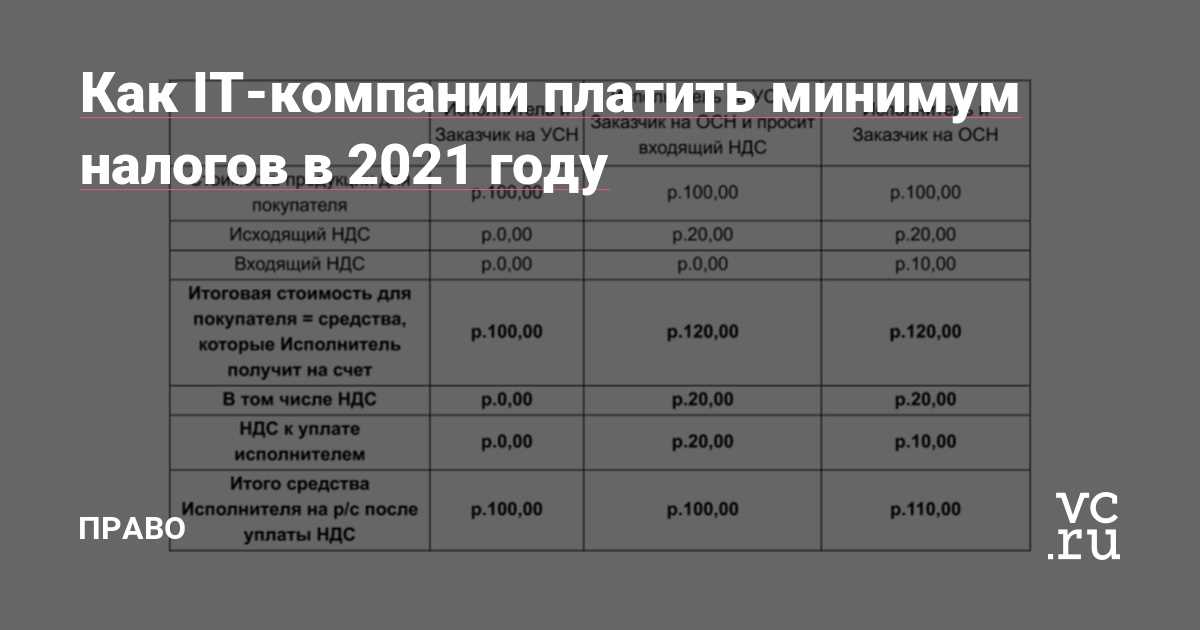

При этом компания выставит НДС сверху, поэтому для заказчика будет без разницы — выставляет компания НДС на свои услуги или не выставляет. Клиент заплатит 100 рублей за услуги без НДС, либо 120 рублей с НДС и потом 20 рублей НДС примет к вычету — в итоге клиент потратит 100 рублей. Экономику этого процесса можно посмотреть на картинке.

Сравнение реализации с НДС и без НДС.

Также УСН не всегда выгоднее ОСН. Если компания оказывает услуги зарубежным заказчикам, то реализация компании освобождается от НДС (п. 1 статья 146 НК РФ), а с 2019 года компания может принимать входящий НДС к вычету (пп.3 п.2 ст.171 НК РФ).

Т.е. компания реализовала услуг на 100 млн. рублей иностранному заказчику. Для оказания этих услуг компания приобрела товары и услуги у поставщиков на 30 млн. рублей, включая 5 млн. рублей НДС. Компания сможет подать заявление на возмещение НДС из бюджета и вернуть 5 млн. рублей.

Только придется пройти камеральную проверку от налоговой. Поэтому у компании должен быть полный порядок в документации и минимум серых операций, чтобы успешно пройти проверку и получить деньги от государства.

Патент на оказание IT услуг

Вы покупаете патент за фиксированную стоимость у государства на определенный вид деятельности и срок. Стоимость патента зависит от предполагаемой выручки, которую может получить ИП и не зависит от доходов и расходов.

Также на сайте налоговой есть калькулятор для расчета стоимости патента. Стоимость патента для ИП, который будет оказывать IT услуги в Москве на календарный 2021 год составляет 300 000 рублей.

На применение патента есть ограничения:

- Патент могут использовать только ИП.

- Сотрудников не более 15 человек (п.5 статья 346.43 НК РФ).

- Ограничение по выручке 60 млн. рублей (п.п.1, п.6, статья 346.45 НК РФ).

- Услуги должны оказываться на той территории, на которой действует патент. Если вы приобрели патент в Ярославле, а оказываете IT услуги компании из Москвы, то вы не сможете проводить этот доход через патент купленный в Ярославле.

Например, у вас ИП и вы оказываете IT услуги в Москве. Ваша выручка за 2021 год составит 30 млн. рублей, общие расходы 25 млн. рублей, а среднесписочное количество сотрудников 10 человек.

Тогда вы заплатите:

- 300 000 рублей на патенте.

- 1 800 000 рублей на УСН 6%.

- 750 000 рублей на УСН 15%.

Иногда патент получается очень выгодным, но нужно отдельно просчитывать налоговую нагрузку в каждом отдельном случае.

Сравнение налоговой нагрузки

Во всех дальнейших расчетах будем принимать следующие изначальные данные, если не обозначено иное:

- 50 млн. рублей за год — выручка без НДС.

- 10 млн. рублей за год — исходящий НДС с реализации.

- 20 млн. рублей за год — расходы на ФОТ = зарплата на руки + НДФЛ.

- 15 млн. рублей за год — расходы на подрядчиков без НДС.

- 3 млн. рублей за год — входящий НДС от поставщиков.

Сравнение налоговой нагрузки IT-компании на различных системах налогообложения.

Что может уменьшить налоги

Возможные льготы и виды работы с контрагентами для IT-компании.

Разберем каждую льготу в отдельности.

Аккредитация Минцифры

Льготы

Сравнение ставок и суммы страховых взносов без аккредитации Минцифры и с аккредитацией Минцифры.

С зарплаты каждого разработчика в 100 000 рублей компания будет экономить ~11 000 рублей в месяц.

Как получить льготы

Нужно получить аккредитацию Минцифры.

Чтобы пройти аккредитацию в Минцифре и пользоваться льготами нужно соответствовать следующим требованиям:

-

Выручка от реализации ПО и услуг по разработке составляет не менее 90% от общей выручки. Если компания работает недавно, то берется выручка за последний квартал. Если компания работает давно, то выручка за 9 месяцев предыдущего года.

-

Среднее количество сотрудников составляет не менее 7 человек за 9 месяцев предыдущего года или за последний квартал. Рассчитывается среднее количество сотрудников за период. Учитываются сотрудники с которыми заключен трудовой договор.

Содержание договоров оказания услуг по разработке и реализации ПО должны соответствовать формулировкам Минцифры.

Что попадает в определение 90% выручки от реализации ПО или оказания услуг по разработке ПО.

Если компания соблюдает требование по выручке, но не соблюдает требование по сотрудникам, то можно устроить «помощников» на 1/5 или другую часть ставки. Для Минцифры это будет полноценный сотрудник.

Получить аккредитацию можно самостоятельно. Необходимая информация есть на сайте Минцифры. Либо можете поручить это дело юристу. Вся процедура после подачи документов занимает не более 30 рабочих дней (по нашему опыту порядка 1 месяца).

Некоторые компании не могут получить аккредитацию Минцифры, т.к. их выручка не попадает под формулировки Минцифры. Например, вы получаете выручку от рекламы или от финансовых услуг, но на самом деле у вас IT-компания.

В этом случае можно изменить содержание договора, чтобы оно соответствовало реализации ПО, либо усложнить структуру компании и сделать 2 юридических лица:

Первое юридическое лицо получает аккредитацию Минцифры и экономит на страховых взносах с большой зарплаты разработчиков. Второе юридическое лицо занимается продажами и маркетингом.

Но экономическую целесообразность такого маневра нужно просчитывать. Плюс это может привлечь внимание налоговых органов под предлогом «дробления» и ухода от налогов.

Как работать после получения льгот

Также после получения аккредитации потребуется следить за выполнением условий в 90% выручки и 7 сотрудников, чтобы не слететь с льготы. Дополнительно в Минцифры потребуется отправлять статистическую отчетность и следить за правильной формулировкой оказания услуг в договорах.

Например, по нашим клиентам мы периодически проводим аудит договоров, чтобы быть уверенными, что условие Минцифры по выручке соблюдается.

Налоговый маневр

В 2020 году был подписан закон, который в народе стали называть «налоговым маневром в IT отрасли». Мы подробно разобрали этот кейс в статье на rusbase. В этом законе вносятся изменения в НК РФ по которым IT-компания не сможет просто применять льготу по НДС при разработке программ и баз данных (п.п. 26 п.2 статья 149 НК РФ).

Из-за этого поднялось много шума в комьюнити IT-предпринимателей, но не все так плохо, как кажется:

- Возможность освобождения реализации от НДС осталась, но стала бюрократизированной. Для этого потребуется вносить ПО в единый реестр российских программ для электронных вычислительных машин и баз данных.

- Большое количество IT-предпринимателей работают на УСН 6% или УСН 15%. Налоговый маневр их практически не коснется.

- IT-компании на ОСН, которые работают с клиентами на ОСН не смогут применять льготу, если не внесут ПО в реестр. Но они смогут выставлять НДС сверху, который можно принять к вычету. В итоге для клиента ничего не изменится.

- IT-компании на ОСН, которые работают с клиентами на УСН или физическими лицами поднимут стоимость продукта на 20%, если не внесут ПО в реестр. В этом случае действительно есть вероятность потерять этих клиентов, что негативно скажется на компании.

Льготы

- Снижение ставки налога на прибыль с 20% до 3%.

- Снижение страховых взносов для IT-компаний с 14% до 7,6%.

-

Освобождение от НДС, если компания внесет свое ПО в единый реестр российских программ для электронных вычислительных машин и баз данных.

Льгота по НДС осталась, но ее использование стало слишком бюрократизированным. Без помощи юриста будет сложно внести ПО в реестр. Плюс теперь при разработке сайта нельзя будет использовать льготу по 149 НК РФ, т.к. сайт нельзя будет зарегистрировать в едином реестре ПО.

Сравнение налоговой нагрузки IT-компании на ОСН до и после налогового маневра.

Как получить льготы

- Условия получения льготы по налогу на прибыль и страховых взносов одно: получение аккредитации Минцифры и соблюдение условий по выручке и количеству сотрудников.

-

Чтобы получить освобождение от НДС, потребуется внести ПО в реестр. Для этого потребуется собрать и сделать документы (устав, подтверждающие документы на исключительное право ПО, техническая документация и др. Список в официальной инструкции) и подать заявку через сайт реестра. Это рутинная и достаточно трудоемкая процедура. Общий срок включения ПО в реестр по регламенту составляет порядка 3,5 месяцев. Юридические компании берут за эту процедуру порядка 100–200 тысяч рублей.

Как работать после получения льгот

Для страховых взносов и налога на прибыль нужно будет соблюдать условия Минцифры по выручке, сотрудникам и изредка подавать статистическую отчетность.

Чтобы оставить ПО в реестре необходимо выполнять ряд условий. Например, среди них:

- Следить за тем, чтобы исключительные права на ПО не перешли организации с иностранным уставным капиталом более чем в 50%.

-

Следить за тем, чтобы при изменении информации по ПО: название ПО; страница/домен; адрес с документацией к ПО; и другие данные передавались в реестр вовремя и данные были точными.

- Также реестр может проводить собственные проверки о правомерности нахождения ПО в реестре. У них нет четкого регламента и они проводятся на усмотрение службы (пункт 30 (4) правил).

Сколково

Налогообложение и получение статуса резидента в Сколково разобрали в этой статье.

Льготы

Основные плюшки статуса резидента Сколково по налогам:

Сравнение налоговой нагрузки компании на ОСН в Сколково и без Сколково.

Практически компания не платит налоги с доходов в Сколково. Компания платит только страховые взносы и перечисляет НДФЛ.

При этом компания не сможет принять входящий НДС к вычету, так что возместить от государства суммы НДС не получится.

Но стоимость НДС можно будет учесть в стоимости услуг и товаров от поставщиков и уменьшить налоговую базу по налогу на прибыль (п.п. 1 п. 2 ст. 170 НК РФ). Например, компания приобрела у поставщика товар за 120 рублей в том числе 20 рублей НДС. В этом случае, если:

- Реализация компании не облагается НДС, то организация примет в расходы 120 рублей — стоимость товара и НДС с этого товара.

- Реализация компании облагается НДС, то организация примет в расходы 100 рублей — только стоимость товара.

Статус резидента Сколково — очень сильная штука в плане экономии налогов, так что мы всем рекомендуем получить статус резидента, если есть такая возможность.

Как получить льготы

Чтобы пользоваться льготами, нужно получить статус резидента Сколково и после этого направить уведомление в ФНС об освобождении от налогов.

Чтобы получить статус резидента нужно подать заявку на получение статуса резидента в личном кабинете Сколково и подать документы.

У Сколково есть онлайн курс по тому, как заполнять заявку и где можно допустить ошибки.

После того, как вы получите статус резидента потребуется направить в налоговую уведомление, что ваша компания будет пользоваться льготами Сколково. Сделать это нужно до 20 числа месяца, с которого компания применяет льготы.

Как работать после получения льгот

Нужно будет ежегодно уведомлять налоговую, что вы продолжаете использовать льготы по НДС и налогу на прибыль.

- По налогу на прибыль нужно уведомлять каждый год до 20 января.

- По НДС нужно уведомлять налоговую каждые 12 месяцев до 20 числа, после последнего месяца в котором применяются льготы. Например, вы применяете льготы с 1 августа 2019 по 31 июля 2020. Вам нужно подать уведомление в налоговую до 20 августа 2020 года.

Также потребуется выполнять условия Сколково, чтобы не утратить статус резидента:

- Сдавать статистическую отчетность каждые пол года.

- Сдавать отчетность по road map проекта (вы описываете road map в заявке на получение статуса резидента).

- Соблюдать условия коммерциализации проекта — это подробно объяснит менеджер в Сколково.

- Размещать лого Сколково в партнерах, на сайте и другие формальности — менеджер в Сколково также про это подробно расскажет.

На участников Сколково накладываются лимиты по выручке и налогу на прибыль, начиная с которых компания теряет право на применение льгот (но не статус резидента).

Компания лишается льгот, когда совокупный размер прибыли участника превысит 300 млн. рублей, начиная с момента, когда выручка компании превысила 1 млрд. рублей.

Формулировки в НК могут взорвать мозг. Объясним эту тему на примере:

- 2019 год: выручка 800 млн. рублей. Прибыль 500 млн. рублей. Компания на льготах.

- 2020 год: выручка 1,5 млрд. рублей. Прибыль 130 млн. рублей. Компания вышла за лимит по выручке и начинается суммирование прибыли.

- 2021 год: выручка 500 млн. рублей. Прибыль 250 млн. рублей. Компания теряет право на льготы. Общая прибыль более 300 млн. рублей.

Льготы по УСН

Льготы

Некоторые регионы устанавливают пониженные ставки УСН для компаний, которые занимаются IT разработкой. Например:

- Ставка УСН 1% действует в Ульяновске для IT-компаний.

- В Челябинске действует ставка 0% на 2 налоговых периода (на 2 года) для ИП на УСН и патенте, которые оказывают IT услуги.

- В Тюмени действует ставка 1% для УСН доходы для IT-компаний.

Сравнение налоговой нагрузки IT-компании на УСН доходы в Ульяновске и в регионе, где нет льготной ставки.

Как получить льготы

Для этого компания должна зарегистрироваться в Ульяновске (сделать бэкофис и иметь там юридический адрес, а лучше также реальный физический). При этом компании необязательно находиться и работать из Ульяновска. У нас есть клиент у которого есть офис в Москве в Ульяновске. Он работает с клиентами из Москвы, но платит налоги в Ульяновске.

Также нужно будет получить аккредитацию Минцифры. После этого нужно будет подать заявление в региональную налоговую и предоставить документы: регистрацию компании в Ульяновске; документы, которые подтверждают статус получения компании аккредитации Минцифры.

Как работать после получения льгот

После этого компании потребуется соблюдать условия Минцифры по 90% выручки от реализации ПО и услуг по разработке, а также условие в 7 человек.

Дополнительно уведомлять налоговую не потребуется. Но периодически налоговая может направлять требование с «почему вы платите 1%». В этом случае мы отправляли заявление о применении 1%, документы которые подтверждают аккредитацию и вопросы у налоговой снимались.

Самозанятые

Использование самозанятых в качестве подрядчиков позволяет компании сэкономить на страховых взносах, а физическому лицу на НДФЛ. Подробно в нашей статье «Как работать с самозанятыми и ИП».

Например, сотрудник или самозанятый хочет получать на руки 100 000 рублей.

Сравнение расходов компании и физического лица при работе по ТД и самозанятости.

В этом случае у компании не будет возникать страховых взносов — 7,6% или 15%, а у физического лица не будет НДФЛ, а только налог самозанятого — 6% с дохода.

У самозанятых есть лимит по доходам за год в размере 2.4 млн. рублей. Суммы, которые будут проходить выше этого лимита будут облагаться страховыми взносами для организации и НДФЛ для физического лица.

Самозанятому не нужен бухгалтер и не нужно будет готовить отчетность. Уплатить налог можно будет в приложении от налоговой в пару кликов.

Однако самозанятый будет лишаться привилегий трудового договора: больничных, отпускных. А также из-за непостоянной работы банки могут завышать проценты по кредитам и ипотеке.

Некоторые предприниматели опасаются пользоваться услугами самозанятых, т.к. боятся доначислений и проблем с налоговой. Но это абсолютно законная и безопасная схема работы, если работать по этой системе правильно.

Как работать с самозанятыми

При работе с самозанятыми нужно обратить внимание на следующее:

- Самое главное, чтобы был корректный договор оказания услуг: есть конкретный результат работ, стоимость услуг привязана к результату, нет намеков на трудовой договор.

- Также необходимым требованием является, чтобы самозанятый не был сотрудником компании в течение 2 последних лет.

- Нужно проверить статус самозанятого на дату заключения договора. Если договор заключен на дату, когда физическое лицо не являлось самозанятым, то компании могут доначислить страховые взносы и НДФЛ.

- Нужно соблюдать формат отношений заказчик–подрядчик.

- Нужно корректно оформлять акты и чеки. Чтобы были все подписи и печати, а также подробно описан результат выполненной работы в актах.

- Следить за логичностью отношений: если у вас будет 3 сотрудника в компании и 25 самозанятых на подряде, то это вызовет вопросы у налоговой.

Самозанятые — совершенно законная история и не стоит бояться ее использовать. Наши клиенты используют их с февраля 2019 года, когда эксперимент только начался. За это время были запросы от налоговой, но мы направили им все необходимые документы и все вопросы налоговой снялись.

Итого: самые выгодные комбинации льгот

1. Самая выгодная комбинация = статус резидента Сколково + аккредитация Минцифры + использование самозанятых.

В этом случае компания будет платить только страховые взносы, которые будут снижены с помощью аккредитации Минцифры.

2. Использование льгот по УСН (регистрация компании в Ульяновске) + аккредитация Минцифры + использование самозанятых.

3. ОСН + аккредитация Минцифры + самозанятые, если компания оказывает услуги разработки или продает ПО зарубежным компаниям. За счет вычетов по НДС общая налоговая нагрузка компании может получиться отрицательной (государство доплатит) или близкой к нулю.

4. Если у вас ИП, то патент может быть выгодной историей для вашего бизнеса.

В любом случае, нужно индивидуально рассчитывать налоговую нагрузку для компании и затем принимать решение о выборе налоговой модели компании.

Сравнение налоговой нагрузки IT-компании с различным комбинирование льгот и схем работы.

Материалы, которые относятся к теме статьи:

Подписывайтесь на наш Telegram канал, в нем мы рассказываем про бухгалтерию, налоги и управленку для предпринимателей на языке предпринимателей.