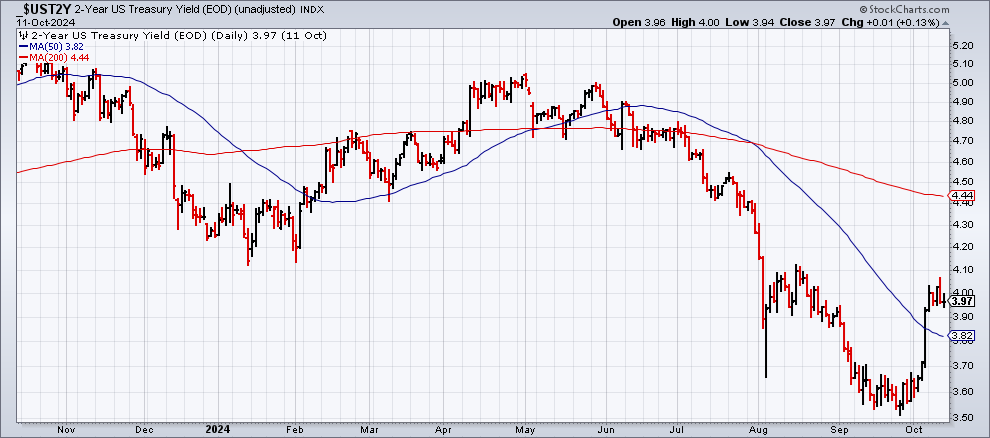

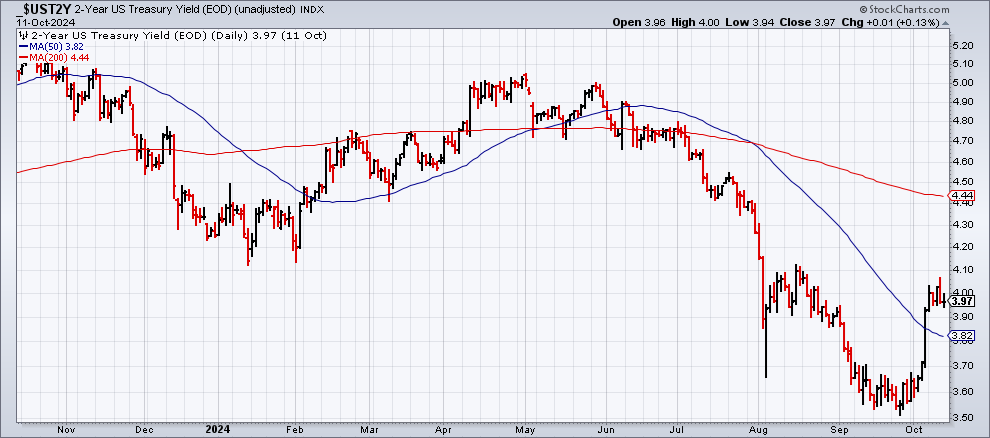

Дальнейшее снижение процентных ставок будет менее агрессивным, говорит глава Федеральной резервной системы Кристофер Уоллер. Ссылаясь на недавние экономические отчеты, он сообщает, что «данные сигнализируют о том, что экономика, возможно, не замедляется так сильно, как хотелось бы… Хотя мы не хотим слишком остро реагировать на эти данные или просматривать их, я считаю, что совокупность данных говорит о том, что Денежно-кредитная политика должна проводиться с большей осторожностью в отношении темпов снижения ставок, чем это было необходимо на сентябрьском заседании». Между тем, доходность двухлетних казначейских облигаций США, чувствительных к политике, продолжает торговаться около отметки в 4%:

Сможет ли геополитический риск пустить под откос бычий рост акций США? Это возможно, но рынок продолжает преуменьшать потенциал шока. Одна из причин заключается в том, что благоприятные экономические условия в США убеждают инвесторов учитывать риски Ближнего Востока и предстоящие президентские выборы. «Одним из ключевых моментов геополитических потрясений, а также выборов является то, что экономический контекст в конечном итоге всегда доминировал», — советуют аналитики Deutsche Bank. Боб Эллиотт, директор по инвестициям в управляющей компании Unlimited, отмечает, что экономика США находится в «довольно необычных обстоятельствах в глобальном масштабе». Он говорит, что, несмотря на экономический рост и низкий уровень безработицы, «мы [still] происходит смягчение» денежно-кредитной политики. «Это ненормальный цикл», — заключает Кристина Хупер, главный рыночный стратег Invesco.

Ожидается, что мировой государственный долг превысит 100 триллионов долларов, прогнозирует МВФ. Это примерно 93% мирового валового внутреннего продукта на конец 2024 года и «приблизится к 100% ВВП к 2030 году. Это на 10 процентных пунктов выше ВВП 2019 года, то есть до пандемии».

Процентные ставки «вероятно, будут выше, чем в годы до пандемии», — пишет Ричард Кларида, бывший вице-председатель Федеральной резервной системы и советник по глобальной экономике в Pimco. «Я считаю, что большая часть необходимой корректировки произойдет из-за наклона кривой доходности, а не из-за гораздо более высокого направления самой ставки по федеральным фондам. Если точка зрения верна, это является хорошим предзнаменованием для инвесторов с фиксированным доходом. Они будут вознаграждены за то, что несут процентный риск в хорошие времена, а также получат выгоду от хеджирующей стоимости облигаций в своем портфеле, когда экономика ослабнет. Тогда у ставок будет больше возможностей для падения и, следовательно, для роста цен на облигации».

Экспорт Китая резко замедлился в сентябре, поскольку мировой спрос ослаб. Эта новость поднимает новые вопросы о недавних усилиях по оживлению замедляющейся экономики. «Поскольку этот двигатель экономического роста застопорился, другие области экономики, такие как инвестиции и потребление, должны будут активизировать усилия для достижения целей роста в этом году», — отмечается в отчете ING Economics.

Цены на нефть (Brent) резко упали во вторник, упав более чем на 4% до почти двухнедельного минимума после того, как СМИ сообщили, что Израиль не будет наносить удары по иранским нефтяным объектам. Если это правда, то это решение ослабит опасения по поводу перебоев в поставках. «Ослабление спроса привело к тому, что трейдеры убрали из цен «военную надбавку», — говорит Приянка Сачдева, старший рыночный аналитик Phillip Nova.

EUROPEAN UNION

EUROPEAN UNION