- Краткосрочные и среднесрочные условия расширения рынка улучшились, что может компенсировать потенциальный риск чрезмерной концентрации, присущий Nvidia.

- Ранее отстававший фактор качества теперь присоединился к фактору положительной динамики, поддерживая текущие среднесрочные бычьи тенденции индексов S&P 500 и Nasdaq 100.

- Посмотрите ключевую среднесрочную поддержку на отметке 19 240 на Nasdaq 100.

Это дополнительный анализ нашего предыдущего отчета «Незначительная последовательность расплавлений, возможно, стала препятствием», опубликованного 13 июня 2024 года. Нажмите здесь, чтобы просмотреть краткий обзор.

С момента нашей последней публикации ценовое поведение CFD на Nasdaq 100 лишь незначительно снизилось до 19 478 14 июня, прежде чем оно поднялось выше ключевого краткосрочного сопротивления 19 800 в понедельник, 17 июня.

После этого он продолжил рост и в понедельник достиг нового рекордного максимума в 19 990 пунктов, во главе которого стояла одна из его крупнейших по рыночной капитализации компаний-компонентов, Nvidia (NASDAQ:), на фоне оптимизма в области искусственного интеллекта (ИИ). .

На данный момент цена акций Nvidia продолжает расти во вторник, 18 июня, и свергла Microsoft (NASDAQ:) с позиции акции номер один по рыночной капитализации в Nasdaq 100 с общей рыночной капитализацией в 3,335 триллиона долларов США.

Текущее удивительное ралли Nivida с начала года по состоянию на 18 июня демонстрирует колоссальную доходность в 185%, что значительно превзошло доходность Nasdaq 100 (22%) и S&P 500 (17%) за тот же период. Следовательно, усилился риск чрезмерной концентрации, что, в свою очередь, может спровоцировать значительную коррекцию индекса Nasdaq 100 в нынешней среде высокой дисперсии и средней подразумеваемой низкой корреляции между ведущими компонентами акций Nasdaq 100 и S&P 500.

Положительной стороной этой истории является то, что два позитивных фактора по-прежнему поддерживают текущие среднесрочные бычьи тенденции как для Nasdaq 100, так и для S&P 500.

Краткосрочный и среднесрочный охват рынка увеличился

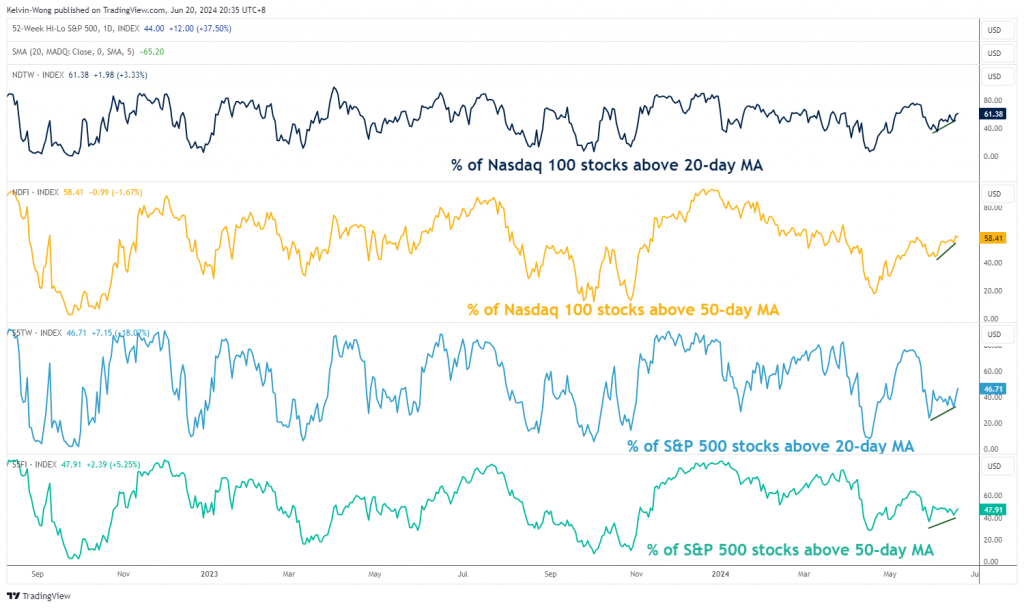

Рис. 1. Индикаторы широты рынка Nasdaq 100 и S&P 500 по состоянию на 18 июня 2024 г. (Источник: Trading View)

Рынок Nasdaq 1000 продолжает демонстрировать положительные условия, которые поддерживают его продолжающийся бычий тренд. Количество акций-компонентов, торгующихся выше соответствующих 20-дневных и 50-дневных скользящих средних, неуклонно росло за последние три недели с конца мая.

По состоянию на вторник, 18 июня, доля акций компонентов Nasdaq 100 выше соответствующих 20-дневных скользящих средних выросла до 61%, а доля акций компонентов Nasdaq 00, торгующихся выше 50-дневной скользящей средней, выросла до 58% ( см. рис. 1).

Кстати, аналогичные позитивные наблюдения по широте рынка наблюдались и в отношении индекса S&P 500, хотя и более медленными темпами; 47% акций, входящих в S&P 500, выше 20-дневной скользящей средней (улучшение с 24% 29 мая и 48% акций, входящих в S&P 500, выше 50-дневной скользящей средней (улучшение с 36% 29 мая).

Отстающий фактор качества теперь совпал с ведущим фактором импульса.

Рис. 2. Относительная сила ETF S&P 500 Momentum & Quality Factors по состоянию на 18 июня 2024 г. (Источник: Trading View)

С начала марта 2024 года фактор импульса является ведущим элементом, который выполняет «основную роль» в поддержке бычьего тренда, наблюдаемого на фондовом рынке США, используя S&P 500 в качестве барометра.

«Обновленный» биржевой фонд S&P 500 Momentum (ETF) представляет собой перевес акций, входящих в состав S&P 500, в соответствии с фактором импульса, и акции с более высоким показателем импульса будут иметь более высокий рейтинг внутри ETF. Отношение S&P 500 Momentum ETF к S&P 500, которое является показателем относительной силы, привело к крупному бычьему прорыву и достигло нового исторического максимума в начале марта, после чего соотношение продолжило демонстрировать серию новых всеобщих показателей. временные максимумы, которые предполагают, что фактор положительного импульса ведет к росту.

С другой стороны, фактор качества отстает, измеряемый соотношением S&P 500 Quality ETF к S&P 500 с марта 2020 года по конец мая 2024 года. Интересно, что на неделе с 10 июня это соотношение продемонстрировало бычий прорыв.

Недавнее положительное развитие, наблюдаемое в отстающем факторе качества, указало на более сбалансированный нюанс на фондовом рынке США, который поддерживает продолжающийся бычий тренд в Nasdaq 100, а также в S&P 500.

Бычье ускорение Nasdaq 100

Рис. 3. Среднесрочный тренд CFD на Nasdaq 100 по состоянию на 20 июня 2024 г. (Источник: Trading View)

Недавний подъем CFD на Nasdaq 100 17 июня прорвался выше верхней границы основного восходящего канала, действующего с начала января 2023 года, что предполагает бычье ускорение.

Если ключевая среднесрочная опорная поддержка 19 240 удержится (которая также сливается с 20-дневной скользящей средней), среднесрочный восходящий тренд останется неизменным, а следующие промежуточные сопротивления появятся на уровнях 20 360 и 20 870 в многонедельной перспективе.

Однако прорыв ниже 19 249 сводит на нет бычий настрой к потенциальному более глубокому коррекционному снижению в рамках основной фазы восходящего тренда, что обнажает следующую поддержку на уровне 18 360 (также 50-дневную скользящую среднюю).

Исходное сообщение

EUROPEAN UNION

EUROPEAN UNION