- Поддержка S&P 500 на отметке 4200 остается устойчивой, что указывает на то, что бычий рынок остается нетронутым.

- Это подтверждается тем фактом, что индикатор MACD зарегистрировал отскок от линии тренда, созданной от минимума октября 2022 года, что вызвало сигнал на покупку.

- Между тем, другие индикаторы, такие как S&P 500 P/E против VIX и BPI, подтверждают то же самое.

Прошедшая неделя ознаменовала годовщину продолжающегося бычьего рынка. За последние 12 месяцев индекс вырос более чем на 15%, а рост составил 23,5%.

За этот период технологический сектор () превзошел темпы роста с ростом на 38%, за ним последовал рост на 35% в секторе связи () и рост на 15% в промышленном секторе (), что сделало их наиболее эффективными секторами.

Напротив, коммунальные услуги () снизились на -6%, недвижимость () — на -4,5%, а потребительские товары () — на -0,45%, что делает их худшими показателями.

Эта разбивка подчеркивает наличие лидеров и отстающих в текущем рыночном цикле. Неэффективные акции — это те акции, которые изо всех сил пытались не отставать и, возможно, не являются лучшими вариантами для предстоящего восходящего тренда. На самом деле, сейчас разочарованными инвесторами, скорее всего, являются те, кто застрял в неправильных акциях и секторах.

Если мы возьмем S&P 500 в качестве эталона, мы увидим, как рынок восстановился после закрепления на уровне поддержки в 4200 пунктов, ключевом уровне, восходящем к восходящему тренду, начинающемуся с минимумов октября 2022 года и 200-дневной скользящей средней.

Этот уровень важен, поскольку он совпадает с началом бычьего тренда, начинающегося с минимумов октября 2022 года и 200-дневной скользящей средней, основанной на нарисованной линии тренда.

Ориентируясь на индикатор Moving Average (MACD), который сочетает в себе импульс и тренд, он зарегистрировал отскок от линии тренда, созданной от самого низкого уровня с октября 2022 года, что вызвало сигнал на покупку.

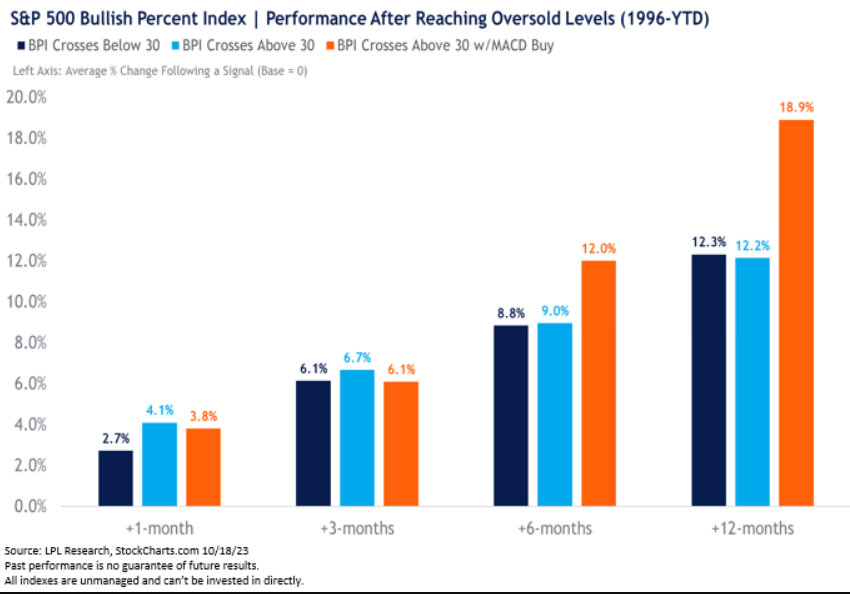

В настоящее время это подтверждается индикатором BPI (бычий процентный индекс акций в корзине), который коснулся уровня перепроданности в начале октября и упал ниже 30%, а именно до 28%, отметив самый низкий уровень с 1996 года.

Источник: Исследование LPL.

Эти условия ниже порога 30% указывают на условия крайней перепроданности, но в то же время проекция индикатора выше 30% вместе с положительным MACD указывает на улучшение широты рынка с бычьим трендом.

Статистически, учитывая ранее изложенные условия, индекс США (S&P 500) принес доходность в размере 8,8% за шесть месяцев, с потенциалом еще более устойчивых показателей, превышающим 15% в течение 12 месяцев.

Стремление к убеждению, что «на этот раз все по-другому» является общей тенденцией. Однако история неоднократно показывала, что такая вера часто приводит к снижению доходности инвесторов.

S&P 500 P/E против. График VIX указывает на положительный подъем

Интересное наблюдение касается взаимосвязи между соотношением цены и прибыли (P/E) индекса S&P 500 и индексом волатильности. Примечательно, что когда это соотношение высокое, оно часто совпадает со значительными рыночными коррекциями или началом медвежьих рынков.

Говоря конкретнее, коэффициент, превышающий 1, в течение последних трех лет постоянно предшествовал крупным спадам, действуя как пророческий сигнал. В настоящее время, после резкого роста, это соотношение приближается к минимальному порогу напряжения.

Анализируя исторические примеры, можно предположить, что эти уровни могут проложить путь к положительному подъему.

Заключение

Естественно, важно признать, что продолжающееся восстановление несет в себе присущие риски, учитывая такие факторы, как неопределенность денежно-кредитной политики, эскалация геополитической напряженности на Ближнем Востоке, а также недавний рост доходности облигаций и облигаций.

Учитывая множество переменных, влияющих на динамику фондового рынка, разумно сохранять бдительность. Исторические тенденции показали, что «непредвиденные» последствия денежно-кредитной политики имеют тенденцию материализоваться в долгосрочной перспективе.

***

Прибыль Google на горизонте: чего ожидать?

Отказ от ответственности: Эта статья написана исключительно в информационных целях; он не является призывом, предложением, советом или рекомендацией инвестировать как таковой и не предназначен каким-либо образом стимулировать покупку активов. Я хотел бы напомнить вам, что любой тип актива оценивается с нескольких точек зрения и является высокорискованным, поэтому любое инвестиционное решение и связанный с ним риск остаются за инвестором.

EUROPEAN UNION

EUROPEAN UNION