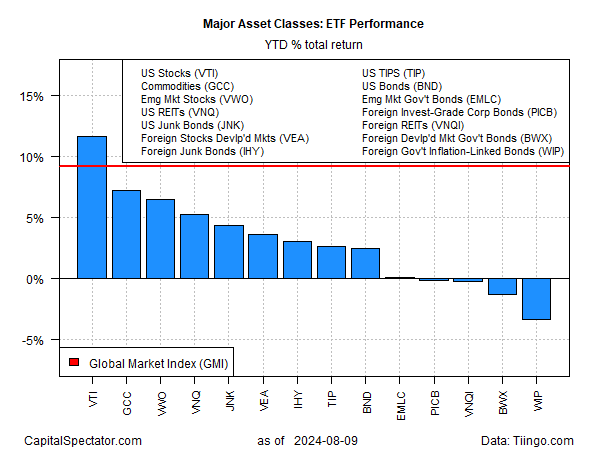

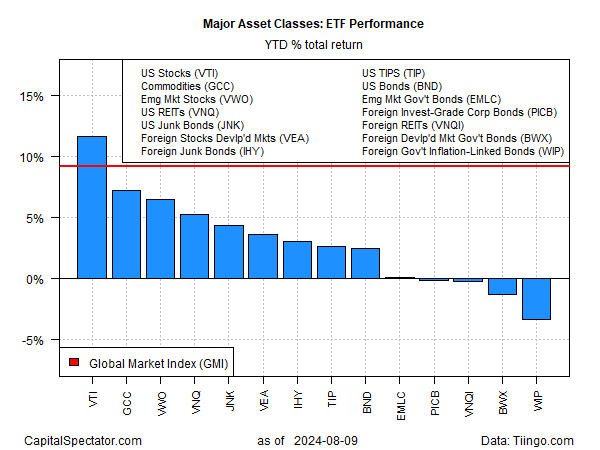

Последние недели выдались трудными, но данные о тенденциях по-прежнему оставляют место для дискуссий о перспективах сохранения бычьих ставок. Использование набора ETF показывает, что большинство основных классов активов в 2024 году до закрытия пятницы (9 августа) демонстрируют рост.

Фондовый рынок США продолжает удерживать первое место по итогам года, согласно индексу SPDR S&P 500 (SPY), который вырос почти на 13%. Сырьевые товары (GSG), акции развивающихся рынков (VWO) и недвижимость США (VNQ) демонстрируют следующие лучшие результаты. Худший результат: индексированные по инфляции государственные облигации за исключением США (WIP), потерявшие в 2024 году 3,3%.

Однако общая тенденция к глобальной диверсификации портфеля в этом году остается позитивной. Индекс глобального рынка (GMI) с начала года вырос на 9,2%, что является хорошим показателем, тем более, учитывая недавнюю волатильность. GMI — это неуправляемый эталон (поддерживаемый CapitalSpectator.com), который содержит все основные классы активов (кроме денежных средств) в весах рыночной стоимости через ETF и представляет собой конкурентоспособный эталон для портфелей, состоящих из нескольких классов активов.

Однако недавняя коррекция встревожила инвесторов и вызвала сомнения относительно того, что будет дальше с рынком. Но анализ тенденции через призму акций США показывает, что преждевременно с уверенностью заявлять, что бычий тренд закончился. Индекс S&P 500 упал с рекордного максимума, установленного в середине июля, однако коррекция на данный момент попадает в категорию «нормальных». Между тем, 50-дневное среднее значение S&P остается значительно выше 200-дневного среднего значения, что говорит о том, что положительная тенденция все еще преобладает.

Что может изменить расчеты и нанести фатальный удар по рыночному тренду? В шорт-листе того, что может пойти не так: более высокие, чем ожидалось, данные по инфляции, которые откладывают рассмотрение вопроса о снижении ставок ФРС, которое считается вероятным на заседании по политике в следующем месяце. Однако ожидается, что опубликованный в среду (14 августа) отчет о потребительских ценах за июль покажет стабильное сравнение с аналогичным периодом прошлого года.

Между тем, ожидается, что относительно оптимистичные данные по заявкам на пособие по безработице и розничным продажам в июле на следующий день (пятница, 15 августа) обеспечат определенную поддержку для преуменьшения сценария «жесткой посадки» для экономики США.

«Есть некоторые существенные свидетельства некоторого замедления экономики, но я не думаю, что данные указывают на то, что нас ждет жесткая посадка в ближайшее время», — советует экономист Нуриэль Рубини, также известный как Доктор Дум. «Во всяком случае, на самом деле в экономике есть некоторые элементы силы».

Прогноз ФРБ Атланты за третий квартал также предлагает оптимистичный прогноз для экономики США. Оценка модели GDPNow на 8 августа: +2,9%. Если это правда, то это увеличение будет означать незначительно более сильное улучшение по сравнению с уверенным ростом на 2,8% во втором квартале.

EUROPEAN UNION

EUROPEAN UNION