Выручка, операционная прибыль и прибыль на акцию Netflix (NASDAQ:) превысили показатели в прошлый четверг вечером, 18 июля 2024 года, в то время как прогнозы выглядели немного сильнее по выручке и немного слабее по денежному потоку на весь 24 год.

Во втором квартале 2024 года выручка Netflix выросла на 17%, операционная прибыль выросла на 38%, а прибыль на акцию выросла на 48%, все в годовом исчислении, с единственной ложкой дегтя в том, что Netflix теперь предстоит два сложных сравнения с третьим и четвертым кварталами 2023 года.

Аналитик Morningstar Мэтт Долгин назвал второй квартал 24 года NFLX «изысканным кварталом» и повысил их оценку справедливой стоимости до $500, что примерно на 20% ниже цены закрытия NFLX в пятницу, 19 июля. Некоторые целевые цены для продавцов (по данным Briefing.com): Canaccord Genuity — 650 долларов, Jefferies — 780 долларов, а Pivotal в настоящее время — 800 долларов, но все эти цели зависят от вашего временного горизонта.

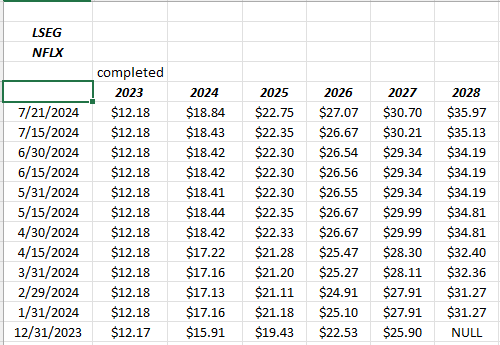

Изменения в оценке прибыли на акцию и выручке:

Что меня поразило, когда я поднял оценки прибыли на акцию в эти выходные, так это резкий рост прибыли на акцию в 2024 году уже после публикации прибыли в четверг вечером. Обычно аналитики сразу же корректируют свои модели, но это означает повышение консенсус-оценки EPS 24-го года на 0,41 доллара (увеличение примерно на 5%), поэтому аналитики уверенно повышают EPS.

Частично уверенность продавцов могла быть связана с еще одним сильным кварталом чистого прироста новых подписчиков (8 миллионов против примерно 6 миллионов оценок), а также увеличением прогноза доходов до 17% в 24 году по сравнению с предыдущим прогнозом в 16%. (По ключевым показателям выручка составила +22% по сравнению с предыдущим годом без учета валютных курсов.)

Netflix также повысил прогноз по операционной марже до 26% в 24 году с 25% ранее. (Руководство уже некоторое время забрасывает около 26%, поскольку в первом квартале 24 года этот показатель составлял 28%, но, опять же, они могут руководствоваться консервативно. В конечном итоге я ожидаю, что операционная рентабельность превысит 30%, но до этого еще несколько лет. .)

Ориентировочный объем свободного денежного потока на начало 24 года составлял 6 миллиардов долларов, но за первые шесть месяцев 24 года он уже составляет 6,6 миллиарда долларов, так что либо свободный денежный поток немного замедлится, либо 24 год станет еще одним. приличный год роста свободных денежных средств для Netflix.

Одна ложка дегтя:

В начале лета бой Майка Тайсона — Джейка Пола должен был состояться 24 июля 2019 года, что стало бы еще одним событием в прямом эфире для Netflix, так что, если это удастся сделать к 30 сентября, это может помочь, но это станет большим стимулом для В четвертом квартале 2024 года на Рождество пройдут две игры НФЛ, что может стать большим стимулом для рекламы, поскольку четвертый квартал 23 года представляет собой жесткое сравнение: рост выручки на 12% и рост операционной прибыли на 150% до 1,5 миллиарда долларов.

Во второй половине 24 года менеджмент казался подавленным, хотя рост прибыли на акцию в 24 году означает, что аналитики действительно не обращали особого внимания на протоколы телеконференций.

Другой, не столь самоуверенный комментарий поступил из рекламного сегмента, который, по словам руководства, по-прежнему имеет дело с небольшими объемами продаж.

Это еще не отдельная статья в отчете о прибылях и убытках, и временной горизонт, похоже, составляет 27 год и далее, но потоковая трансляция двух игр НФЛ на Рождество может помочь ускорить этот процесс (мои слова, а не руководство).

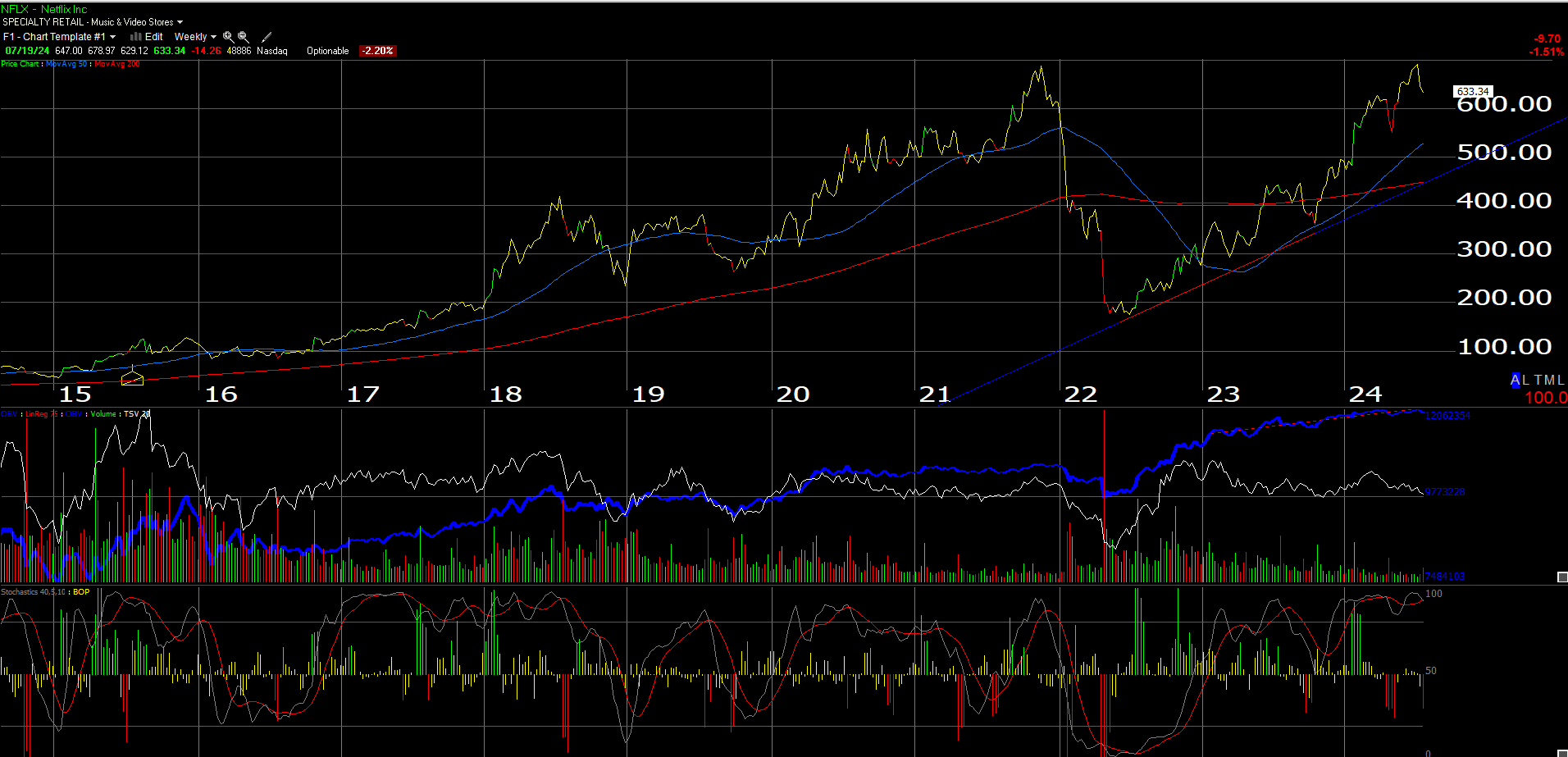

Технический анализ:

Пока Netflix не выйдет на более высокий объем, вы должны уважать этот график и обратить внимание на двойную вершину или почти двойную вершину для NFLX за последние несколько недель, что означает, что читатели / инвесторы могут получить еще один шанс владеть NFLX дешевле, если во втором квартале В отчетах о прибылях и убытках ’24 отмечается распродажа акций технологических и растущих компаний.

700 долларов — критический уровень сопротивления для Netflix. Торгуйте соответственно!

Оценка (прибыль после публикации):

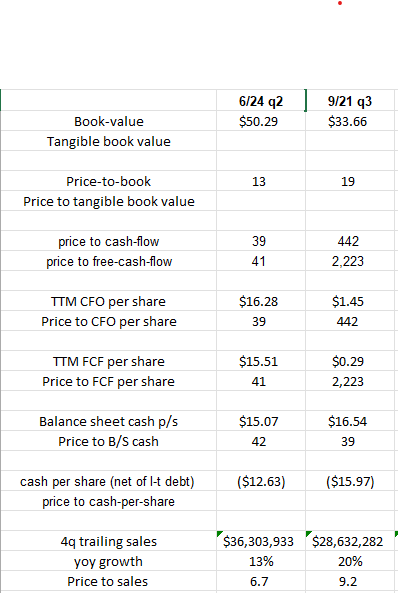

В предварительном обзоре доходов было проведено сравнение показателей оценки Netflix примерно во время минимума акций в период с сентября по октябрь 21 года, а затем еще раз перед публикацией отчета о прибылях и убытках.

В этой небольшой таблице сравниваются ключевые показатели оценки по состоянию на второй квартал 2024 года (финансовые показатели обновлены на второй квартал 24 года по сравнению с сентябрем 21 года):

Обратите внимание на резкое улучшение денежного потока и свободного денежного потока на акцию, а также соотношения цены и продаж.

Не показано, поскольку это статья отчета о прибылях и убытках. Операционная рентабельность Netflix увеличилась с 23% до 26% за тот же период.

Заключение:

В данный конкретный момент времени это непростая среда для акций роста, поэтому читатели могут набраться терпения и посмотреть, как будут развиваться технологии с мега-капитализацией и рост в ближайшие несколько недель (т. е. реакция цены акций по сравнению с результатами прибыли).

Нет никаких сомнений в том, что Netflix показал хорошие результаты во втором квартале 2024 года, и они все еще внедряют инновации, поскольку в протоколах телеконференции отмечается, что Netflix и YouTube (Google (NASDAQ:) сообщает во вторник вечером теперь являются «явными лидерами» в сфере развлечений, ориентированных непосредственно на потребителя. Medium Netflix также упомянул, что они выходят на рынок игр, размер которого, по оценкам руководства Netflix, составляет 150 миллиардов долларов (без учета Китая и России), включая рекламу. Netflix в настоящее время «выпустил» или выпустил для них 100 игр. подписчиков за комментарий к телеконференции.

Компания продолжает продвигать прямые трансляции, такие как Tom Brady Roast (большой хит Netflix в этом квартале), боксерский поединок Пола против Тайсона и две игры НФЛ.

Сторона продаж, похоже, уже назвала Netflix явным и доминирующим победителем в войнах потокового вещания, но компания продолжает продвигаться в другие сегменты, чтобы стимулировать рост доходов.

Интересно, что Morningstar оценивает Netflix как «узкий» ров, несмотря на то, что свободный денежный поток вырос с отрицательного значения на протяжении большей части последнего десятилетия до $6,9 млрд по состоянию на 31 декабря 2023 года, но я уверен, что Morningstar хотела бы чтобы увидеть некоторую согласованность в отношении денежного потока и свободного денежного потока.

В течение последних нескольких лет Disney (NYSE:) считалась самой большой угрозой для Netflix, но, учитывая недавнее заявление генерального директора Disney Боба Айгера (обсуждаемое в The New York Times), маловероятно, что Disney сможет сократить этот существенный конкурентный разрыв.

Лично я хотел бы, чтобы Netflix торговался до $500 или до $450 за 200-недельную скользящую среднюю, чтобы добавить еще немного акций, особенно если акции роста скорректируются в течение следующих нескольких недель. Стоп-лосс находится на уровне $440 или чуть ниже 200-недельной скользящей средней.

План для клиентов состоит в том, чтобы добавлять небольшие позиции на клиентские счета в случае слабости из-за значительной волатильности торговли акциями. Больше акций также будет куплено при прорыве NFLX выше 700 долларов на большом объеме.

Netflix все еще работает. Сегмент «живых событий» и реклама вокруг него могут стать существенным источником дохода для Netflix в будущем.

Спасибо за прочтение!

Отказ от ответственности: Воспринимайте все это как мнение, а не рекомендацию или совет. Прошлые результаты не являются гарантией будущих результатов. Инвестирование может повлечь за собой потерю основной суммы даже на короткие периоды времени. Все оценки прибыли на акцию и выручки взяты с сайта LSEG.com.

EUROPEAN UNION

EUROPEAN UNION