- Банк Японии повысил процентную ставку овернайт до 0,25% и объявил о своем плане «количественного ужесточения» без особых сюрпризов.

- Пара USD/JPY распродалась, но все еще колеблется выше ключевой краткосрочной поддержки 151,70.

- Нельзя исключить возможность еще одного незначительного отскока к среднему значению в паре USD/JPY до того, как развернется медвежья импульсивная последовательность нисходящих движений со следующей среднесрочной поддержкой на уровнях 149,50 и 146,20/144,60.

Это последующий анализ нашего предыдущего отчета.«Технические данные по USD/JPY: потенциальный откат к среднему происходит выше 200-дневной MA» опубликовано 29 июля 2024 г. .

Со времени нашей последней публикации индекс сформировал ожидаемый отскок возврата к среднему прямо над ключевой опорной поддержкой 151,70 и поднялся до внутридневного максимума 155,22 во вторник, 30 июля, всего в нескольких шагах от нижней границы краткосрочного возврата к среднему. зона сопротивления отскока 155,80/156,50.

После этого японская иена начала укрепляться против доллара США, поскольку пара USD/JPY сформировала внутридневное снижение на 1,6%/245 пунктов и закрылась на американской сессии вторника, 30 июля, на отметке 152,76.

Причиной такого резкого внутридневного снижения стал выпуск «последних новостей» из японского средства массовой информации, в котором говорилось, что Банк Японии (BoJ) рассматривает возможность повышения процентной ставки сегодня, чтобы увеличить процентную ставку по однодневной политике до 0,25% с 0% до 0,1. % впереди сегодняшнего решения Банка Японии по денежно-кредитной политике.

Банк Японии не удивился (снова) и сохранил прогноз по инфляции

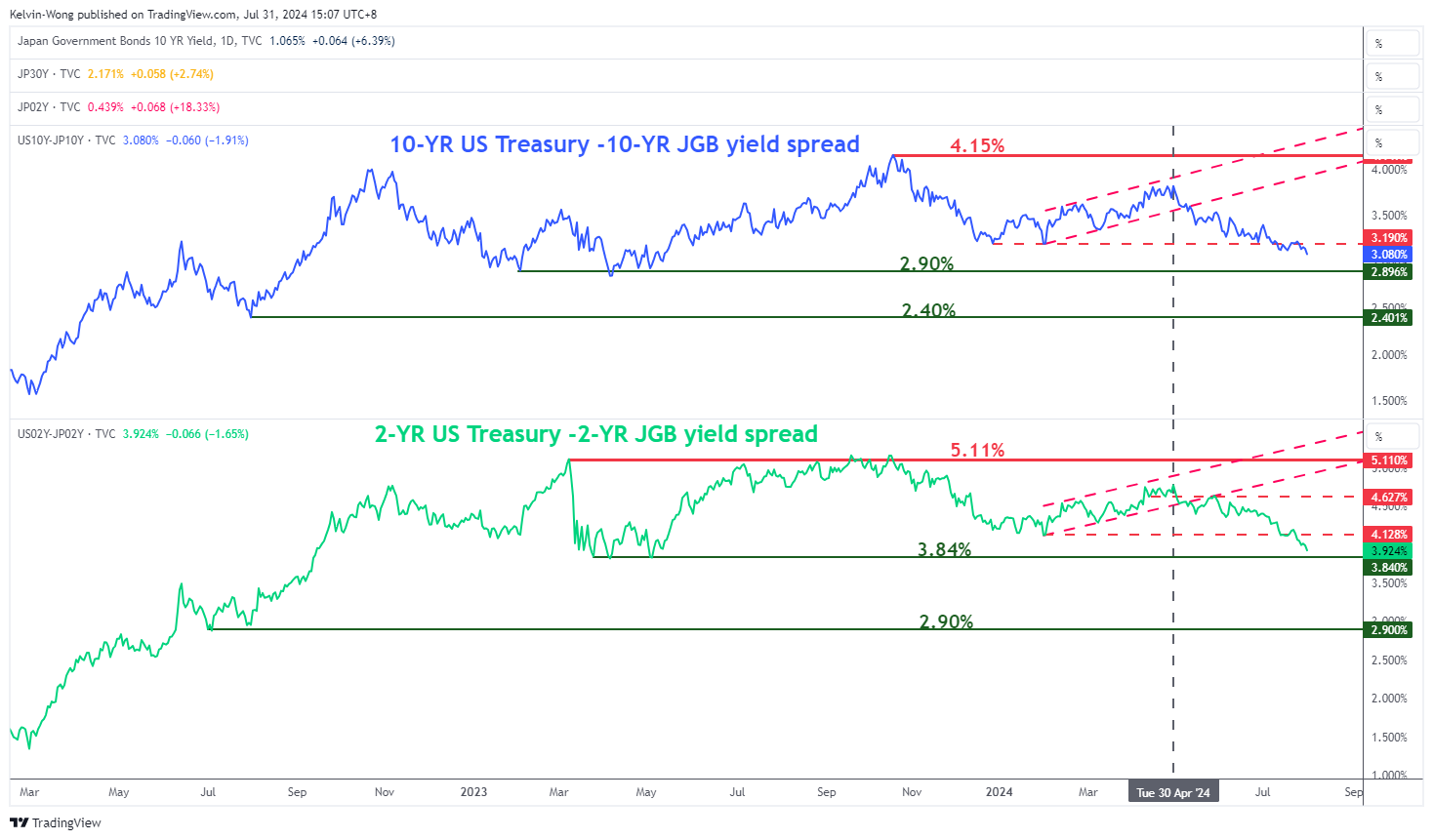

Рис. 1. Решение Банка Японии по денежно-кредитной политике и последний квартальный прогноз по состоянию на 31 июля 2024 г. (Источник: веб-сайт Банка Японии)

Подобные утечки «последних новостей» перед ключевыми решениями Банка Японии по денежно-кредитной политике кажутся «образом работы» для подготовки рынков и снижения риска моментов высокой волатильности, возникающих на мировых рынках посредством процесса беспорядочного закрытия позиций, которые могут спровоцировать значительные петли обратной связи в разнице между активами, когда происходит фактическое объявление.

Похожий подход был использован в марте, когда Банк Японии отменил программу «контроля кривой доходности» по доходности 10-летних японских государственных облигаций (JGB) и увеличил процентную ставку овернайт с отрицательного уровня; это первое повышение с 2007 года.

Пара USD/JPY упала дальше, чтобы протестировать ключевую поддержку 151,70 (внутридневной минимум 51,60) сразу после объявления Банка Японии по монетарной политике о повышении процентной ставки овернайт во второй раз в этом году, и после этого ей удалось организовать отскок, чтобы напечатать экс-рынок. — внутридневной максимум после сессии Банка Японии 153,90 на момент написания статьи.

Кроме того, последний квартальный прогноз Банка Японии по инфляционной тенденции в Японии остался таким же, как и в предыдущем апрельском квартале, когда чиновники сохранили свои средние прогнозы базового индекса потребительских цен (исключая свежие продукты питания и энергоносители) на уровне 1,9% на финансовые годы с 2024 по 2025 год и 2,1. % за 2026 финансовый год (см. рис. 1).

Банк Японии выразил обеспокоенность по поводу импортной инфляции, поскольку риски роста импортных цен увеличились в 2024 и 2025 финансовых годах на основе темпов изменения в годовом исчислении (см. Рисунок 1), что, в свою очередь, предполагает, что в среднесрочной перспективе Банк Японии косвенно намекнул, что дальнейшее ослабление японской иены нежелательно, поскольку его неблагоприятное воздействие на доверие потребителей и расходы перевешивает его выгоды.. Это вероятный фактор дальнейшего ослабления пары USD/JPY в среднесрочной перспективе.

Постепенное ежеквартальное сокращение ежемесячных покупок JGB

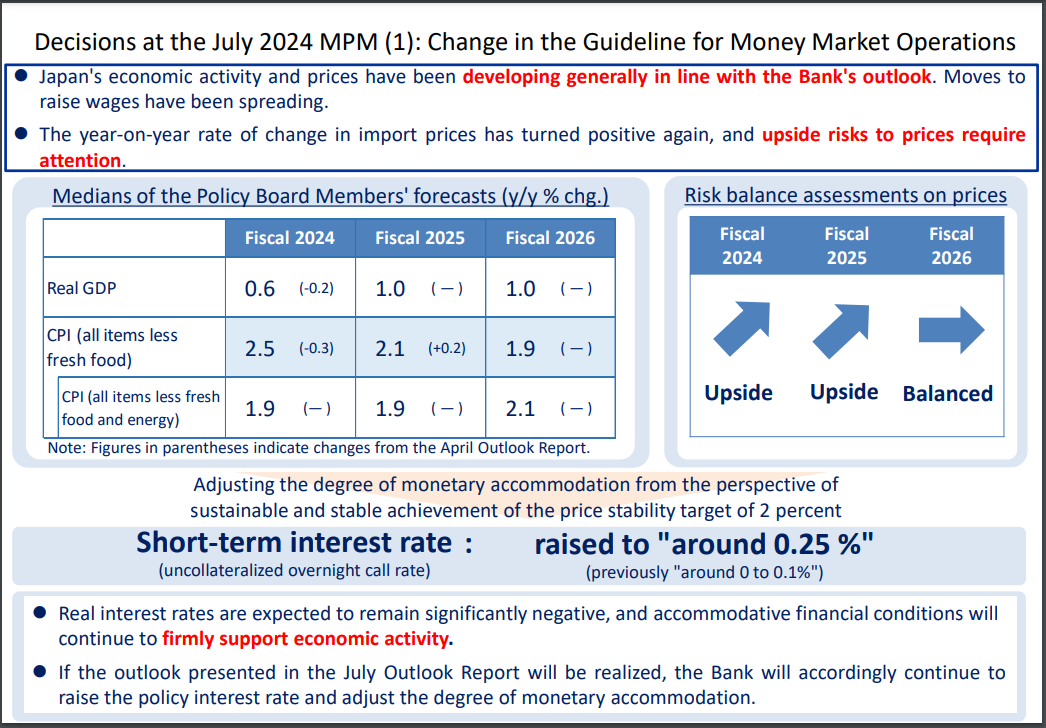

Рис. 2. План Банка Японии по сокращению ежемесячных покупок JGB по состоянию на 31 июля 2024 г. (Источник: веб-сайт Банка Японии)

Кроме того, без какого-либо большого удивления, Банк Японии «официально» объявил о своей программе «количественного ужесточения» по сокращению ежемесячных покупок JGB в размере 5,7 триллионов иен на 50 процентов до примерно 3 триллионов иен к первому кварталу 2026 года путем постепенного сокращения примерно на 400 миллиардов иен каждый. календарный квартал (см. рис. 2).

Этот процесс, вероятно, приведет к сокращению примерно на 7–8% нынешних огромных активов JGB, которые приближаются к 600 триллионам иен на балансе Банка Японии, и позволит рыночным силам играть более значительную роль в определении долгосрочных инвестиций. процентные ставки в Японии.

В целом, это также среднесрочный фактор, который может привести к снижению курса USD/JPY в будущем.

Технические факторы поддерживают незначительное восстановление среднего значения в рамках среднесрочного нисходящего тренда пары USD/JPY.

Рис. 3: Среднесрочные и основные фазы тренда USD/JPY по состоянию на 31 июля 2024 г. (Источник: TradingView)

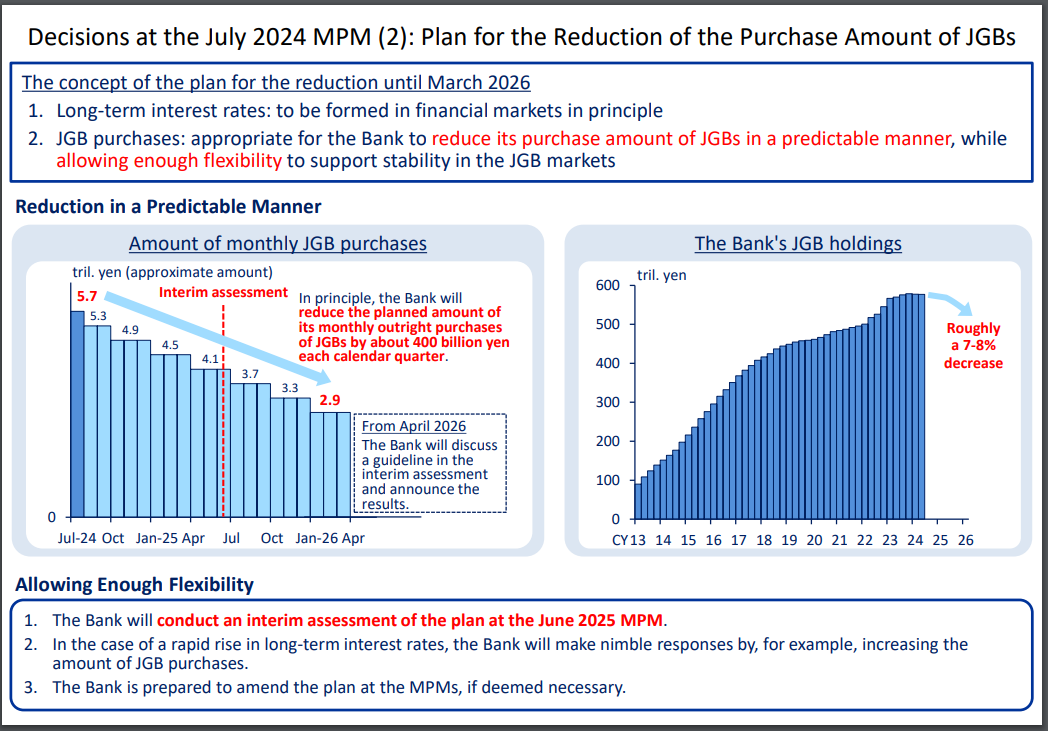

Рис. 4. Среднесрочный тренд доходности казначейских облигаций США-JGB по состоянию на 31 июля 2024 г. (Источник: TradingView)

Рис. 5. Краткосрочный тренд USD/JPY по состоянию на 31 июля 2024 г. (Источник: TradingView)

С точки зрения технического анализа ценовые действия высоколиквидных торгуемых финансовых инструментов не движутся вертикально, а колеблются в пределах фаз долгосрочного тренда.

На данном этапе, как видно на дневном графике пары USD/JPY, среднесрочный тренд пары USD/JPY стал медвежьим, поскольку недавно, 17 июля, она прорвалась ниже своей 50-дневной скользящей средней после того, как ранее удерживала падение цены. действия с 14 марта 2024 г. (см. рис. 3).

Кроме того, положительная премия доходности (2-летних и 10-летних) казначейских облигаций США по сравнению с JGB продолжает сокращаться, что, в свою очередь, поддерживает среднесрочный нисходящий тренд пары USD/JPY от развертывания со следующей среднесрочной поддержкой, наступающей на уровне 149,50 и 146,20/144,60 (см. рис. 4).

Продолжающееся падение пары USD/JPY (на данный момент 20 дней) до максимума 3 июля 2024 года 161,95 достигло состояния перепроданности на дневном индикаторе импульса RSI.

В сочетании с потенциальным состоянием бычьей дивергенции, возникающим на часовом импульсе RSI в области перепроданности после теста ключевой краткосрочной ключевой поддержки 151,70 (также 200-дневной скользящей средней), мы не можем исключить еще один этап незначительного отката. Если произойдет сценарий отскока, прорыв выше краткосрочного сопротивления 154,60 может привести к продолжению отскока и обнажению зоны сопротивления 155,80/156,50, прежде чем развернется еще одна медвежья импульсивная последовательность нисходящих движений (см. рис. 5).

Исходное сообщение

EUROPEAN UNION

EUROPEAN UNION