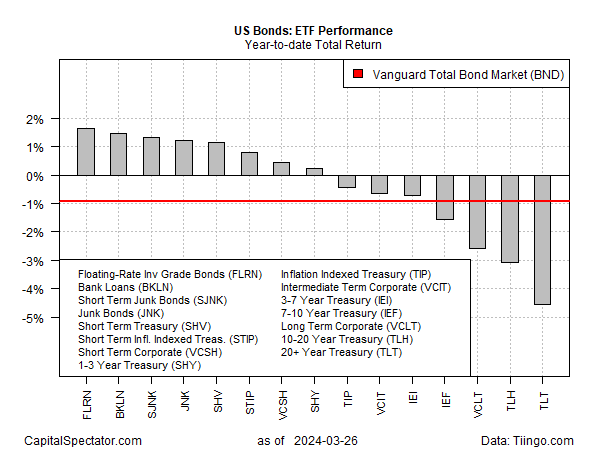

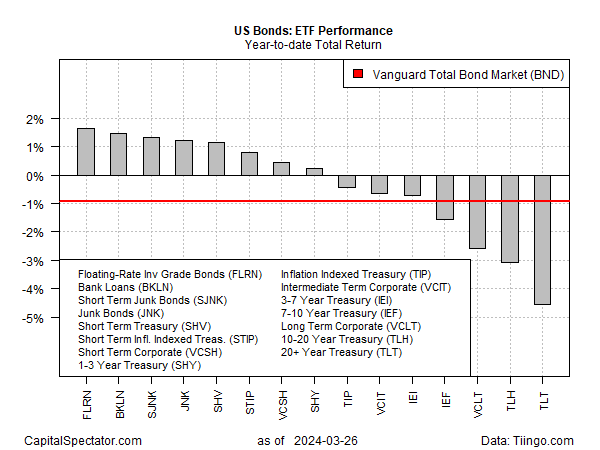

Рынок облигаций изо всех сил пытается полностью оправиться от агрессивного повышения процентных ставок Федеральной резервной системой в 2022-2023 годах, но очаги силы по-прежнему заметны. В секторе инструментов с фиксированным доходом сохраняется определенная степень относительной устойчивости для ценных бумаг с плавающей ставкой, кредитных ценных бумаг с низким рейтингом и мусорных облигаций, основываясь на результатах с начала года по ряду ETF до закрытия во вторник (26 марта).

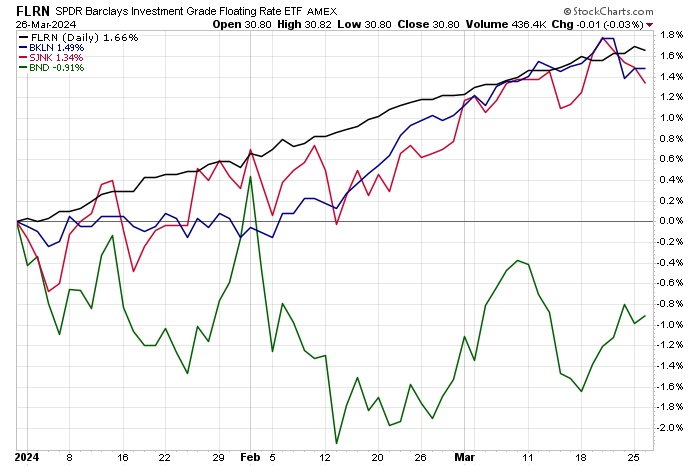

Лидером роста в 2024 году по нашему набору возможностей по облигациям США является ETF с плавающей ставкой SPDR Bloomberg Investment Grade (FLRN), который в этом году вырос на 1,7%. На втором и третьем местах FLRN идут по пятам: ETF банковских кредитов (BKLN) и бросовые облигации с коротким сроком погашения (SJNK), которые показывают положительные результаты с начала года, лишь немного отставая от роста FLRN.

В этом году эта тройка ETF продолжает с большим отрывом превосходить отрицательные показатели широкого эталона инвестиционного уровня для ценных бумаг США с фиксированным доходом (BND).

В целом, препятствия для облигаций, конечно, тесно связаны с сохраняющейся неопределенностью относительно того, когда ФРС начнет снижать процентные ставки. По мере того, как рыночные ожидания в отношении этого прогноза то растут, то ослабевают, в последнее время пострадало большинство секторов инструментов с фиксированным доходом. Но некоторые аналитики полагают, что слабость многих секторов облигаций создала возможности, поскольку более низкие цены на облигации с фиксированной доходностью совпадают с более высокой доходностью.

«Доходность по-прежнему привлекательна», — говорит Майк Кадзил, управляющий портфелем ценных бумаг с фиксированной доходностью в Pimco.

Это может быть справедливо для инвесторов, покупающих отдельные облигации, но с точки зрения ценовых тенденций через ETF это менее очевидно и, следовательно, менее убедительно (по крайней мере, с поведенческой точки зрения и при условии, что держатели отдельных облигаций не контролируют цены). ). Рассмотрим, как сложилась ситуация с ETF среднесрочных казначейских облигаций (IEF) в новейшей истории. Как напоминает приведенный ниже недельный график, до сих пор неясно, исчерпал ли медвежий рынок государственных облигаций свое развитие. Недавний отскок вселяет надежду на то, что IEF достиг дна, но приливы и отливы ожиданий относительно решений ФРС по денежно-кредитной политике остаются препятствием для длительного ралли.

Но, возможно, ситуация меняется. Настроения рынка снова отражают облегчение в виде снижения ставок, начиная с июньского заседания FOMC. Фьючерсы на фонды ФРС сегодня утром оценивают примерно в 70% вероятность того, что центральный банк снизит свою текущую целевую ставку с 5,25% до 5,50% 12 июня.

Но, как показывает приведенная выше диаграмма IEF, рынок казначейских облигаций еще не до конца убежден в том, что начало режима «голубиной политики» близко, а тем более уже началось. Основная причина: неприятные новости по инфляции в последние месяцы.

Но есть конкурирующий фактор, который еще может победить и преодолеть нежелание ФРС снижать ставки: замедление экономики США.

Вопрос в том, сможет ли более мягкая экономическая тенденция преодолеть устойчивую инфляцию в ближайшем будущем и удержать ли ФРС на пути к снижению ставок. Судя по тенденциям рынка казначейских облигаций в последнее время (на основе IEF), оценка шансов для любого пути по-прежнему выглядит как подбрасывание монеты.

Как развивается риск рецессии? Следите за прогнозом, подписавшись на:

Отчет о рисках делового цикла США

EUROPEAN UNION

EUROPEAN UNION