Источник изображения: Getty Images

Одним из инструментов оценки, который используют многие инвесторы, является анализ соотношения цены и прибыли (P/E) компании. Эмпирическое правило заключается в том, что чем он ниже, тем дешевле стоит акция. Итак, прямо сейчас, МАГ (LSE: IAG) выглядит очень дешево. Цена акций IAG означает, что коэффициент P/E равен всего четырем.

Это действительно выглядит очень низко. Но я не считаю эту акцию объективной сделкой, не говоря уже о том, чтобы сравнивать ее с другими акциями. индекс ФТС 100 акции. У меня нет планов покупать – вот почему.

Одно из соображений оценки: долг

При оценке компании наряду с коэффициентом P/E следует учитывать несколько ключевых элементов.

Они могут означать, что компания с низким коэффициентом P/E может оказаться не такой дешевой, как кажется. И наоборот, высокий коэффициент P/E иногда не обязательно означает, что оценка слишком высока.

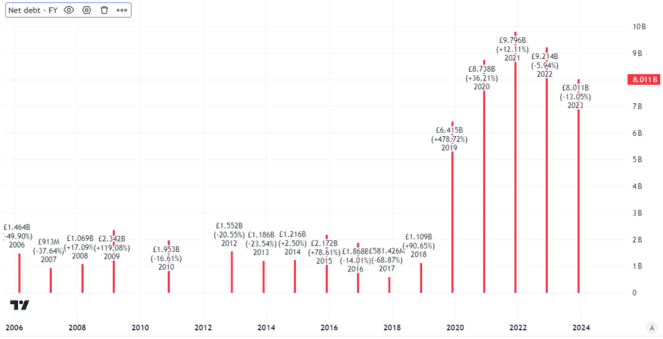

Первый из этих элементов — это размер долга компании по отношению к ее активам (так называемый чистый долг). Это важно, потому что рано или поздно долг придется погасить. До тех пор его необходимо обслуживать, обычно в форме выплаты процентов. Это съедает прибыль.

В своих промежуточных результатах в этом месяце IAG сообщил, что чистый долг оказался на 31% ниже, чем годом ранее. Я рассматриваю это как позитивное развитие.

Тем не менее, чистый долг остается значительным и составляет около 5,4 млрд фунтов стерлингов. Для сравнения: рыночная капитализация компании составляет около 9 миллиардов фунтов стерлингов.

Создано с помощью TradingView

Этот долг значителен — и все еще намного превышает уровень компании до пандемии.

Еще один фактор оценки: будущие доходы.

Но хотя этот долг выше, чем мне хотелось бы в идеале, это само по себе не мешает текущей цене акций IAG быть выгодной сделкой.

А как насчет второго фактора, который я всегда рассматриваю наряду с чистым долгом, помимо коэффициента P/E?

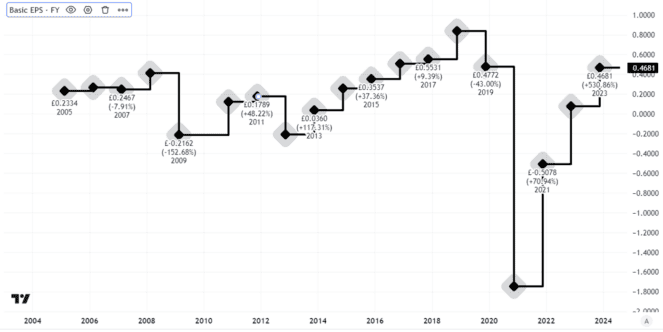

Это заработок – конкретно то, что я ожидаю будущее заработок будет. В конце концов, текущий коэффициент P/E IAG, равный 4, основан на прибыли прошлого года. Но останутся ли они на том же уровне?

Взгляните на базовую прибыль компании на акцию за последние несколько лет.

Создано с помощью TradingView

Они много переезжали. Это отражает тот факт, что на авиакомпании влияет ряд факторов, которые в значительной степени или полностью находятся вне контроля группы.

Цены на топливо могут меняться. Правительственные ограничения могут внезапно снизить спрос на авиаперелеты. Слабая экономика также может снизить спрос на полеты к солнцу.

Это может привести к падению прибыли на акцию, возможно, к резкому падению. На промежуточном этапе IAG восстановила выплату дивидендов. Также указывалось на «сохраняющийся высокий спрос на путешествия на привлекательных основных рынках, на которых мы работаем ».

Однако некоторые конкуренты указали на ожидаемое снижение цен на билеты. Слабая экономика может ограничить спрос. Некоторые считают, что скупой подход к обслуживанию пассажиров привел к потере лояльности многих пассажиров к IAG. Это может нанести ущерб долгосрочной прибыльности.

Исходя из этого, я не думаю, что цена акций является выгодной. Я не буду инвестировать.

EUROPEAN UNION

EUROPEAN UNION