Чагкансайин

До недавнего времени наши усилия по оптимизации результатов инвестиций с фиксированным доходом в условиях меняющихся процентных ставок были сосредоточены не только на обеспечении высокой текущей доходности, но и на потенциальном приросте капитала. Предпочтительными активами были привилегированные акции с фиксированной или плавающей ставкой, торгуемые с большими скидками к номиналу. Но теперь, когда мы достигли поворотной точки ФРС, переходя от повышения ставок к снижению, эти скидки сократились, и доходность плавающих ставок, вероятно, начнет снижаться. Эти рыночные изменения заставили нас пересмотреть старый фаворит и переоценить его привлекательность в нынешних условиях: Redwood Trust, Inc. 10% FXD RT PFD A (NYSE:RWT.PR.A ).

Предпочтительный рынок сегодня

Когда Джером Пауэлл начал свою кампанию по борьбе с инфляцией, повышая процентные ставки в марте 2022 года, рынки инвестиций с фиксированным доходом подверглись жестокому удару, а особенно сильно пострадали мало обращающиеся привилегированные акции. В то время как казначейские облигации и кредитные рынки инвестиционного уровня обладают ликвидностью, которая позволяет им быстро найти ценовое равновесие, однобокая волна давления со стороны продавцов может привести к ценовым диспропорциям небольших, не имеющих рейтинга привилегированных акций, которые одновременно болезненны и оппортунистичны. В результате этого дисбаланса оппортунистические инвесторы обратились к покупке привилегированных акций с фиксированной или плавающей ставкой и были вознаграждены ростом доходности по контрактам и ценами, которые вернулись к номиналу.

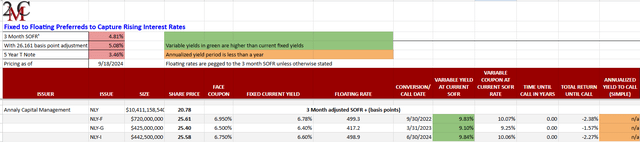

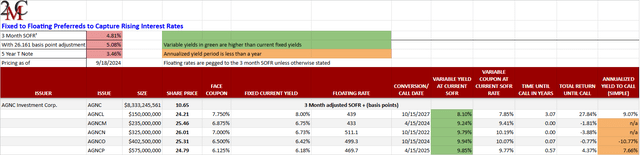

По мере роста ставки по федеральным фондам выпуски, конвертированные в купоны с плавающей ставкой в заранее определенных календарях, а дивиденды росли вместе с ставкой обеспеченного финансирования овернайт (SOFR). Проблемы с ранним переходом на плавающие ставки привели к резкому росту квартальных дивидендов. Например, ставка дивидендов компании Annaly Capital Management, Inc. с 6,95% PFD SER F (NLY.PR.F) подскочила с 6,95% номинального купона (1,7375 долларов США в год) до годовой ставки в 10,645% (2,6612 долларов США в год). ) против номинальной стоимости в 25 долларов. Аналогичным образом, AGNC Investment Corp. CUM 1/1000 7% C (AGNCN) выросла с 7,00% номинального купона (1,75 доллара США в год) до годовой ставки в 11,01% (2,7536 доллара США в год) по отношению к номиналу.

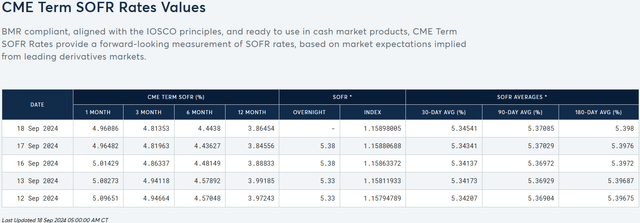

Оба этих выпуска, а также многие другие выпуски имеют плавающие ставки, привязанные к трехмесячному SOFR. Ставки SOFR в последнее время значительно снизились в ожидании неизбежного снижения ставок. В таблице ниже суммирован спектр ставок SOFR утром 18 сентября, до решения ФРС по процентной ставке.

Группа СМЕ

Источник: Группа CME

Монитор привилегированных акций Portfolio Income Solutions включает текущие данные по ставкам для обеспечения прогнозной оценки доходности. Судя по текущей информации, похоже, что пиковые ставки находятся в зеркале заднего вида, а доходность по плавающей ставке снова упадет до однозначных цифр.

Решения для портфельного дохода

Источник: Решения по портфельному доходу.

Решения для портфельного дохода

Источник: Решения по портфельному доходу.

Пока мы писали это, ФРС объявила о снижении ставки на 50 базисных пунктов. Вероятно, пришло время переоценить наши инвестиционные приоритеты и варианты.

Насколько низкими будут ставки и как быстро они достигнут этого уровня?

Уже больше года инвесторы спекулируют и делают предположения о том, когда ФРС снизит ставки. Теперь разговор перейдет к тому, как быстро и насколько далеко зайдут сокращения. Когда рынки и ставки меняют направление, мы должны помнить о конкретных условиях, регулирующих существование и функционирование каждого отдельного выпуска.

Обсуждаемые выше выпуски Annaly и AGNC уже конвертированы в плавающую ставку, и каждый из них также уже подлежит отзыву. Если ставки/SOFR снизятся и дальше, квартальные выплаты дивидендов по каждому выпуску будут снижаться аналогичными темпами. Если ставки значительно упадут и рынки капитала будут благоприятно открыты для эмитентов, облигации с правом отзыва могут быть погашены. Если о вашей проблеме узнают, вам нужен план благоприятного перераспределения.

На рынке падающих процентных ставок наше внимание смещается на определенность и продолжительность. Проще говоря, какова наша базовая доходность и как долго мы можем рассчитывать на эту доходность? Это простая триангуляция купонных ставок и дат отзыва, измеренная по рыночной цене.

Хотя это не единственное решение, Redwood Trust, Inc. 10% FXD RT PFD A (RWT.PR.A) является привычным выбором и представляет собой привлекательный вариант для инвестиций в новые деньги с фиксированным доходом. Впервые мы заинтересовались RWT.PR.A в третьем квартале 2023 года, когда из-за отсутствия рыночной поддержки и общей неясности цена акций нового выпуска упала до $22,50. Имея долгосрочный 10%-ный купон, это была привилегированная облигация со скидкой, которая выгодно отличалась от разрозненного рынка с фиксированным доходом. Мы купили акции, но, когда ситуация стабилизировалась, мы продали акции по номинальной стоимости, чтобы реализовать то, что мы считали лучшими возможностями.

Сегодня

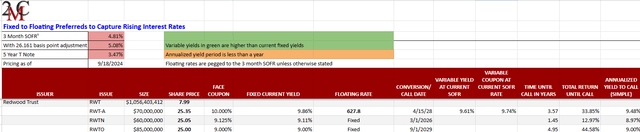

Как и AGNCN и NLY.PR.F, RWT.PR.A представляет собой привилегированные акции mREIT с фиксированной или плавающей ставкой. Таким образом, при переходе на плавающую ставку RWT.PR.A скорректирует свою ставку дивидендов в соответствии с преобладающей ставкой 5-летних облигаций плюс 627,8 базисных пунктов. В отличие от двух других выпусков, RWT.PR.A не конвертируется в плавающую ставку до 15.04.2028. Тем временем компания выплатит дивиденды в размере 2,50 доллара на единицу, что очень хорошо соответствует номинальной цене в 25 долларов и текущей 5-летней облигации с доходностью 3,47%.

Решения для портфельного дохода

Источник: Решения по портфельному доходу.

Читатели, желающие вникнуть в суть вопроса, заметят, что покупка по цене закрытия 18 сентября в 25,35 доллара дает доходность всего 9,86%, но эти рассуждения не учитывают природу дивидендного цикла привилегированных акций. RWT.PR.A отменяет выплату дивидендов 01.10.24, выплачивая покупателю 18 сентября $0,63 за акцию. Такое быстрое получение дивидендов фактически возвращает стоимость акций ниже номинала, обеспечивая балансовую доходность чуть выше 10%.

Мы не можем полностью предсказать будущее, но если эмитент выживет, RWT.PR.A принесет дивидендную доходность в размере 10,0% в течение следующих 3,5 лет, при этом большинство ожидает снижения процентных ставок.

Эмитент

В рамках нашего стандартного процесса андеррайтинга, когда мы заинтересовались RWT.PR.A в 3К23, мы оценили финансовую состоятельность ее эмитента, Redwood Trust, Inc. (RWT). Нам понравилась ниша, которую RWT создала для себя на огромном ипотечном рынке, и то, как она пыталась улучшить свое положение в условиях ужесточения банковского регулирования. Мы заняли длинную позицию в RWT.

Год спустя Redwood Trust расширила свое проникновение на крупные ипотечные рынки и расширила свои отношения с банками-оригинаторами. Процесс еще только начинается, но опыт RWT вселил в них уверенность в том, что они смогут повысить дивиденды за 3К24 на 6,25%. Нас воодушевляют их перспективы.

Будущее

18 сентября 24 года FOMC снизил процентные ставки на 50 базисных пунктов, и в ближайшие недели эксперты будут размышлять о том, насколько еще и как быстро необходимо снизить ставки, чтобы успешно противостоять рецессии.

Мы активные инвесторы с фиксированным доходом, торгующие на том же рынке, что и все остальные. Здесь нет никаких присущих преимуществ, речь идет лишь о повороте туда, где появляются рыночные возможности. Если ставки снизятся, привилегированные акции с плавающей ставкой принесут более низкую дивидендную доходность, в то время как их верхняя цена будет привязана к номинальной стоимости.

Несмотря на то, что RWT.PR.A не предлагает никакого потенциала роста, купленный почти по номиналу, RWT.PR.A является привлекательным заполнителем с доходностью 10% на ближайшие 3+ года, пока мы во всем разбираемся.

EUROPEAN UNION

EUROPEAN UNION