За последние три года большинство энергетических компаний США избегали больших расходов на расширение производства после нефтяного кризиса 2020 года, отдавая приоритет возврату акционерам большего количества денежных средств в виде дивидендов и выкупа акций. Большинство нефтегазовых компаний объявили лишь о небольшом увеличении своих капитальных затрат на текущий год, а также планируют скромно увеличить добычу.

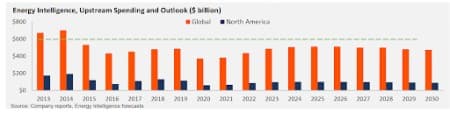

Но это означает, что эти компании не будут пытаться заработать на ценах на нефть, которые остаются на многолетних максимумах. В своем прогнозе на 2023 г. Энергетический интеллект отмечает, что глобальные капиталовложения в разведку и добычу достигнут $485 млрд в текущем году, что соответствует увеличению на 12% в годовом исчислении и восстановлению почти на 30% по сравнению с минимумом 2020 года.

Эксперт по энергетике говорит, что расходы вряд ли достигнут уровня в 700 с лишним миллиардов долларов, который наблюдался во время пика 2013–2014 годов в этом десятилетии, поскольку большинство компаний предпочитают сосредоточиться на наиболее выгодных «баррелях», то есть на более дешевых проектах с меньшим выбросом углерода и более быстрыми темпами. сроки. ННК, крупные независимые компании и крупные западные компании возвращаются к выгодным офшорным играм, включая бассейн Гайаны, Бразилию, Мексиканский залив, Северное море и Западную Африку — регионы, которые, как ожидается, также будут обеспечивать львиную долю роста за пределами ОПЕК.

Источник: Энергетическая разведка.

Крупнейшие нефтегазовые компании объявляют о большом увеличении капиталовложений

Ряд крупных нефтегазовых компаний объявили о значительном увеличении капиталовложений на 2023 год и далее. Прошлый месяц, Корпорация Шеврон. (NYSE: CVX) объявила, что бюджет капитальных расходов на 2023 финансовый год составит $17 млрд, что составляет более 25% от ожидаемых расходов в 2022 году и находится на верхней границе среднесрочного диапазона $15–17 млрд.

Компания заявила, что капиталовложения в разведку и добычу включают более 4 миллиардов долларов на разработку Пермского бассейна; ~ 2 млрд долларов на другие сланцевые и трудноизвлекаемые активы и ~ 2 млрд долларов на проекты, направленные на снижение выбросов углерода или увеличение производственных мощностей по производству возобновляемых видов топлива, что более чем вдвое превышает бюджет на 2022 год.

Хотя расходы Chevron на 2023 год будут значительно выше, чем капитальные расходы в период пандемии 2020–2021 годов, они все же намного ниже среднегодового показателя в 30 миллиардов долларов в период 2012–2019 годов.

«Наши бюджеты капиталовложений остаются в соответствии с предыдущими прогнозами, несмотря на инфляцию. », — сказал председатель и главный исполнительный директор Майк Вирт.

Аналог Chevron ЭксонМобил Корп . (NYSE: XOM) не объявляла о резком увеличении расходов, но заявила, что ее капитальные расходы на 2023 год будут ближе к верхней границе годового целевого показателя в 20-25 миллиардов долларов, и этот уровень он рассчитывает сохранить до 2027 года.

Exxon заявляет, что более 70% ее капиталовложений будет направлено в Пермский бассейн США, Гайану, Бразилию и проекты СПГ по всему миру. Эти инвестиции помогут увеличить добычу компании на 500 тыс. бнэ/сутки до 4,2 млн бнэ/сутки к 2027 г. Exxon также обнародовала планы увеличения расходов на проекты с низким уровнем выбросов на 15% до 2027 г. расширить свой план обратного выкупа акций до 50 миллиардов долларов до 2024 года, включая 15 миллиардов долларов в 2022 году. Итак, откуда возьмутся все эти деньги? Exxon ожидает, что «двойная прибыль и потенциальный денежный поток » к 2027 г. по сравнению с 2019 г., а также рассчитывает сократить структурные затраты на ~ 9 млрд долларов к концу 2023 г. по сравнению с уровнем 2019 г.

Между тем, третий по величине производитель сырой нефти и природного газа в Канаде Ценовус Энерджи (NYSE: CVE) объявила, что рассчитывает потратить 4 млрд канадских долларов в 2023 финансовом году, что выше оценок в 3,3 млрд канадских долларов в 3,7 млрд долларов на 2022 год, включая ~ 2,8 млрд канадских долларов в капитал для поддержки основного производства и вспомогательных операций. Cenovus заявляет, что рассчитывает направить 1,2 до 1,7 млрд канадских долларов на оптимизацию и рост, включая строительство проекта West White Rose в Атлантической Канаде. Cenovus также прогнозирует добычу на уровне 800–840 000 бнэ/сутки в текущем году, рост более чем на 3% по сравнению с прошлым годом, включая добычу нефтеносных песков на уровне 582–642 тыс. бнэ/сутки и традиционную добычу на уровне 125–140 тыс. . Между тем, компания ожидает, что общий объем переработки сырой нефти составит 610-660 тыс. баррелей в день, что почти на 28% больше, чем в прошлом году.

Еще в июне, Саудовская Арамко объявила о планах продолжать увеличивать капитальные затраты до середины 2020-х годов в рамках своей стратегии по увеличению добычи нефти до 12,3 млн баррелей в сутки к 2025 году и до 13 млн баррелей в сутки к 2027 году. Для поддержки роста добычи Aramco планирует выделить капиталовложения до 50 миллиардов долларов, которые затем будут увеличиваться с 2023 по 2025 год.

Крупнейшая нефтегазовая компания Бразилии Petroleo Brasileiro SA или Petrobras (NYSE: PBR) объявила, что увеличит инвестиции в 2023-2027 годах примерно на 15% до 78 миллиардов долларов по сравнению с прогнозируемыми расходами компании на 2022-2026 годы. Из 78 миллиардов долларов США, запланированных на капиталовложения, 83% или 64 миллиарда долларов предназначены для деятельности по разведке и добыче, а 67% бюджета капитальных затрат на разведку и добычу пойдет на подсолевые работы. Компания также планирует увеличить расходы на сокращение выбросов углерода до ~ 6% от общего объема по сравнению с 4% в предыдущем плане, и увидит, что ее фонд декарбонизации более чем удвоится по сравнению с текущими 248 миллионами долларов.

Тем временем бразильский горнодобывающий гигант Вале СА (NYSE: VALE) объявила о планах увеличить капиталовложения до 6 млрд долларов США в 2023 году с 5,5 млрд долларов США в 2022 году, а расходы на разведку, как ожидается, достигнут 350 млн долларов США в 2026 году по сравнению со 180 млн долларов США в 2022 году. немного увеличится до 320 миллионов тонн в 2023 году по сравнению с 310 миллионами тонн в текущем году, но ожидается, что производство превысит 360 миллионов тонн к 2030 году. Между тем, производство меди, как ожидается, подскочит до 335-370 тысяч тонн в 2023 году с ~ 260 тысяч тонн в этом году. в то время как ожидается, что производство никеля превысит 300 тыс. тонн с ~ 180 тыс. тонн в 2022 году.

Алекс Кимани для Oilprice.com

Больше популярных статей на Oilprice.com:

- Почему 2023 год станет еще одним сильным годом для нефтяной отрасли

- EIA: рост добычи будет держать цены на природный газ под контролем

- Саудовская Аравия открыта для обсуждения недолларовых расчетов по торговле нефтью

Прочтите эту статью на OilPrice.com

Эта история первоначально появилась на Oilprice.com

EUROPEAN UNION

EUROPEAN UNION