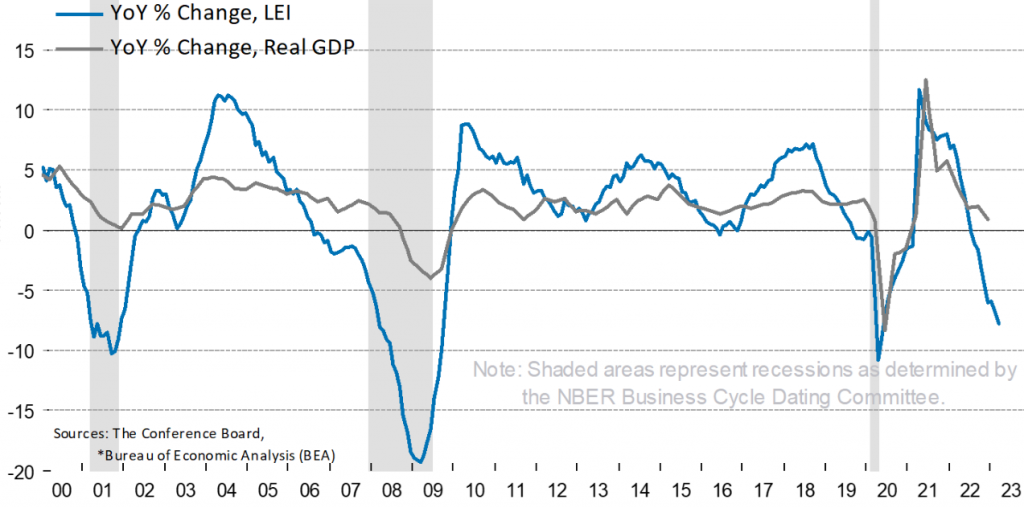

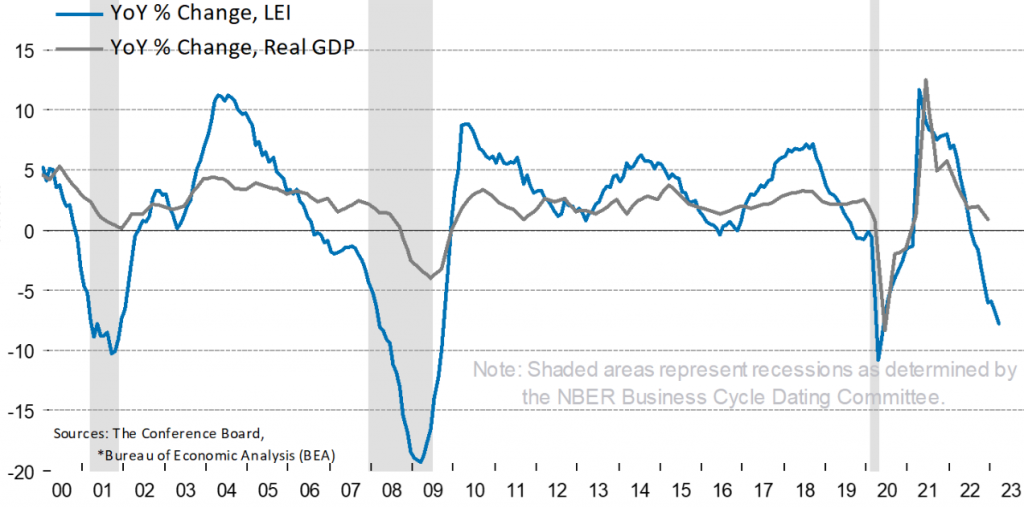

Прогнозировать деловой цикл не становится легче. Несмотря на огромное количество данных и расширяющийся список аналитических методов, контрольных показателей и связанных с ними исследований, находящихся в распоряжении исследователей, споры о состоянии экономики США продолжаются. Вчерашний выпуск ведущего экономического индекса (LEI) от Conference Board, кажется, решает вопрос в пользу рецессии, но анализ в реальном времени не так однозначен, как предполагает этот индикатор.

На первый взгляд LEI сигнализирует о снижении экономической активности в США. Годовое изменение этого эталона недвусмысленно свидетельствует о глубоко отрицательном смещении. «Слабые стороны компонентов индекса были широко распространены в марте, как и в течение последних шести месяцев, что привело к еще большему снижению темпов роста LEI в отрицательную зону», — отмечает аналитик Conference Board. Консультант прогнозирует, что «экономическая слабость усилится и распространится более широко по всей экономике США в ближайшие месяцы, что приведет к рецессии, начинающейся в середине 2023 года».

Ряд других показателей соответствует профилю рецессии. Например, кривая доходности казначейских облигаций была перевернутой в течение нескольких месяцев. Многочисленные исследования показывают, что, когда короткие ставки выше длинных, вероятность резкого спада возрастает.

Но есть и достоверные данные, которые дают более оптимистичную картину. Преждевременно сбрасывать со счетов риск рецессии, который крутился в течение нескольких месяцев, но есть также веские основания утверждать, что экономика все еще растет.

Возьмем, к примеру, отчет о ВВП за первый квартал, который запланирован на следующую неделю. Модель GDPNow Федерального резервного банка Атланты в настоящее время оценивает, что объем производства увеличился на 2,5%, что близко к респектабельному росту на 2,6% в четвертом квартале.

Между тем, еженедельный экономический индекс ФРБ Нью-Йорка, после постепенного снижения в течение большей части последних двух лет, недавно стабилизировался на уровне, который предполагает умеренный рост, основанный на данных до 15 апреля. Индекс ADS, еще один индекс делового цикла в реальном времени. опубликованный Федеральным резервным банком Филадельфии, также отражает смещение роста до середины апреля.

Короче говоря, есть место для дебатов о том, находится ли экономика в рецессии прямо сейчас. Глядя на несколько индикаторов бизнес-цикла и суммируя цифры, я понимаю, что рост все еще не завершен, основываясь на сводном индексе вероятности рецессии, публикуемом в еженедельных обновлениях отчета о рисках делового цикла США.

Но хотя в настоящее время экономика, вероятно, не сокращается, потенциал спада, определяемого NBER, в ближайшие месяцы все еще скрывается. Два показателя, которые находятся в шорт-листе для мониторинга этого риска: фонд заработной платы и потребительские расходы. На обоих фронтах есть ранние признаки того, что ситуация меняется.

Хотя рынок труда по-прежнему добавлял рабочие места в течение марта, есть намеки на то, что происходит замедление роста. Прием на работу в частном секторе замедлился, в то время как заявки на пособие по безработице в годовом исчислении в настоящее время постоянно растут впервые с момента бушующей пандемии.

Розничные продажи также, похоже, переходят на новый уровень: расходы снижались в течение четырех из последних пяти месяцев до марта. Общее мнение состоит в том, что рост процентных ставок влияет на экономику и начинает сокращать потребительские расходы.

Следующий раунд отчетов по платежным ведомостям и розничным продажам для апрельского профиля может предоставить неопровержимые доказательства, которые убедит скептиков в том, что рецессия назревает. Если это так, четкие сигналы рецессии в реальном времени появятся в WEI, ADS и других бизнес-циклах. индикаторы. Но мы еще не там.

Да, есть несколько факторов риска, которые мигают красным. Вопрос в том, выдадут ли убедительные подтверждения рынок труда и потребительский сектор? С другой стороны, является ли экономика более устойчивой, чем обычно считается? Ответ, по-видимому, ожидается. Но это было правдой в течение нескольких месяцев, и дебаты продолжаются. Деловой цикл не был отменен, но он эволюционировал.

Как развивается риск рецессии? Следите за прогнозом с подпиской на:

Отчет о рисках делового цикла США

EUROPEAN UNION

EUROPEAN UNION