Фьючерсы на фонды ФРС по-прежнему опираются на ожидания того, что Федеральная резервная система в следующий раз снизит свою целевую ставку на четверть пункта, но соответствующая уверенность в прогнозе падает.

Согласно данным CME Group, текущая подразумеваемая вероятность нового снижения ставок сегодня утром составляет примерно 59%. Ожидания относительно перспектив дальнейшего смягчения политики на заседании FOMC 18 декабря постепенно ослабевают после победы Дональда Трампа на выборах. Еще в пятницу подразумеваемая вероятность снижения ставки составляла 71%.

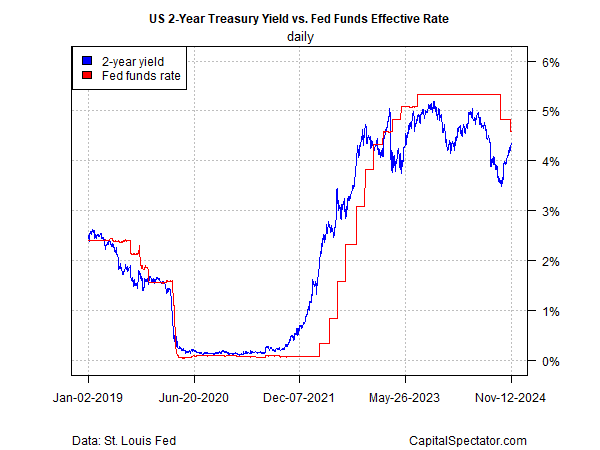

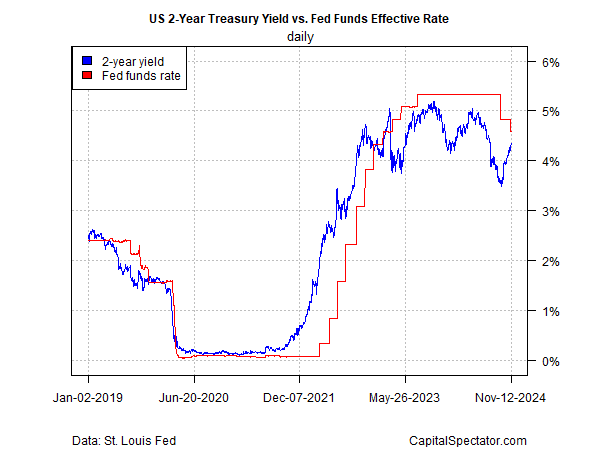

Еще один признак того, что толпа недовольна возможностью дальнейшего снижения ставок: доходность чувствительных к политике двухлетних казначейских облигаций продолжает расти. Эта широко распространенная доходность, которая считается показателем краткосрочного прогноза процентной ставки, подскочила до 4,34% во вторник (12 ноября), самого высокого уровня с конца июля.

Примечательно, что разница между более высокой средней эффективной целевой ставкой по фондам ФРС за вычетом доходности по двухлетним облигациям сузилась до -24 базисных пунктов, что является наименьшим разбросом более чем за год. Вывод: надежды рынка казначейских облигаций на дальнейшее снижение ставок угасают.

Избрание Дональда Трампа является ключевым фактором, меняющим расчеты по снижению ставок, вызванное мнением о том, что экономические приоритеты нового президента могут быть инфляционными. Сочетание повсеместных тарифов на импорт и депортации миллионов рабочих-иммигрантов вызвало опасения, что ценовое давление может возобновиться в 2025 году.

«Проблема тарифов вызывает беспокойство, поскольку это налог с продаж», — говорит Дэвид Коток, соучредитель и главный инвестиционный директор компании по управлению инвестициями Cumberland Advisors. «Тарифы устанавливаются указом президента. Конгресс уже давно дал полномочия президенту. Они не собираются забирать его обратно, и ни один президент не отдаст его без боя».

Экономист и бывший министр финансов выражает сомнение в целесообразности дополнительного снижения ставок на данном этапе. «Я считаю, что ФРС и рынки все еще недооценивают риск перегрева», — говорит он. «Я спрашиваю себя: почему снижение ставок является приоритетом в этой среде?»

Если ФРС действительно приостановит снижение ставок, что может спровоцировать этот сдвиг? Президент Федерального резервного банка Миннеаполиса Нил Кашкари отвечает: «Если мы увидим неожиданное повышение инфляции в какой-то момент, это может заставить нас задуматься», — объясняет он. Но «трудно представить, что рынок труда действительно нагреется до декабря. Просто времени не так уж и много».

EUROPEAN UNION

EUROPEAN UNION