Самым крупным событием недели, возможно, станет не встреча, а конференция, которая завершится во вторник. Ходили слухи, что Банк Японии планирует поднять ставки впервые за более чем десятилетие.

Неясно, учтен ли этот шаг в цене или нет, поскольку мы уже видели эти слухи раньше, но ничего не произошло. Таким образом, вполне возможно, что рынок несколько скептически относится к очередному предполагаемому повышению ставок Банком Японии.

Иена укрепляется по отношению к доллару

Мы видели некоторое усиление по сравнению с недавним периодом, но большая часть этих успехов также была возвращена.

Иена вернулась к своему уровню восстановления 61,8% на отметке 149,20 за доллар, поэтому кажется более вероятным, чем нет, что иена продолжит укрепляться по отношению к доллару в ближайшие дни, как только начальное восстановление закончится.

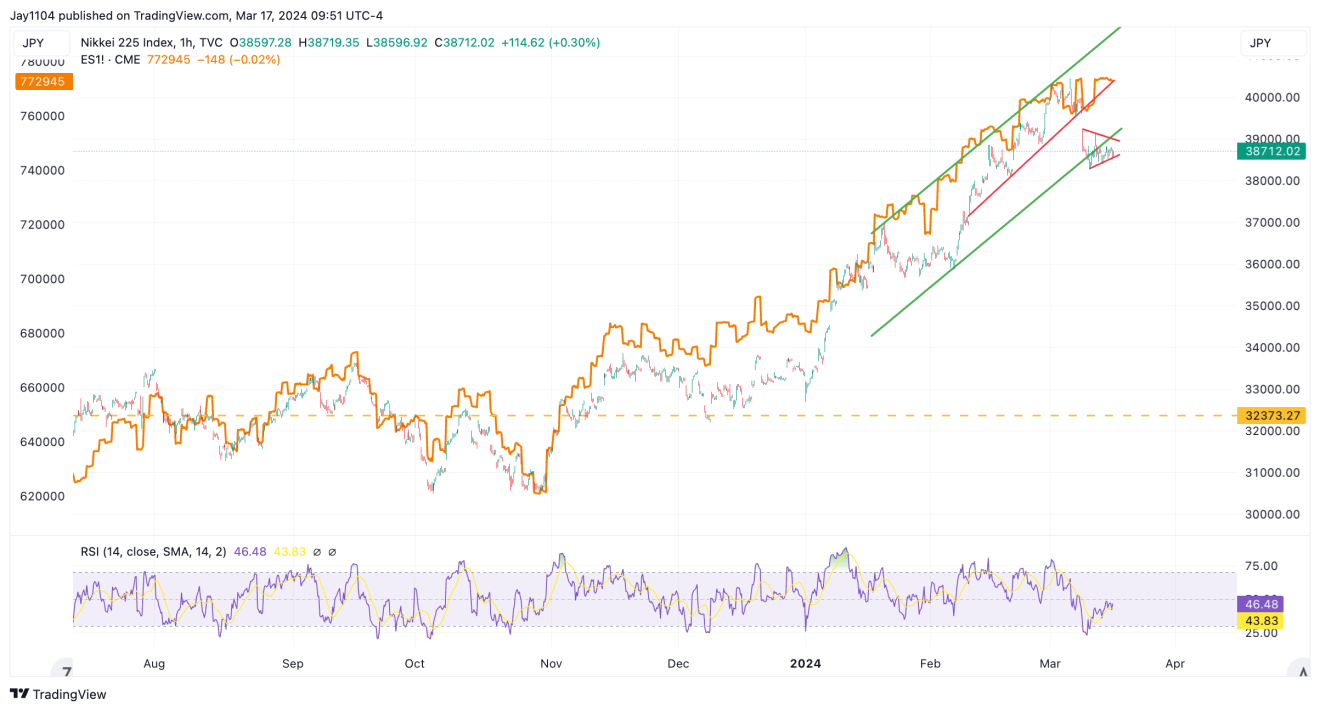

Nikkei упал из-за разговоров о повышении ставок

Недавно он стал жертвой переговоров о повышении ставок и укрепления иены. Индекс прорвался ниже критического восходящего тренда 10 марта, а 12 марта вышел из восходящего канала и теперь, похоже, сформировал вымпел.

Более сильная иена и более высокие ставки не пойдут на пользу Nikkei в будущем, и технический график, похоже, подтверждает, что Nikkei может пойти вниз в ближайшем будущем.

S&P 500 против. Никкей

Сравнивая Nikkei с индексом , оцененным в японских иенах, можно увидеть, что они идеально совпадают.

Итак, если мы придем к выводу, что некоторые из преимуществ, которые мы наблюдаем на рынках США, были обусловлены мягкой денежно-кредитной политикой и более слабой иеной, тогда кажется возможным, что более сильная иена и более слабый Nikkei могут также негативно повлиять на рынки США. и за этим нужно будет внимательно следить.

S&P 500 протестирует уровень 5050

Действительно, более надежные данные по инфляции на прошлой неделе также не помогли рынку акций США, поскольку ставки выросли, доллар укрепился, а спреды расширились, что привело к росту акций и снижению.

На прошлой неделе восходящий тренд был сломан, но S&P 500 нашел поддержку около 5100, что дает S&P 500 возможность протестировать уровень 5050. Но до тех пор, пока уровень 5050 не будет пробит, говорить больше не о чем.

NASDAQ 100 может выпасть из модели растущего мегафона

Похоже, что на данный момент он находится в худшем техническом состоянии, чем S&P 500. Падение NASDAQ ниже поддержки на отметке 17 850 действительно открывает потенциальную возможность заполнения гэпа до 17 450, что сведет на нет ралли Nvidia (NASDAQ:) после разрыва в прибылях, которое наблюдалось в середине февраля.

Завершение заполнения гэпа на уровне 17 450, вероятно, будет означать, что NASDAQ 100 также выпадет из восходящей модели мегафона.

10-летний подъем снова выше уровня 4,3%

Между тем, на прошлой неделе мы снова увидели рост выше уровня 4,3%, и за этим уровнем стоит следить, поскольку сопротивление около 4,35% было сильным, и ставки несколько раз не могли преодолеть это сопротивление. Повышение ставки выше 4,35%, вероятно, откроет путь для повышения 10-летней ставки до 4,5% и, возможно, обратно до 4,75%.

Во многом это будет зависеть от того, что говорит ФРС, и от точечной диаграммы, которую они предоставляют. ФРС, которая отменяет снижение ставок, предполагает, что нейтральная ставка может быть выше, чем считалось ранее; это будет топливом, необходимым для того, чтобы поднять 10-летнюю ставку выше текущего уровня и выше 4,35%.

Двухлетняя ставка растет

То же самое можно сказать и о индексе , который завершил прошлую неделю на уровне 4,73% и также приближается к прорыву. Он приближается к 4,85% и потенциально возвращается к 5%.

Кривая доходности, вероятно, станет более крутой

Если снижение ставок не будет глубоким, то нейтральная ставка окажется выше, чем предполагалось ранее. Если Банк Японии обеспечит первоклассное повышение, тогда будет иметь смысл сделать кривую доходности более крутой, а это означает, что доходность вырастет до 2-летних, подобно тому, что наблюдалось в августе и сентябре.

Таким образом, то, что произойдет на этой неделе от ФРС и Банка Японии, может иметь серьезные последствия для рынков, поскольку оба события могут вызвать жесткие финансовые условия во всем мире.

Учитывая отчеты по инфляции в США на прошлой неделе, трудно сказать, что финансовые условия жесткие. Учитывая, насколько сильно выросли рынки США и Японии, можно предположить, что финансовые условия стали слишком мягкими и необходимы некоторые корректировки политики.

Исходное сообщение

EUROPEAN UNION

EUROPEAN UNION