Рецессионисты теперь вынуждены рассматривать третий квартал как самую раннюю дату начала экономического спада в США. В последнее время вероятность того, что второй квартал ознаменует начало сокращения, определяемого NBER, была низкой, и вчерашний более сильный, чем ожидалось, рост производства за период с апреля по июнь закрепил сделку.

Экономическая активность в США выросла на 2,8% во втором квартале, что значительно превышает консенсус-прогноз и окончательный прогноз CapitalSpectator.com за предыдущий квартал. Несмотря на эти новости, определенный сегмент экономического сообщества не устрашится прогнозировать близость рецессии. Для этой толпы можно сказать, что страх вечный.

В конце концов они окажутся правы. Но ошибочные методологии, которые доминируют в большинстве аналитиков рецессии, почти гарантируют, что сторонники думстеров обычно будут в замешательстве, ожидая начала следующего спада.

Две основные ошибки, которые сбивают с толку многие (большинство?) оценки рецессии: чрезмерная зависимость от небольшого числа показателей и/или слишком дальний взгляд в будущее. На протяжении многих лет я много писал об этих и связанных с ними упущениях (недавние примеры см. здесь и здесь). Противоядие: диверсифицированный, многофакторный подход к моделированию риска рецессии (согласно методологии, изложенной в еженедельных обновлениях Отчета о рисках делового цикла США).

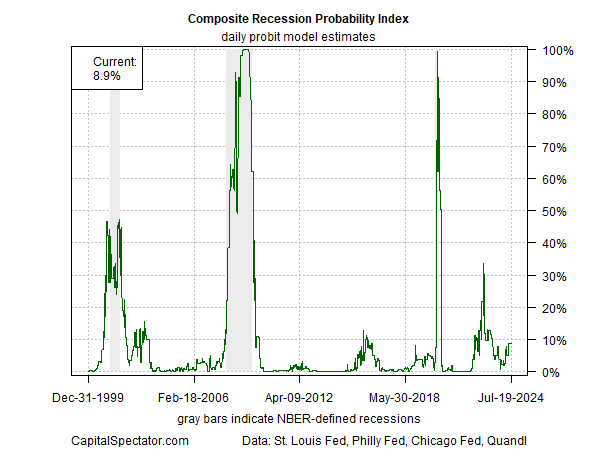

В этом отношении данный подход по-прежнему отражает низкую вероятность того, что спад начался или неизбежен. Учтите, что основной индикатор рецессии бюллетеня, который объединяет несколько индексов бизнес-цикла, оценивал вероятность спада примерно в 9% до публикации вчерашнего отчета о ВВП за второй квартал. Справедливо предположить, что эта низкая вероятность останется более или менее стабильной после выхода отчета о ВВП.

Несмотря на последний отчет за второй квартал, аналитики, которые недавно предсказывали, что рецессия близка/неизбежна, останутся непоколебимыми. Беглый взгляд на некоторые комментарии после публикации данных о ВВП показывает, что прогнозы рецессии просто еще раз были передвинуты вперед. Со временем прогноз будет точным, точно так же, как сломанные часы в конечном итоге будут показывать правильное время. Но в поисках практической, реальной аналитики это не способ управлять железной дорогой.

К счастью, есть лучший способ оценить/прогнозировать риск рецессии, и он начинается с признания того, что вы не можете надежно смоделировать условия далеко за пределами 2-3-месячного окна в будущем. Между тем, выбор индикаторов и/или попадание в ловушку зависимости (намеренно или иным образом) от поведенческих влияний для информирования вашей точки зрения снова и снова оказывается неудачным подходом. С другой стороны, это привлекает внимание средств массовой информации, и, вероятно, именно поэтому глубоко ошибочная аналитика рецессии остается такой популярной.

Как развивается риск рецессии? Следите за прогнозом, подписавшись на:

Отчет о рисках делового цикла США

EUROPEAN UNION

EUROPEAN UNION