Выводы и выводы из графиков этой недели:

-

Индекс S&P 500 в октябре упал на -1% (+19,6% с начала года).

-

На прошлой неделе продолжилось предвыборное снижение рисков.

-

Надвигаются сезонные попутные ветры.

-

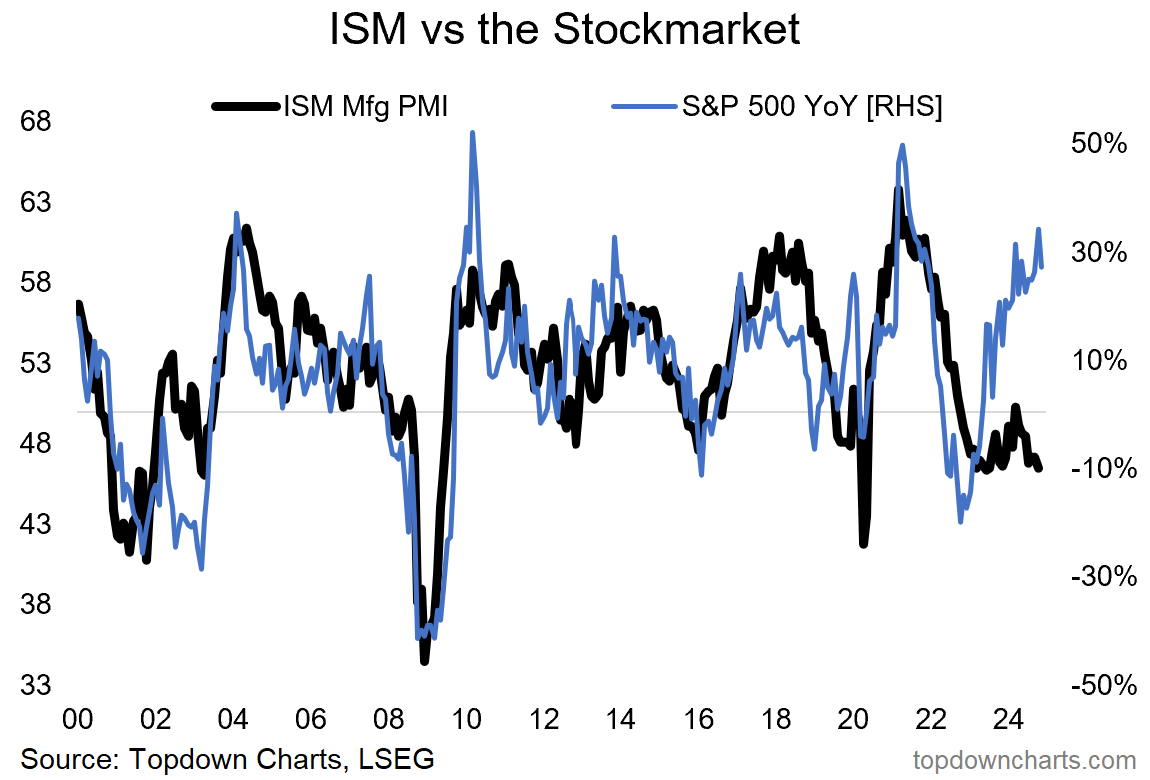

Более мягкие индексы деловой активности противоречат сильным акциям.

-

Доверие на фондовом рынке чрезвычайно (рекордно) высоко.

Общий Как отмечалось на прошлой неделе, похоже, существует чувство осторожности в связи с многочисленными рисками событий на предстоящей неделе (самым важным из них являются выборы). Как это ни парадоксально, но это создает основу для ралли, если вы просто уберете эту неопределенность с дороги… и перенесетесь в период, который исторически был сезонно сильным. Но, как было подробно изучено на этой неделе, мы хорошо продвинулись в цикле и приближаемся к опасной зоне ряда различных систем анализа рынка.

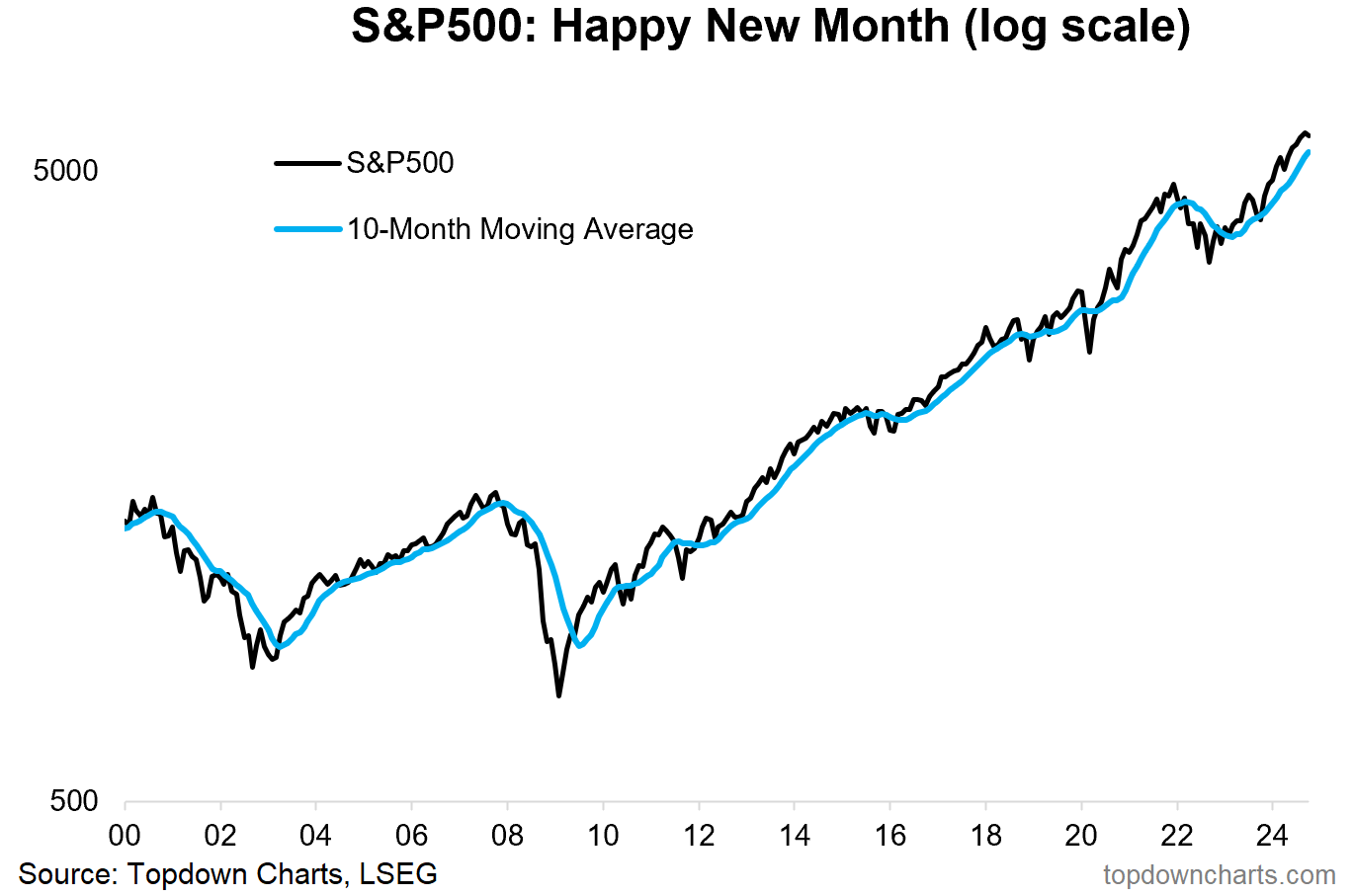

1. Ноябрь уже здесь: В октябре он упал на -1% по сравнению с предыдущим месяцем, прервав 5-месячную полосу роста, но все же поместив его на +19,6% с начала года (21%, включая дивиденды) — и возглавив таблицу среди основных классов активов. Циклический бычий рынок, начавшийся в октябре 2022 года, на данный момент выглядит очень живым и здоровым, и тенденция довольно сильная: индекс все еще находится на комфортном уровне выше своей 10-месячной скользящей средней (которая находится уже 12 месяцев подряд).

Источник: Диаграммы сверху вниз.

2. Снижение рисков: В краткосрочной перспективе в преддверии недели выборов происходит явное снижение рисков, и простая слепая неопределенность служит побуждением сделать шаг назад и посмотреть, что произойдет. Индекс вернулся к 50-дневной скользящей средней после достижения пика примерно в середине октября, а широта упала до слегка перепроданного уровня. Таким образом, есть все шансы на рост, если на предстоящей неделе все пойдет гладко — если вы получите благоприятный и ясный результат выборов, тогда все разговоры перейдут к ралли в конце года, и существующий бычий импульс, вероятно, приведет к росту.

Источник: Каллум Томас с использованием инструментов построения графиков MarketCharts.com.

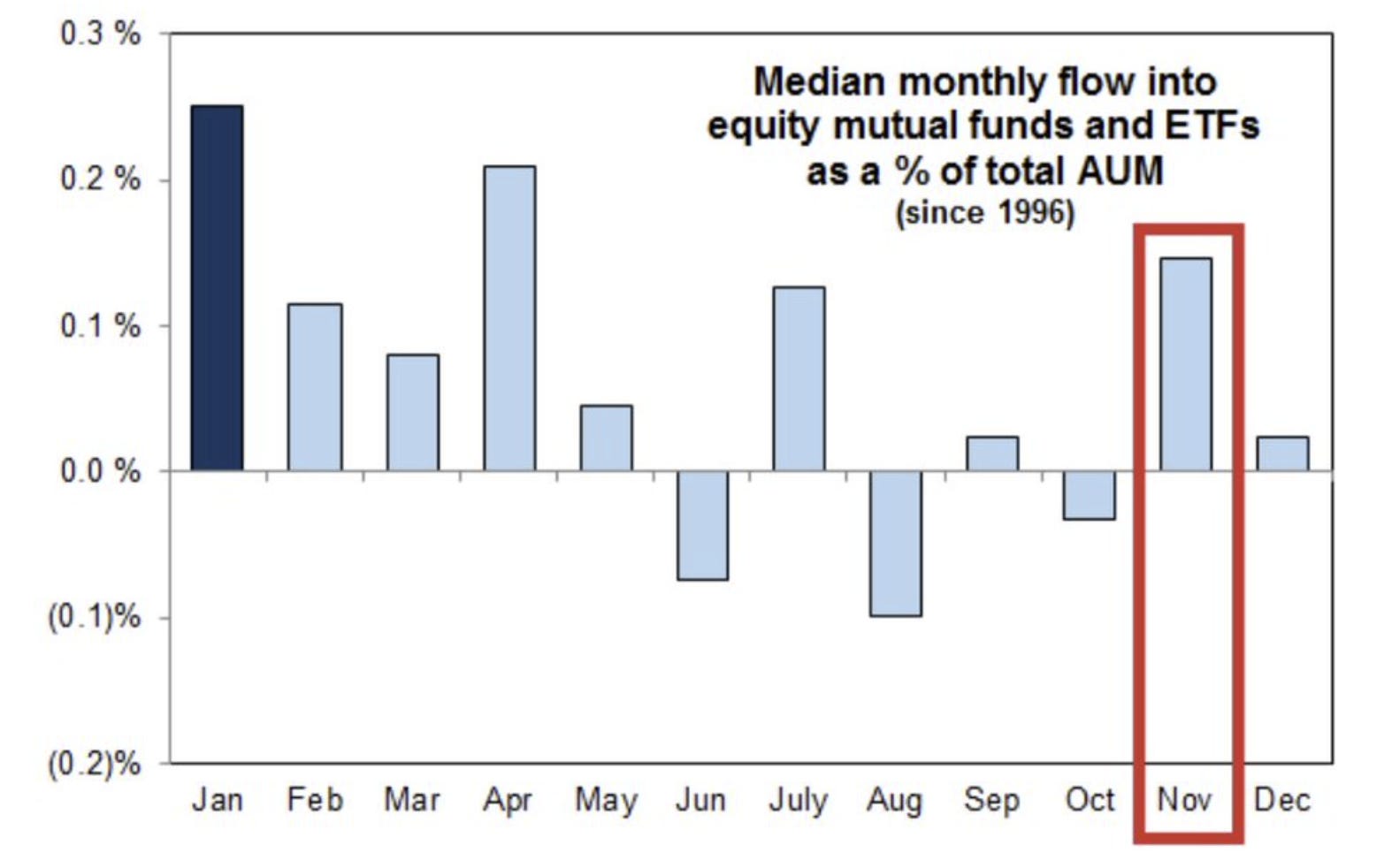

3. Сезон движения средств: Не говоря уже о том, что в ноябре обычно наблюдается всплеск потоков средств. Конечно, контрапунктом было бы то, что все уже это знают, и именно поэтому рынок настолько устойчив. Другим контраргументом может быть то, что по-прежнему скрываются некоторые неприятные геополитические риски, и благоприятный и ясный исход выборов далеко не гарантирован… кроме того, данные по некоторым направлениям были немного неоднородными.

Источник: @SethCL

4. ISM не подтверждает: Например, последний производственный PMI от ISM упал до 46,5 (против ожидаемых 47,6), что является 16-месячным минимумом и резко контрастирует с тем, куда обычно движется рынок с этим индикатором. Вы можете возразить, что рынок прав, а этот индикатор неверен и не работает со времен пандемии, но также

Источник: Topdown Charts Professional.

Исходное сообщение

EUROPEAN UNION

EUROPEAN UNION