- Недавнее снижение вызвало опасения по поводу еще большей распродажи.

- Однако основные тенденции позволяют предположить, что рынок по-прежнему находится в восходящем тренде.

- В этой статье мы рассмотрим 3 фактора, которые подтверждают тот факт, что индексы просто берут передышку.

- Разблокируйте выбор акций на основе искусственного интеллекта менее чем за 8 долларов в месяц: летняя распродажа начинается прямо сейчас!

Недавняя волатильность рынка подчеркнула известную истину: страх продает. Негативные новости часто привлекают больше внимания, чем позитивные, создавая ощущение необходимости срочно нажать кнопку паники и продать все.

Даже начинающие инвесторы заметили эту тенденцию: сенсационные заголовки часто пытаются усилить страхи.

Полагаться исключительно на новости при принятии инвестиционных решений может быть непросто. Для иллюстрации рассмотрим историческую производительность .

На приведенной ниже диаграмме показано, что среднее внутригодовое снижение с 1980 года составляет 14,2%. Несмотря на эти падения, индекс S&P 500 приносил положительную годовую доходность 33 раза из 44 лет.

Волатильность является неотъемлемой частью инвестирования, и понимание этого может помочь инвесторам придерживаться выбранного курса. Имея это в виду, давайте рассмотрим три вещи, которые инвесторы должны знать, когда коррекция рынка углубляется, и желание распродать становится сильнее.

1. Большинство акций S&P 500 остаются в восходящем тренде

Текущий бычий рынок, который начался с минимумов октября 2022 года и недавно восстановился после отката в 4К23, характеризуется концентрированным лидерством на рынке. Хотя инвесторы надеялись на более широкую экспансию рынка за пределы «Великолепной семерки» и акций технологических компаний с мега-капитализацией, ротация этим летом находится под вопросом.

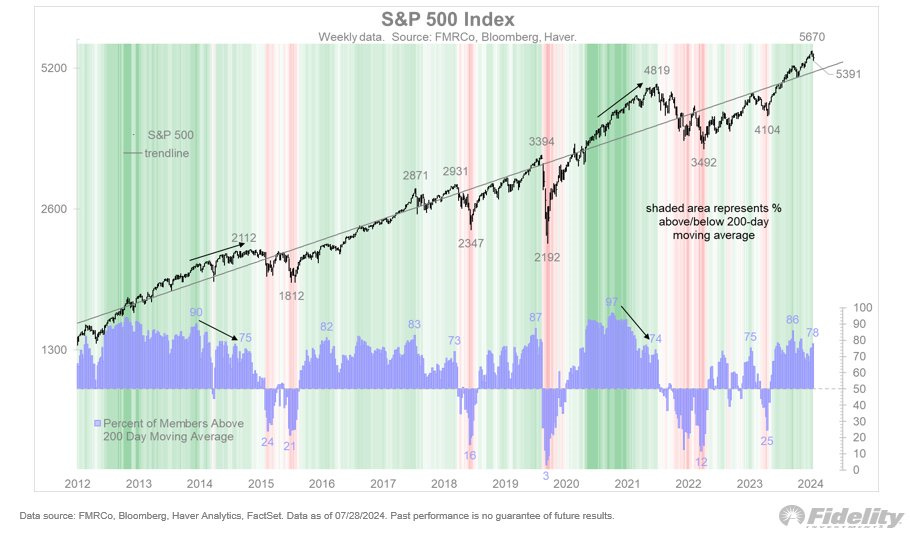

Примечательно, что 78% компонентов индекса S&P 500 в настоящее время находятся в восходящем тренде (более высокий процент, чем в последние недели), несмотря на общее снижение индекса. Это неравенство возникает потому, что результаты более крупных компаний затмили силу остальных компонентов S&P 490.

2. Июльская консолидация рынка была здоровой

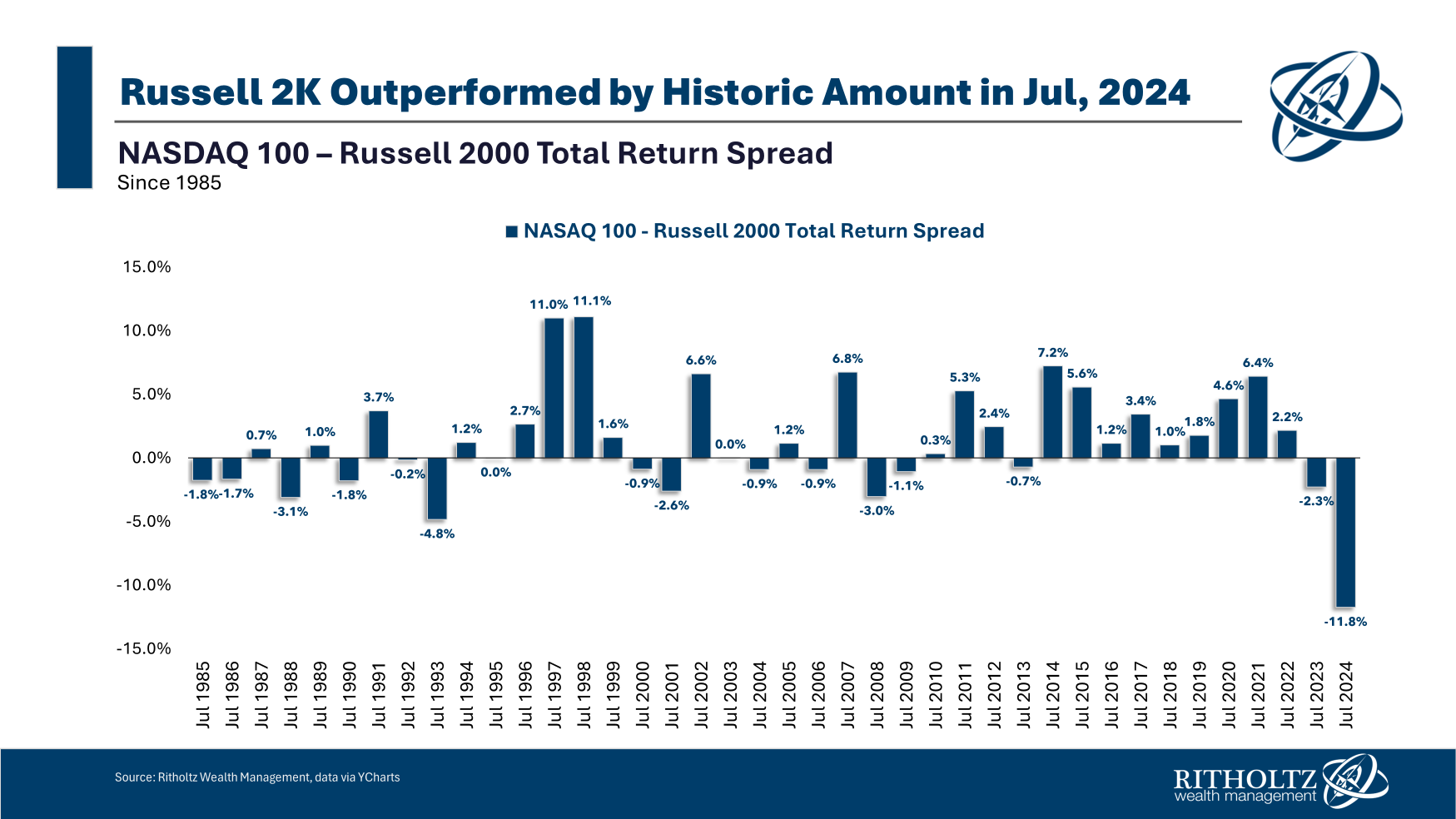

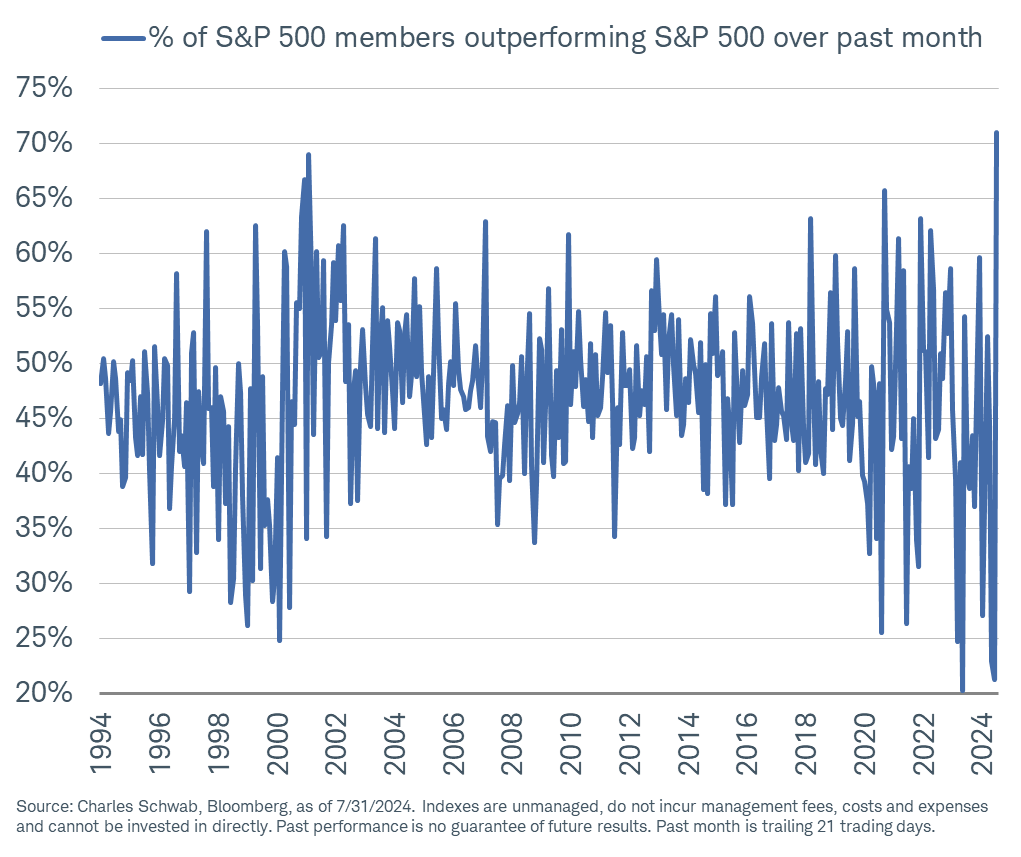

Результаты рынка в июле отражали типичную фазу консолидации: индекс S&P 500 достиг годового прироста в 14,4%. За последний месяц 9 из 11 секторов продемонстрировали рост, отставая только в сфере технологий и коммуникаций. Примечательно, что 364 акции завершили месяц с положительной доходностью.

Интригующим событием является разрыв в производительности между индексом NASDAQ 100 и индексом NASDAQ 100 в июле на 11,8% — самый большой подобный разрыв за всю историю. Это указывает на то, что, хотя индекс NASDAQ и отставал, это совпало с самым сильным месяцем динамики акций с 1990-х годов, когда отдельные акции опережали индекс чуть более чем на 70%.

3. Долгосрочный бычий тренд остается неизменным

В настоящее время рынок остается устойчивым: две трети акций находятся в долгосрочном бычьем тренде и постоянно торгуются выше своих 50-дневных и 200-дневных скользящих средних. В настоящее время 73,95% акций находятся выше 200-дневного среднего значения, а 64,21% — выше 50-дневного среднего значения — уровней, которые исторически сигнализируют о сильном восходящем тренде.

Процент выше 60% часто предшествует положительной доходности, отражая широту рынка здоровья и поддерживая вероятность того, что индекс сохранит свою бычью траекторию.

Значительный сдвиг произойдет, если процент акций выше этих скользящих средних упадет ниже диапазона 55–50%, что может вызвать обеспокоенность инвесторов. Тем не менее, рынок в настоящее время не демонстрирует признаков серьезного кризиса.

Интересно, что когда S&P 500 показывает двойное отклонение от доли акций выше скользящих средних, как мы видим сейчас, это часто предшествует заметному снижению, за которым следует сильное восстановление.

Нижняя граница

Хотя некоторые отдельные акции берут передышку, рынок в целом не сталкивается с кризисом. Широкий рынок по-прежнему находится в сильной позиции, его здоровая широта и благоприятные тенденции поддерживают бычий настрой.

***

Этим летом получите эксклюзивные скидки на наши подписки, включая годовые планы стоимостью менее 8 долларов в месяц!

Устали наблюдать, как крупные игроки зарабатывают прибыль, а вы остаетесь в стороне?

Революционный инструмент искусственного интеллекта от InvestingPro, ProPicks, дает возможность секретного оружия Уолл-стрит — выбора акций с помощью искусственного интеллекта — на кончиках ваших пальцев!

Не пропустите это ограниченное по времени предложение.

Подпишитесь на InvestingPro сегодня и поднимите свою инвестиционную игру на новый уровень!

Отказ от ответственности: Эта статья написана исключительно в информационных целях; он не является призывом, предложением, советом или рекомендацией инвестировать как таковой и не предназначен для того, чтобы каким-либо образом стимулировать покупку активов. Я хотел бы напомнить вам, что любой тип актива оценивается с разных точек зрения и является высокорискованным, поэтому любое инвестиционное решение и связанный с ним риск остаются за инвестором.

EUROPEAN UNION

EUROPEAN UNION