- Недавний бычий импульс на Уолл-стрит, которому способствовала мягкая позиция ФРС, позволяет предположить, что ралли может продолжиться в 2024 году.

- Nvidia продолжила свой бычий тренд с годовой доходностью 240%. Однако технические и фундаментальные факторы указывают на больший потенциал роста в следующем году.

- Между тем, акции Bank of New York Mellon и Procter & Gamble могут протестировать или даже превысить исторические максимумы в следующем году.

В последние дни бычий импульс на Уолл-стрит сохранился, отмеченный достижением новых рекордных максимумов, и аналогичный прорыв для Уолл-стрит неизбежен.

Последнее заявление Федеральной резервной системы своим «голубиным» тоном еще больше усилило оптимизм. Несмотря на сохранение процентных ставок без изменений, в заявлении говорится, что США находятся в конце цикла повышения процентных ставок.

Хотя это официально не подтверждено Джеромом Пауэллом, вероятность поворота, начинающегося примерно в марте, с возможным снижением ставок в течение следующего года, набирает обороты.

На этом фоне фондовый рынок сохранил потенциал для продолжения ралли. В этой статье мы попытаемся проанализировать акции, которые могли бы воспользоваться этим положительным импульсом и продолжить рост в 2024 году.

1. Nvidia: бычий тренд производителей чипов может сохраниться в следующем году

Прошедший год был потрясающим для корпорации Nvidia (NASDAQ:), о чем свидетельствует годовая доходность почти 240%.

Несмотря на такое динамичное движение на север, до сих пор нет признаков того, что эта тенденция может закончиться.

Одним из потенциальных сигналов является текущая техническая ситуация, которая указывает на возможный прорыв вершины консолидации, продолжающейся более или менее с начала июля.

График цен на акции NVIDIA

Перспективы дальнейшего развития проектов искусственного интеллекта выглядят интересными.

По словам генерального директора Дженсена Хуанга, ожидается, что компания инвестирует около 1 триллиона долларов в центры обработки данных в течение следующих четырех лет, чтобы модернизировать общие вычисления до инфраструктуры ускоренных вычислений.

Кроме того, усиливается сотрудничество Nvidia и Amazon в области инновационных клиентских решений с использованием генеративного искусственного интеллекта.

Это сотрудничество может поднять сегмент искусственного интеллекта на еще более высокий уровень, предоставив компаниям синергию и лидерские позиции в недавно начавшейся гонке за превосходство в индустрии искусственного интеллекта.

2. Смогут ли акции Bank of New York Mellon достичь исторического максимума в 2024 году?

Bank of New York Mellon (NYSE:), образованный в результате слияния Bank of New York и Mellon Financial Corporation в 2007 году, в настоящее время является крупнейшим депозитным банком в мире.

Сочетание глобального возврата склонности к риску и очень сильных результатов за третий квартал 2023 года привело к динамичному восходящему импульсу, который в настоящее время тестирует важную область сопротивления, расположенную в районе цены в 52 доллара за акцию.

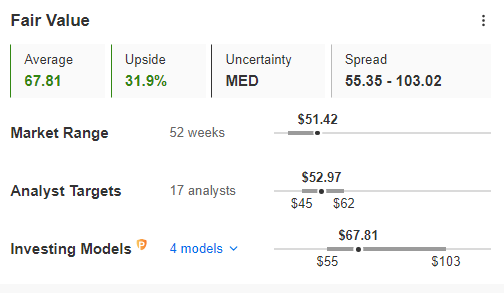

Тем не менее, несмотря на почти вертикальное движение вверх, BNYM сохраняет высокий индекс справедливой стоимости, что предполагает потенциал роста более чем на 30%.

Справедливая стоимость

Источник: ИнвестПро

Реализация этого сценария будет означать прорыв новых исторических максимумов и пробитие предыдущих пиков конца 2021 — начала 2022 года.

3. Акции Procter & Gamble остаются драгоценным камнем для охотников за дивидендами

Procter & Gamble (NYSE:) — компания, которая не нуждается в дополнительном представлении инвесторам, ориентированным на типичные дивидендные компании.

Достаточно отметить, что американский гигант потребительских товаров стабильно выплачивает дивиденды уже 67 лет подряд, поэтому трудно предположить, что следующий год будет каким-то другим.

Цена компании уже несколько месяцев застряла в рамках консолидации, нижняя граница которой снова тестируется, и покупателям пока удается ее отстоять.

График цен на акции P&G

Предполагая, что цена останется в рамках бокового тренда, целью для покупателей является верхняя полоса, попадающая в ценовую область $158 за акцию. Если он будет пробит, то откроется путь к атаке на исторический максимум в районе $165 за акцию.

***

Вы можете легко определить, подходит ли компания вашему профилю риска, проведя подробный фундаментальный анализ на InvestingPro по вашим критериям. Таким образом, вы получите высокопрофессиональную помощь в формировании вашего портфолио.

Кроме того, вы можете подписаться на InvestingPro, одну из самых полных платформ на рынке для управления портфелем и фундаментального анализа, намного дешевле и с самой большой скидкой года (до 60%), воспользовавшись нашим расширенным Киберпонедельником. иметь дело.

Получите скидку сегодня!

Отказ от ответственности: Эта статья написана исключительно в информационных целях; он не является призывом, предложением, советом или рекомендацией инвестировать как таковой и не предназначен каким-либо образом стимулировать покупку активов. Я хотел бы напомнить вам, что любой тип актива оценивается с нескольких точек зрения и является высокорискованным, поэтому любое инвестиционное решение и связанный с ним риск остаются за инвестором.

EUROPEAN UNION

EUROPEAN UNION