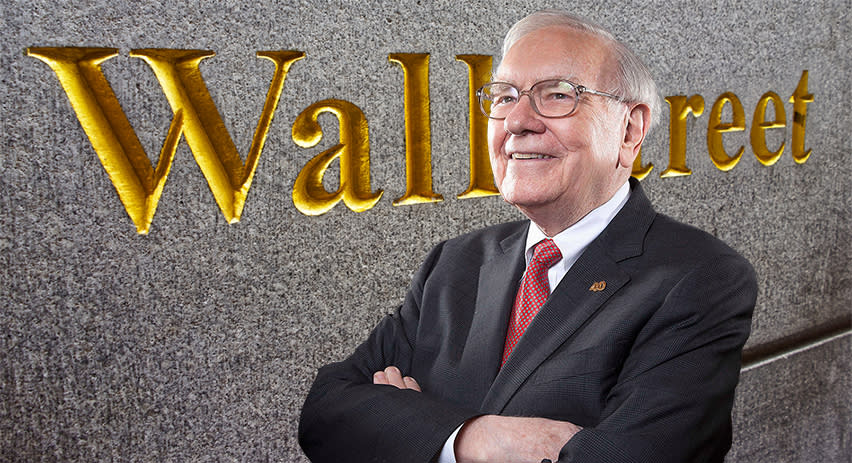

Легенда Уолл-стрит Уоррен Баффет всегда был сторонником стоимостного инвестирования. Десятилетия почти беспрецедентного успеха «Оракула из Омахи» были основаны на том, что они распознавали ситуации, когда цена акций значительно ниже их внутренней стоимости, и затем делали на это большие ставки. Расхваливая преимущества терпения и долгосрочный эффект наращивания доходности, Баффет является мастером своей профессии.

Однако даже в портфелях самых успешных инвесторов есть акции, переживающие периоды спада. Вероятно, можно с уверенностью сказать, что в те времена Баффет, известный своим мудрым советом «быть жадным, когда другие боятся», возможно, строил планы по увеличению своих активов, если он убежден, что определенные акции в конечном итоге восстановятся.

Имея это в виду, мы использовали базу данных TipRanks, чтобы определить пару акций в портфеле Баффета, которые в этом году показали худшие результаты. Это не низкие ставки; Как и следовало ожидать, он владеет многомиллиардными активами в обеих компаниях и является акционером каждой из них более пяти лет. Давайте посмотрим, что сейчас думают о них биржевые эксперты с Уолл-стрит.

Крафт Хайнц (КХК)

Первым в списке неудачников Баффета стоит ярый приверженец сектора потребительских товаров Kraft Heinz; одна из крупнейших компаний по производству продуктов питания и напитков в Северной Америке и владелец таких популярных брендов, как сливочный сыр Филадельфия, Jell-O и Velveeta.

Хотя еда и напитки очень важны, акции Kraft в последние месяцы определенно показали худшие результаты: акции KHC упали на 15% с начала года. Это не остановило Баффета и не заставило его сократить свои вложения в акции. Легенда-миллиардер-инвестор является владельцем акций KHC с 2015 года, и в настоящее время его фирма владеет 325 634 818 акциями на сумму 10,89 миллиарда долларов. Масштаб холдинга делает Berkshire крупнейшим владельцем Kraft Heinz.

Kraft Heinz может похвастаться владением 8 брендами, способными приносить более 1 миллиарда долларов в год, и имеет мировую репутацию надежного поставщика продуктов питания и напитков, которые люди любят есть. В прошлом году общий доход компании составил около 26 миллиардов долларов, и в последнем финансовом отчете за 2 квартал 23 года выручка и прибыль показали рост по сравнению с прошлым годом.

Тем не менее, хотя выручка Kraft во втором квартале составила $6,72 млрд, увеличившись на 2,55% по сравнению с прошлым годом, она не оправдала прогноз на $81,9 млн, при этом компания отметила резкое падение объема на 7%. В итоге прибыль компании на акцию в размере 79 центов выгодно отличается от показателя в 70 центов за квартал прошлого года и оказалась на 3 цента на акцию лучше, чем ожидалось.

Баффету всегда нравились дивидендные акции, и он отдавал предпочтение высокодоходным плательщикам дивидендов, чтобы получать сильный пассивный доход от своих активов. KHC собирается выплатить дивиденды по обыкновенным акциям в размере 40 центов на акцию 29 сентября. Годовой размер дивидендов составит 1,60 доллара на акцию, а доходность составит 4,74%. Дивиденды Kraft удерживаются на текущем уровне с 2019 года.

Обращаясь к аналитикам Street, мы видим, что Стивен Пауэрс из Deutsche Bank занимает оптимистичную позицию в отношении Kraft Hienz. Пауэрс отмечает препятствия в отрасли, но считает компанию фундаментально сильной.

«Хотя мы признаем и понимаем недавние негативные настроения в отношении запасов упакованных продуктов питания из-за (i) скептицизма в отношении восстановления спроса/объемов, (ii) потенциального сопротивления ритейлеров ценообразованию и (iii) рисков снижения торговли или усиления конкурентной динамики, мы по-прежнему конструктивно относится к улучшенным фундаментальным показателям KHC (т. е. структурно более сильный портфель, более четкая стратегия роста/корпоративная стратегия, возможности расширения в сфере общественного питания и на развивающихся рынках, более здоровый уровень расходов на реинвестирование по сравнению с периодом до пандемии, расширенные возможности всей компании, лучшее управление и т. д.) и поддерживающие оценки. Следовательно, мы сохраняем рекомендацию «Покупать», — заявил Пауэрс.

Эта рекомендация «Покупать» подкреплена целевой ценой в $47, которая указывает на рост стоимости акций на 40% в следующем году. (Чтобы посмотреть послужной список Пауэрса, нажмите здесь)

В целом, акции KHC получили рекомендацию «Умеренная покупка» согласно консенсусу аналитиков Street, основанному на 15 недавних обзорах, которые делятся на 5 покупок и 10 удержаний. Акции торгуются по цене $33,45, а их средняя целевая цена в $40,47 предполагает потенциал роста примерно на 21% в следующие 12 месяцев. (Видеть Прогноз акций KHC )

Банк Америки Корпорация (BAC)

Вторая компания в нашем списке, Bank of America, является крупным именем в мировой банковской отрасли и с общими активами в 3,12 триллиона долларов США является одной из крупнейших банковских фирм в мире.

Тем не менее, акции BAC в этом году упали примерно на 11%, хотя индекс S&P 500 сообщил о чистой прибыли в 16%. Падение цен на акции не помешало Berkshire Hathaway сохранить обширную долю в BAC; Фирма владеет примерно 1,033 миллиарда акций банка, что составляет 8,5% портфеля Berkshire. Доля Баффета в BAC оценивается более чем в 29 миллиардов долларов, а Berkshire Hathaway является крупнейшим акционером Bank of America, владеющим почти 13% акций, находящихся в обращении.

Bank of America имеет широкий спектр услуг, как в сфере потребительских, так и коммерческих счетов, банковских услуг для малого и среднего бизнеса, а также крупномасштабных институциональных банковских услуг. Согласно финансовому отчету за 2К23, общая выручка банка выросла на 11% по сравнению с прошлым годом и достигла $25,2 млрд, превысив оценку на $258,8 млн. Это поддержало чистую прибыль в размере $7,4 млрд, что на 19% больше по сравнению с аналогичным периодом прошлого года, при этом прибыль на акцию составила 88 центов, что превзошло прогноз на 4 цента на акцию. Bank of America завершил второй квартал с общим объемом денежных средств и ликвидных активов в $373,5 млн по сравнению со всего лишь $198 млн в конце второго квартала 2022 года.

Эта банковская компания известна своей сильной политикой возврата капитала, и во втором квартале банк вернул своим акционерам 2,3 миллиарда долларов за счет обратного выкупа акций и дивидендов. Последний раз дивиденды по акциям были объявлены 19 июля, а выплата состоялась 29 сентября в размере 24 центов на обыкновенную акцию, что на 9% больше, чем в предыдущем квартале. Дивиденды в годовом исчислении составляют 96 центов на акцию, а доходность составляет 3,3%.

Хотя сильная дивидендная история Bank of America должна быть привлекательной для Баффета, исходя из его собственных давно заявленных предпочтений, аналитик Well Fargo Майк Мэйо придерживается иной точки зрения. Он впечатлен размером BAC, считая гигантизм банка в целом положительным моментом, активом, который нельзя отрицать.

«На наш взгляд, Bank of America является одним из лучших банков с крупной капитализацией с точки зрения депозитов (особенно потребительских), управления затратами, кредитного качества и репутации лидера в капитализме заинтересованных сторон. Кроме того, BAC является лидером в области технологий среди банков, что должно помочь ему в дальнейшем увеличить свою ведущую долю депозитов до достижения цели — одной четверти в США, а также помочь в его усилиях по демонстрации превосходного операционного рычага. Действительно, его технологические преимущества должны помочь BAC продемонстрировать лучшее соотношение доходов и роста расходов в 2023 году, что приведет к более высокой дополнительной прибыли Consumer Bank. В целом, BAC — это Голиаф в то время, когда Голиаф побеждает», — считает Мэйо.

Мэйо далее присваивает акциям рейтинг «Выше рынка» (то есть «Покупать»), а его целевая цена в 40 долларов указывает на уверенность в росте на 39% в перспективе одного года. (Чтобы посмотреть послужной список Мэйо, нажмите здесь)

В целом, BAC имеет консенсус-рейтинг «Умеренная покупка», основанный на 16 недавних обзорах аналитиков, включая 8 покупок, 6 удержаний и 2 продажи. Торговая цена в $28,84 и средняя целевая цена в $35,13 в совокупности предполагают потенциал роста примерно на 22% в течение года. (Видеть Прогноз акций BAC )

Чтобы найти хорошие идеи для торговли акциями по привлекательной цене, посетите сайт TipRanks «Лучшие акции для покупки», недавно выпущенный инструмент, который объединяет всю аналитическую информацию TipRanks по акциям.

Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно представленным аналитикам. Содержимое предназначено для использования только в информационных целях. Очень важно провести собственный анализ, прежде чем делать какие-либо инвестиции.