Многие инвесторы считают падение на 20% и более медвежьим рынком. Мы можем спорить о достоинстве случайной цифры в 20%, но согласно этому определению, индекс, который на 25% ниже своего пика 22 октября, находится на медвежьем рынке.

За последний месяц или около того мы много раз отмечали, что золото и золотодобывающие компании были сильно перекуплены, исходя из их технических показателей. Кроме того, наша недавняя статья «Почему золото растет?» – подчеркивает, как цена золота отклоняется от своих фундаментальных показателей. Как мы писали:

Спекулятивная атмосфера может продолжаться, но будьте осторожны, потому что золото становится перекупленным и отклоняется от своих долгосрочных фундаментальных драйверов. Когда спекулятивный импульс иссякнет, золото может в конечном итоге уловить свои фундаментальные взаимосвязи.

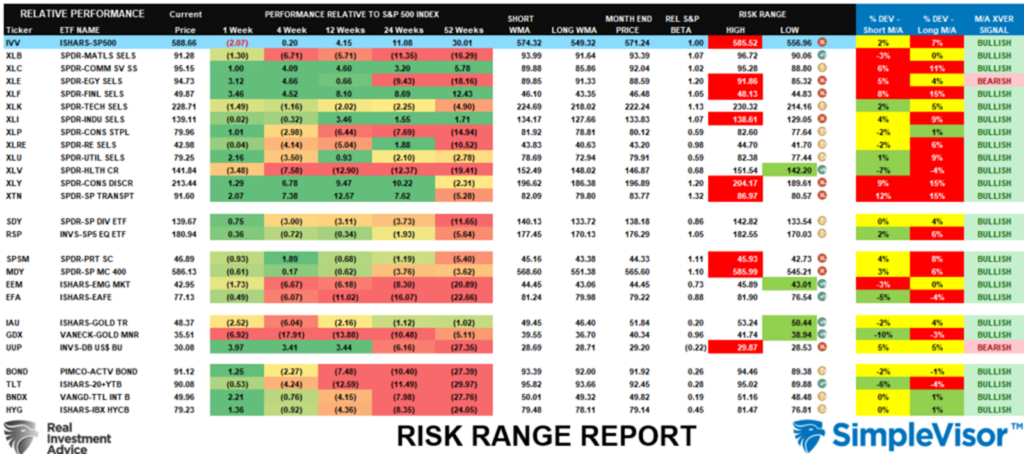

На графике SimpleVisor ниже показана техническая ситуация золотодобытчиков, чтобы лучше оценить, что может ожидать цены на акции горнодобывающих компаний. Три круга сравнивают текущую ситуацию с началом 2023 года, когда золотодобывающие компании (GDX) в последний раз были настолько перепроданы.

Золотодобывающие компании находятся на вершине своей 200-дневной скользящей средней с очень перепроданными значениями MACD и RSI. В 2023 году у GDX было двойное дно, прежде чем рост на 20+% поднял его выше предыдущего пика. Золотодобытчиков ждет отскок. Отскок в 2023 году был относительно недолгим.

Если золото действительно находится на долгосрочном бычьем рынке и золотодобытчики следят за ценой на золото, текущая техническая ситуация говорит о том, что сейчас отличное время, чтобы рискнуть золотодобытчиками. И наоборот, торгуйте с осторожностью, если золото растет по спекулятивным причинам, а не по фундаментальным показателям.

Что посмотреть сегодня

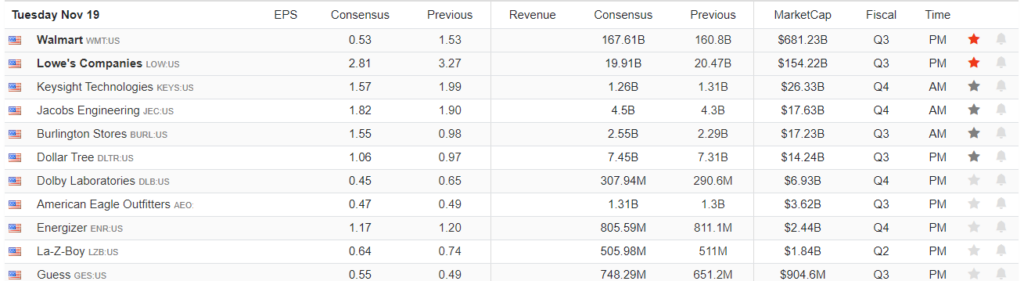

Заработок

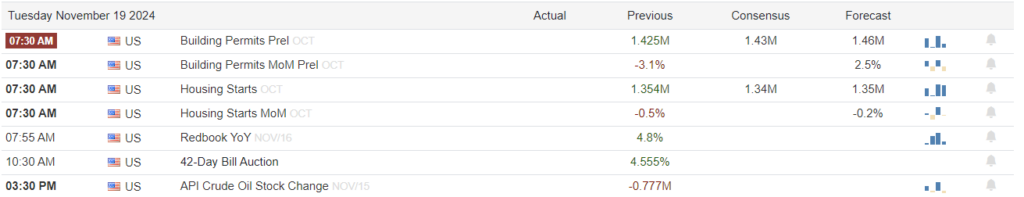

Экономика

Обновление рыночной торговли

, мы обсуждали недавний разворот рынка, которого ожидали после резкого скачка после выборов. Такого отката следует ожидать, когда рынки настолько перекуплены, насколько они были раньше. Однако этот откат был необходим, чтобы создать условия для продолжения ралли конца года. Однако, как отмечалось в выпуске на этих выходных , золото и облигации стали сильно перепроданы, поскольку портфели подверглись «повторному риску» в связи с результатами выборов. Как мы показали в анализе риска/вознаграждения, доллар стал сильно перекупленным и расширенным, а золото и золотодобывающие компании создали условия глубокой перепроданности.

в настоящее время удерживает поддержку на уровне 100-DMA и достаточно перепродан для приличного рефлексивного роста в конце года. Однако золоту приходится бороться с верхним сопротивлением на 20- и 50-дневной скользящей средней.

Поскольку импульс и относительная сила прилично перепроданы, вероятно торговое ралли. Однако мы подозреваем, что рост будет встречен продавцами, которые купили поздно в преддверии подъема и теперь застряли в своих позициях.

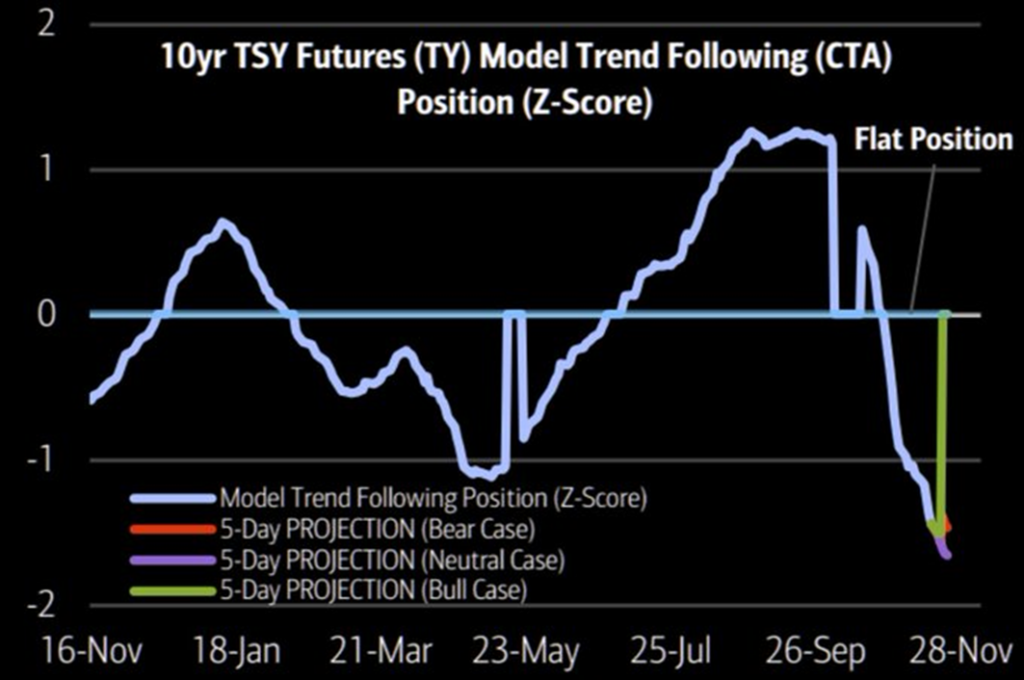

Облигации также сильно перепроданы, при этом коммерческие трейдеры имеют очень большую чистую короткую позицию, что исторически является хорошей предпосылкой для разворотного ралли. Все, что необходимо, — это разворот курса доллара и катализатор, например, некоторые более слабые экономические данные в следующем месяце.

Облигации находятся на поддержке, которая восходит к июньским минимумам, но им придется иметь дело с несколькими уровнями верхнего сопротивления. Однако, учитывая текущие условия перепроданности, вероятно краткосрочное ралли до 93-94.

В краткосрочной перспективе цены на облигации определяются позиционными трейдерами, но в долгосрочной перспективе фундаментальные экономические показатели по-прежнему благоприятствуют более высоким ценам в течение следующих нескольких лет.

Торгуйте соответственно.

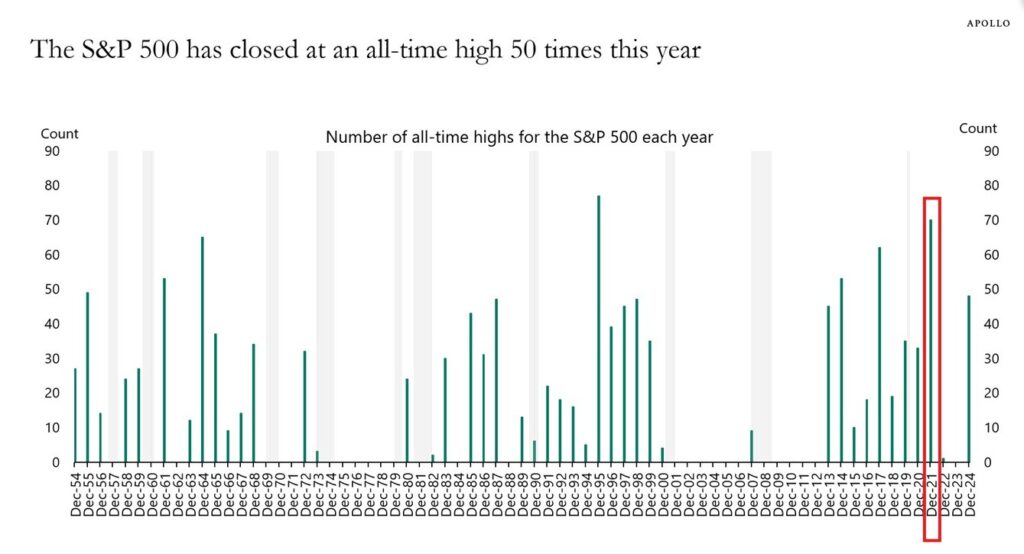

«Шокирующая статистика» Кобейси

На графике ниже, любезно предоставленном Apollo Management, показано количество рекордных максимумов за год. В 2024 году, за полтора месяца, рынок уже достиг рекордного максимума за 50 дней. Как выделено красным, 2021 год был последним годом, когда мы видели 50 или более рекордных максимумов. В письме Кобейси, в котором приведен график ниже, задается вопрос, что произошло в 2022 году и в годы, последовавшие за другими случаями 45 или более рекордных максимумов. Согласно письму Кобейси:

Так что же произошло в 2021 году после того, как индекс S&P 500 достиг 70+ рекордных максимумов? За ним последовал медвежий рынок 2022 года, когда акции многих технологических компаний упали более чем на -50%. Фактически, весь прирост 2021 года был потерян в следующем году.

С 2000 года за каждым годом, когда было зафиксировано более 45 рекордных максимумов, следовал красный год. Среднее снижение за это время составило -8,8%.

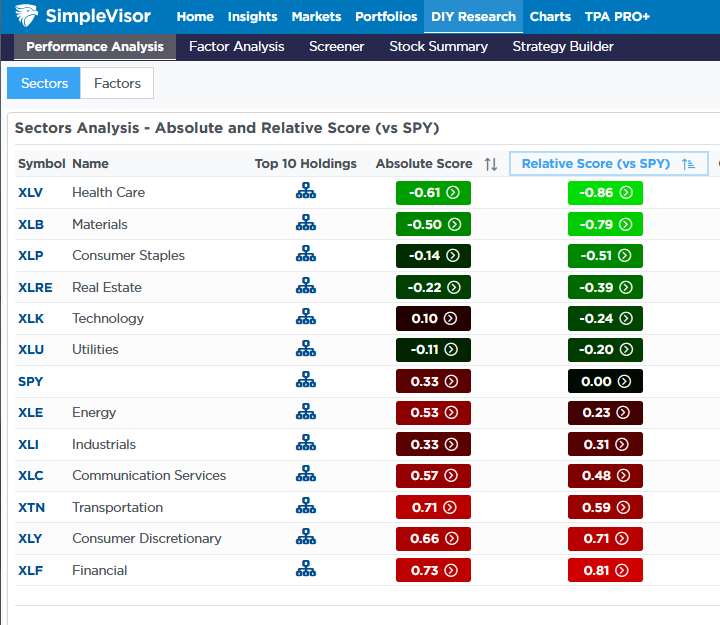

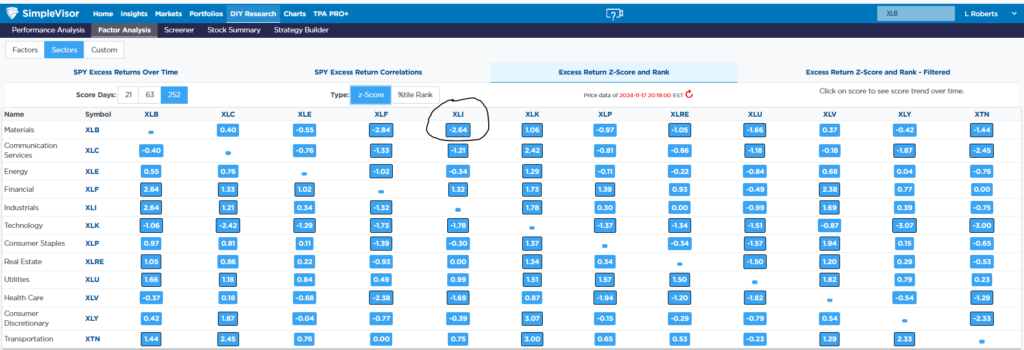

Промышленность против материалов: история двух циклических показателей

Секторы и часто хорошо коррелируют, поскольку они, как правило, являются хорошими барометрами экономики. Однако акции сырьевых компаний в последнее время значительно отстают от промышленного сектора, что дает нам два разных экономических прогноза. Первый график ниже, любезно предоставленный SimpleVisor, показывает, что сырье сейчас перепродано по сравнению с индексом , а промышленные товары перекуплены. Следующий набор графиков помогает лучше показать отклонение от обычных отношений между двумя секторами.

Синяя линия на втором графике показывает соотношение цен XLI и XLB. Как показано, соотношение было стабильным до тех пор, пока несколько недель назад XLI не начал значительно превосходить XLB. Три технических индикатора под графиком соотношения показывают, что соотношение становится длинным и, вероятно, скоро развернется. На третьем графике показано, что соотношение цен между двумя секторами в настоящее время составляет 2,64 стандартных отклонения от нормы, основанной на последнем году торговли. Наконец, итоговая таблица дает нам относительные оценки отношений между секторами, а не между секторами и рынками. Оценка 0,56 указывает на то, что сырьевые товары сильно перепроданы по сравнению с промышленными товарами.

Если вы щелкнете по 10 крупнейшим активам в отраслевом анализе, показанному на первом рисунке, вы увидите десять крупнейших активов каждого ETF, чтобы лучше понять, почему они расходятся. Более того, лидеры и отстающие могут предложить несколько торговых идей. График двух акций в двухсимвольном денежном потоке (аналогично второму графику) даст техническую основу для любой взаимосвязи, которую вы хотите увидеть.

Твит дня

EUROPEAN UNION

EUROPEAN UNION